ボロ株のおすすめ銘柄 2024年版について

ボロ株のおすすめ銘柄2024年最新版【厳選10社を徹底紹介】

ボロ株は大儲けが狙える投資先です。

ちなみにボロ株とは、低位株の中でも株価100円以下の銘柄を指す言葉。

株価が安く投資しやすいボロ株は、一度注目されると10倍株(テンバガー)になることも珍しくありません。

大化け期待以外にもボロ株は、高配当を出す優良企業・株主優待充実など投資妙味のある銘柄が隠れていることも。

株価水準が低いまま放置されているボロ株は、まさにお宝銘柄の山と言えます。

当サイトでは、そんなボロ株の中から2024年おすすめの10銘柄を予測。

- フィンテックグローバル(8789)

- 堀田丸正(8105)

- ファンドクリエーショングループ(3266)

- ASIAN STAR(8946)

- エルアイイーエイチ(5856)

- フォーバル・リアルストレート(9423)

- ヤマノホールディングス(7571)

- ピクセラ(6731)

- エコナックホールディングス(2330)

- フォーサイド(9423)

大化け期待の銘柄から、高配当な銘柄、株主優待が充実している銘柄などを厳選。

また投資リスクがある銘柄は排除し、財務状況や業績を鑑みて将来性があるボロ株のみに絞りました。

ぜひ銘柄選びの参考にしてもらえれば幸いです。

2024年 大化け期待のおすすめボロ株4選

2024年、大化けが期待できるボロ株は以下の4銘柄。

- フィンテックグローバル(8789)

- 堀田丸正(8105)

- ファンドクリエーショングループ(3266)

- ポラリス・ホールディングス(3010)

業績好調な企業や、社会的に需要が高まる事業を営んでいる企業などを選定しました。

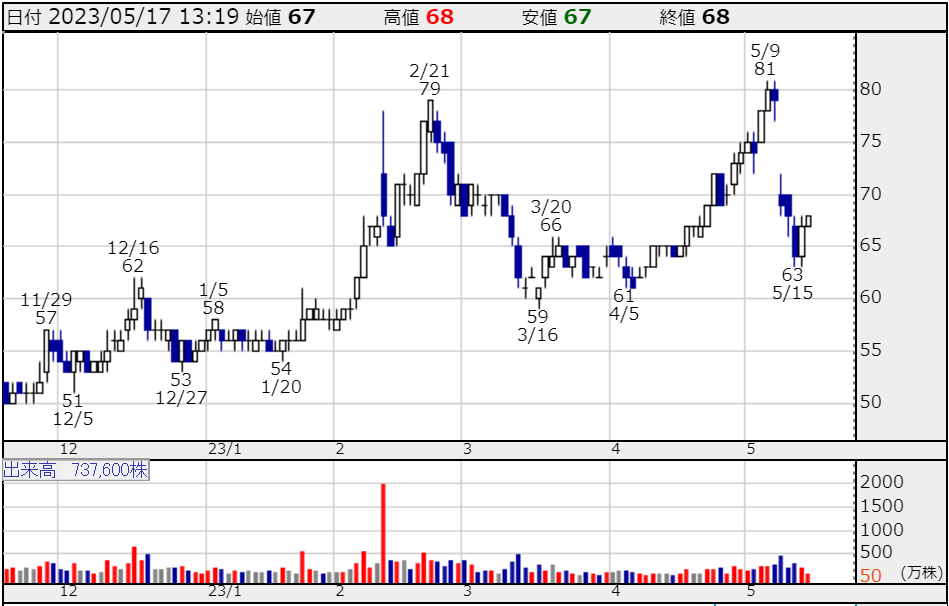

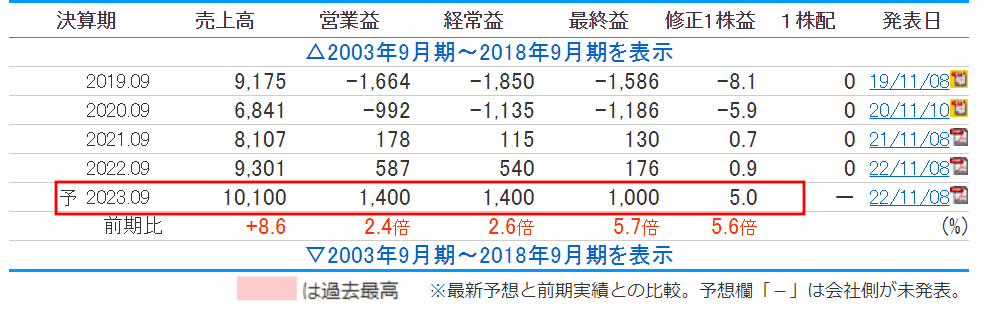

フィンテックグローバル(8789)

フィンテックグローバルは、投資事業やコンサルティング事業を行う企業です。

埼玉県飯能市にある「ムーミンバレーパーク」の運営も行なっています。

企業名:フィンテックグローバル(8789)

株価:67円(2023年5月16日終値)

時価総額:137億円

PER:13.7倍

PBR:1.93倍

フィンテックグローバルに期待できる理由は2点。

・投資銀行事業が好調

・ムーミン関連事業の収益性の改善

投資銀行事業では、投資案件数が増えて投資金の回収も順調です。

売上高は22.5%の増加(前期比)、売上総利益は8.3%増加。

またテーマパーク運営事業は、行動規制の緩和やインバウンド需要により改善が見込まれています。

業績も好調で、3期連続増収・4期連続増益。

来期業績予想でも、利益5.7倍の見通しを発表しています。

フィンテックグローバルのような、売上や利益を増やしている企業は自ずと成長を遂げます。

PER13.7倍、PBR1.93倍と割安株の部類なので、フィンテックグローバルは今後に期待できるボロ株と言えるでしょう。

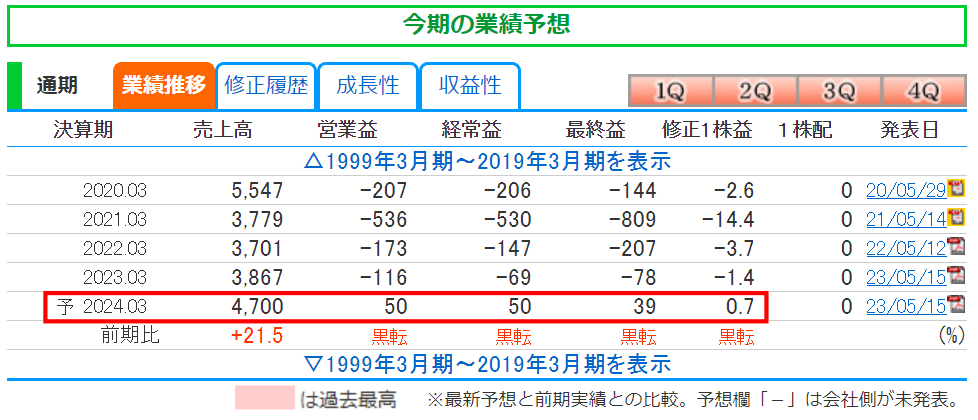

堀田丸正(8105)

堀田丸正は、繊維の卸売りを営む企業です。

和服や洋服の装飾に使用される特殊な糸「意匠撚糸」を中心に販売しています。

企業名:堀田丸正(8105)

株価:55円(2023年5月16日終値)

時価総額:32.8億円

PER:79.7倍

PBR:1.02倍

今後、堀田丸正は同社の強みである“糸”の知識や技術のリソースを活かした事業の構造改革を進める方針です。

新規ファッションブランドの設立、中国内での売り上げ拡大に注力しようとしています。

前期は中国の上海ロックダウンや海外渡航者減の影響から、業績は芳しくありませんでした。

しかし回復傾向にあるインバウンド需要により、来期の業績が黒字転換する見通しを発表。

自社プロダクトの販売チャネル最適化も計画。

堀田丸正は、今後の業績回復・ひいては株価上昇に期待が持てる企業です。

■Pickup!!

⇒株で10億稼いだ元証券マンが教える銘柄選定術とは?

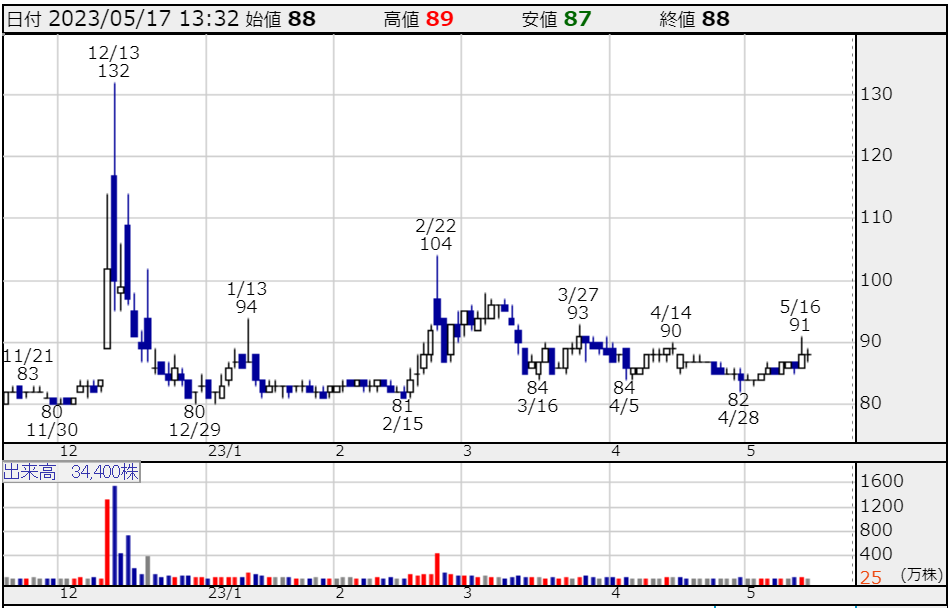

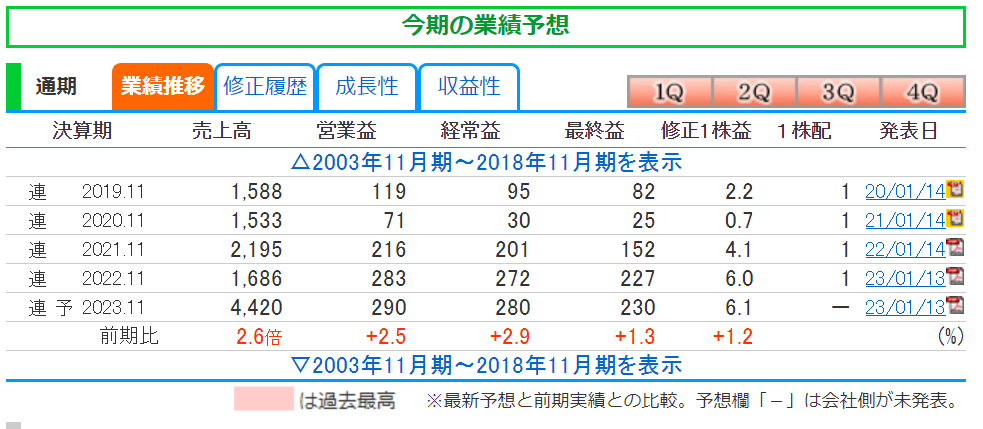

ファンドクリエーショングループ(3266)

ファンドクリエーショングループは、株式・不動産・太陽光発電などの投資ファンドを組成して販売を行なっている企業です。

企業名:ファンドクリエーショングループ(3266)

株価:88円(2023年5月17日終値)

時価総額:33.2億円

PER:14.4倍

PBR:1.26倍

ファンドクリエーショングループは、太陽光発電への投資事業に積極的です。

世界的な脱炭素化の流れもあり、自然エネルギーを活用する太陽光発電は、ますます注目度を増しています。

日本でも現政権は脱炭素に向けて積極的に取り組む姿勢を示しています。

「10年間で150兆円規模の投資が必要」と指摘しており2023年には20兆円規模の投資を検討しています。

ファンドクリエーショングループの売上は下がったものの、営業益は右肩上がり。

未定だった配当も1円実施する方針を発表しています。

売上高が落ち込んだ理由は、米国不動産売却による売り上げが芳しくなかったためです。

その分、アセットマネジメントフィー(資産運用代行による手数料収入)は、売上高が拡大。

不動産収入、利益を伸ばしています。

投資家の注目度が太陽光発電に向けられることで、同社が手掛けるファンドへの資金流入も見込めるでしょう。

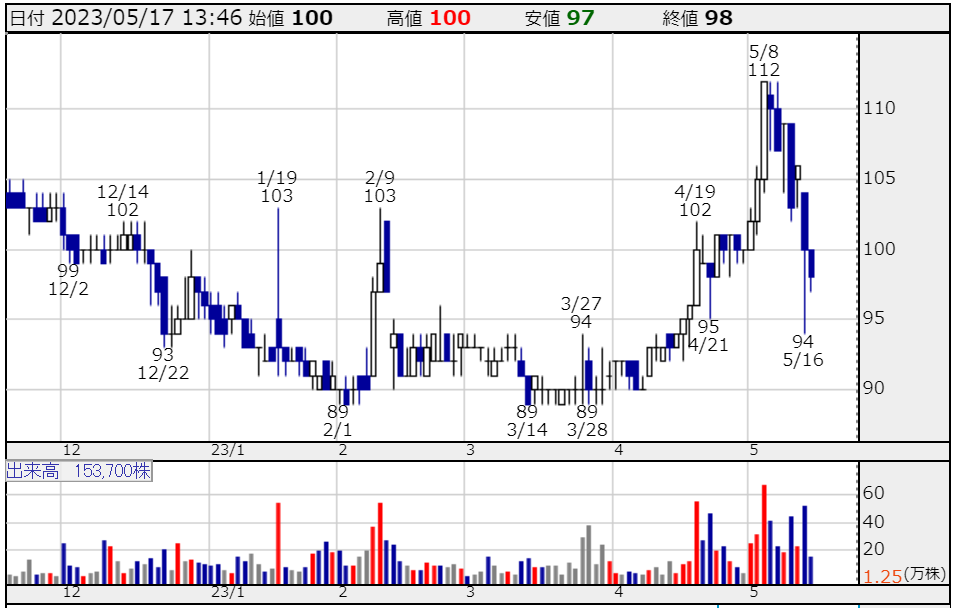

ポラリス・ホールディングス(3010)

ポラリス・ホールディングスは、ホテル事業を全国展開している企業です。

企業名:ポラリス・ホールディングス(3010)

株価:100円(2023年5月17日終値)

時価総額:115億円

PER:288倍

PBR:3.95倍

2023年より意識され始めた経済正常化により、インバウンド関連銘柄として注目が集まると予想。

コロナ禍で一時、上場廃止寸前まで追い込まれた同社ですが、不死鳥のごとく業績を回復させています。

(2022年6月29日に東証が同社を上場廃止に係る猶予期間から解除済み)

2023年5月15日に発表された決算では黒字転換を達成。

ポラリス・ホールディングスは来期の営業益267倍という予想が出されています。

インバウンド需要が高まる昨今、ホテル事業を手掛ける同社は、業績の伸びしろが期待できるでしょう。

以上、2024年大化け期待のおすすめボロ株でした。

余談になりますがボロ株投資は銘柄を選ぶのと同じくらい、売買タイミングも重要になります。

ボロ株は発行済株式数が少ない場合が多く、一度注目が集まると値動きが大きく・速くなりがち。

時にはテクニカル指標全般が機能しなくなるほど、個別市場の過熱感が増してしまうことも。

小手先だけのテクニックでは対応しきれない局面も自然と多くなるのではないでしょうか。

ですが最近では、銘柄選びから売買タイミングまで教えてくれる投資情報サービスが話題を集めています。

当サイトで特に評判になっているのが、実践的な投資ノウハウを教えているJ.P.モルガン出身の『凄腕投資アドバイザーの公式LINE』。

「投資初心者だけど150万円だった資金を2190万円まで増やせた」とユーザーからの口コミ評価も上々です。

親身になって対応してもらいました。株初心者の自分でも少しづつ勝てるようになり、150万円だった資金を2190万円まで増やせています。

投資家として真に自立を目指すなら、こういった投資情報サービスを使ってみるのも一つの戦略と言えます。

2024年 高配当のおすすめボロ株3選

ボロ株の中にも配当を出している企業は存在します。

経営が安定しており、配当を出しているボロ株も実はあるのです。

- エルアイイーエイチ(5856)

- フォーバル・リアルストレート(9423)

- ヤマノホールディングス(7571)

ここでは、配当利回りが高めで経営基盤が安定している3銘柄を紹介します。

エルアイイーエイチ(5856)

企業名:エルアイイーエイチ(5856)

株価:65円(2023年5月16日終値)

時価総額:22.6億円

配当利回り:1.64%

配当性向:-%

エルアイイーエイチは10期連続で配当を出しています。配当利回りは1.5%超え。

自己資本比率49.2%と盤石な経営体制がある会社です。

フォーバル・リアルストレート(9423)

銘柄コード:9423

銘柄名:フォーバル・リアルストレート

株価:99円(2023年5月17日終値)

時価総額:23億円

配当利回り:2.22%

配当性向:46.9%

フォーバル・リアルストレートは2017年に配当が始まって以来、4年連続で増配。

売上・利益が順調に続伸。自己資本比率52%と安定した経営を行なっています。

ヤマノホールディングス(7571)

銘柄コード:7571

銘柄名:ヤマノホールディングス

株価:65円(2023年5月16日終値)

時価総額:22.6億円

配当利回り:2.38%

配当性向:30.1%

ヤマノホールディングスの配当は2022年3月に復活。

2023年3月は増配を予定しています。

■Pickup!!

⇒株で10億稼いだ元証券マンが教える銘柄選定術とは?

2024年 株主優待のおすすめボロ株3選

株主優待を出しているボロ株があります。

優待内容と優待利回りを元に、おすすめのボロ株を3つ紹介します。

- ピクセラ(6731)

- エコナックホールディングス(2330)

- フォーサイド(2330)

ピクセラ(6731)

銘柄コード:6731

銘柄名:ピクセラ

株価:3円(2023年5月16日終値)

時価総額:7.5億円

優待内容:クオカード500円分(議決権行使の謝礼として)。

優待利回り:166.6%

優待権利の確定月:9月

ピクセラでは議決権行使をすることで「500円分のクオカード」がもらえます。

クオカードを優待と考えると、優待利回りは166%と他の銘柄を圧倒する利回りになります。

9月末時点で100株以上を保有して、12月に送られてくる議決権を行使する必要があります。

この隠れ優待は今後アナウンされず無くなる可能性があるので注意しておきましょう。

エコナックホールディングス(3521)

銘柄コード:3521

銘柄名:エコナックホールディングス

株価:100円(2023年5月17日終値)

時価総額:52.9億円

優待内容:テルマ―湯の入場料金無料の優待券(平日)

優待利回り:0.05%

優待権利の確定日:3月

エコナックホールディングスで貰える株主優待は、スーパー銭湯(テルマー湯)の無料チケットです。

テルマ―湯は東京都新宿にある温浴施設で平日の入浴料金は2,600円。

500株(=5万円)でチケットが1枚貰えます。

東京都内にいける人や、出張で東京に来る人にとっては使いやすい株主優待です。

フォーサイド(2330)

銘柄コード:2330

銘柄名:フォーサイド

株価:68円(2023年5月17日終値)

時価総額:22.5億円

優待内容:電子書籍に利用できる500ポイント

優待利回り:7.3%

優待権利の確定月:12月

フォーサイドの株主優待は、電子書籍が買える500円分のポイントです。

電子書籍販売サイト「モビぶっく」で500円分使えるポイントなので、自分好みの本を選べて使い勝手がよい優待内容と言えるでしょう。

■Pickup!!

⇒株で10億稼いだ元証券マンが教える銘柄選定術とは?

将来有望なボロ株の見つけ方

ボロ株の中から将来有望な銘柄を探したい時に、どんな点を見れば良いのか?

4つのポイントがあります。

- 業績が黒字転換した

- PER15倍以下、PBR1倍以下

- テーマ性がある

- 自己資本比率40%以上

上記した特徴を持つボロ株であれば、投資リスクが抑えられますし、今後の株価高騰も見込めるでしょう。

業績が黒字転換した

業績が黒字転換した企業は、「利益を生み出す環境が整った」ということを示します。

・新しい事業で収益を生み出せるようになった

・新商品で採算が取れるようになった

・社内の構造改革の結果、経営が安定し始めた

何らかの要因によって、赤字企業から抜け出せたということです。

「黒字転換する企業を狙う」投資手法は、投資アナリスト「馬渕磨理子」も推奨。

黒字転換するタイミングのボロ株に投資すること、それすなわち「期待の成長株」に投資することと同じと言えます。

PER15倍以下、PBR1倍以下

PER15倍以下、PBR1倍以下の銘柄は「割安株(バリュー株)」と判断できます。

割安と見られているため、今後適正な株価まで上がっていく可能性は十分にあるでしょう。

さらに、バリュー株は相場が落ち込んだ時に買いが増える傾向があります。

株価が低いボロ株が多く買われて、短期的に株価は大きく上昇。

キャピタルゲインによるリターンも見込めます。

テーマ性がある

ボロ株の中で高騰しやすいのが、「テーマに関連した銘柄」です。

テーマが注目されると大型株からボロ株まで幅広く物色されます。

その中でも、株価が安いボロ株は多くの買いが入って、飛躍的な株価上昇を果たすことがあるのです。

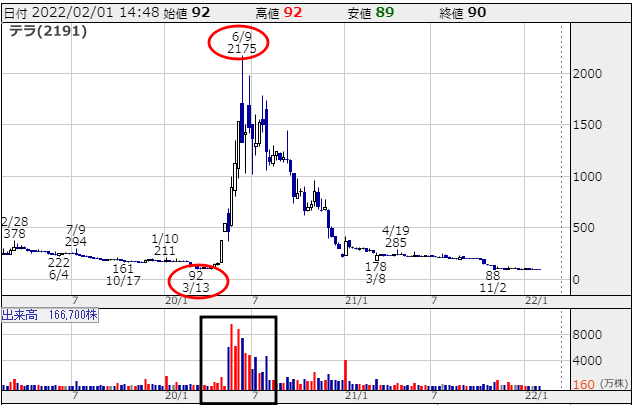

2020年に株価92円から2,175円まで上がったテラ(2191)は、コロナウイルス関連銘柄です。

次に注目が集まるテーマを予想して、それに関連するボロ株を買う。

この投資手法は、個人投資家でも多くの資産を築く手法として注目されています。

自己資本比率40%以上

自己資本比率が40%以上ある企業は、簡単に倒産はしないと言われています。

ちなみに自己資本比率とは、返済不要の自己資本が、総資産の中で何%あるのかを表す指標。

一般的に自己資本比率が高い方が負債が少なく、経営が安定していると言えます。

そのため自己資本比率が高い=倒産しにくい企業と考えられているのです。

中でも50%以上あれば、かなり良好な財務状態を維持していると言えるでしょう。

■Pickup!!

⇒株で10億稼いだ元証券マンが教える銘柄選定術とは?

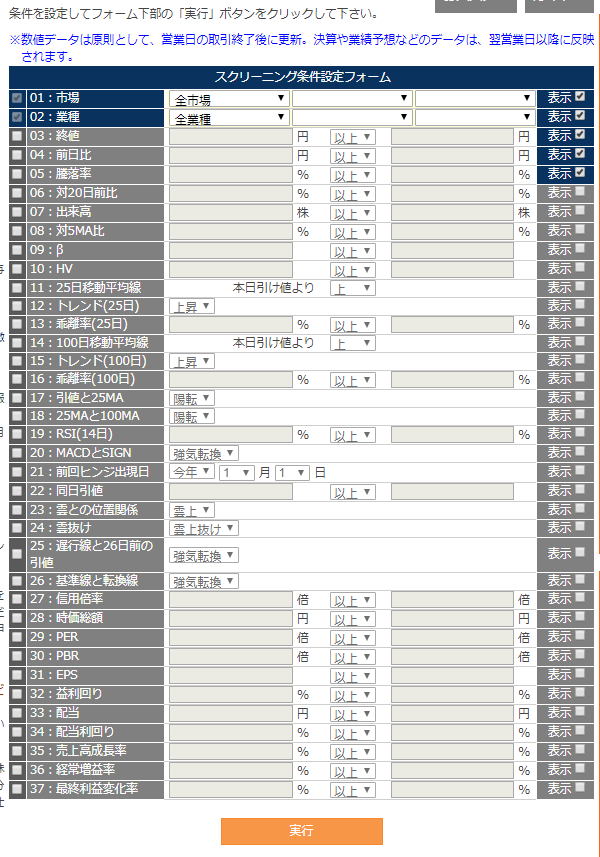

ボロ株の探し方・スクリーニング方法

スクリーニングツールを用いれば、ボロ株を効率よく探せます。

今回は無料で利用できる「トレーダーズウェブ」を使ってボロ株を抽出してみまししょう。

1.トレーダーズウェブのスクリーニングツールにアクセス

「投資ツール」>「銘柄スクリーニング」を選択します。

2.使用するスクリーニング条件をセット

最初は半透明になっていて入力ができませんが、チェックボックスをONにすると、その項目が入力可能になります。

【今回スクリーニングで設定する条件】

・市場:全市場

・業種:全業種

・終値:100円以下

・PER:15倍以下

・PBR:1倍以下

3.「実行」をクリック

スクリーニング条件で絞った銘柄の一覧表が出てきます。

4.抽出したボロ株のデータを確認

あとはそれぞれのボロ株について、事業内容や業績などを個別に調べていきます。

「成長株を見抜くポイント」を解説した記事等あるので、参考までにどうぞ。

明日上がるボロ株の見つけ方

明日上がるボロ株を見つけるには、企業のIRをチェックするのがおすすめです。

ボロ株は何か好材料の発表があった翌日には、ほぼほぼ上がります。

株価100円未満のボロ株は63銘柄存在します(2023年5月16日時点)。

・プライム市場:5銘柄

・スタンダード市場:46銘柄

・グロース市場:11銘柄

あらかじめボロ株監視リストを作っておいて「IRが出ているか否か」をチェックしておきましょう。

| コード | 銘柄名 | 株価 | 市場 | 時価総額 |

|---|---|---|---|---|

| 6731 | ピクセラ | 3円 | スタンダード | 11.31億円 |

| 8918 | ランド | 9円 | スタンダード | 129.69億円 |

| 2134 | 燦キャピタルマネージメント | 10円 | スタンダード | 13.82億円 |

| 8894 | REVOLUTION | 15円 | スタンダード | 60.00億円 |

| 9973 | 小僧寿し | 17円 | スタンダード | 30.82億円 |

| 8107 | キムラタン | 21円 | スタンダード | 48.34億円 |

| 8836 | RISE | 21円 | スタンダード | 20.16億円 |

| 5721 | エス・サイエンス | 24円 | スタンダード | 33.98億円 |

| 9704 | アゴーラ ホスピタリティーグループ | 25円 | スタンダード | 70.43億円 |

| 3350 | メタプラネット | 26円 | スタンダード | 29.82億円 |

| 7647 | 音通 | 28円 | スタンダード | 56.88億円 |

| 1491 | 中外鉱業 | 31円 | スタンダード | 89.82億円 |

| 1757 | 中小企業ホールディングス | 35円 | スタンダード | 90.39億円 |

| 3777 | FHTホールディングス | 36円 | グロース | 101.83億円 |

| 4564 | オンコセラピー・サイエンス | 37円 | グロース | 71.28億円 |

| 6740 | ジャパンディスプレイ | 39円 | プライム | 1,513.35億円 |

| 9978 | 文教堂グループホールディングス | 40円 | スタンダード | 17.16億円 |

| 3782 | ディー・ディー・エス | 41円 | グロース | 19.80億円 |

| 2743 | ピクセルカンパニーズ | 44円 | スタンダード | 24.52億円 |

| 5103 | 昭和ホールディングス | 44円 | スタンダード | 33.57 億円 |

| 4597 | ソレイジア・ファーマ | 46円 | グロース | 77.06億円 |

| 2315 | CAICA DIGITAL | 48円 | スタンダード | 54.85億円 |

| 8256 | プロルート丸光 | 48円 | スタンダード | 21.97億円 |

| 6659 | メディアリンクス | 52円 | スタンダード | 11.48億円 |

| 1783 | アジアゲートホールディングス | 53円 | スタンダード | 89.01億円 |

| 5856 | エルアイイーエイチ | 53円 | スタンダード | 39.70億円 |

| 8105 | 堀田丸正 | 55円 | スタンダード | 32.80億円 |

| 6786 | RVH | 56円 | スタンダード | 13.37億円 |

| 7111 | INEST | 57円 | スタンダード | 38.88億円 |

| 6993 | 大黒屋ホールディングス | 58円 | スタンダード | 67.85億円 |

| 3237 | イントランス | 62円 | グロース | 23.02億円 |

| 7571 | ヤマノホールディングス | 64円 | スタンダード | 22.93億円 |

| 2370 | メディネット | 66円 | グロース | 139.74億円 |

| 5955 | ヤマシナ | 66円 | スタンダード | 94.78億円 |

| 8789 | フィンテックグローバル | 68円 | スタンダード | 136.88億円 |

| 2330 | フォーサイド | 69円 | スタンダード | 22.47億円 |

| 2694 | 焼肉坂井ホールディングス | 71円 | スタンダード | 170.30億円 |

| 3840 | パス | 71円 | スタンダード | 33.10億円 |

| 5940 | 不二サッシ | 71円 | スタンダード | 89.65億円 |

| 2586 | フルッタフルッタ | 72円 | グロース | 22.03億円 |

| 3664 | モブキャストホールディングス | 73円 | グロース | 32.59億円 |

| 3323 | レカム | 75円 | スタンダード | 61.97 億円 |

| 7527 | システムソフト | 75円 | プライム | 63.63億円 |

| 8783 | GFA | 76円 | スタンダード | 40.03億円 |

| 8166 | タカキュー | 78円 | スタンダード | 19.09億円 |

| 2776 | 新都ホールディングス | 80円 | スタンダード | 25.57億円 |

| 3808 | オウケイウェイヴ | 80円 | 名証 | 10.74億円 |

| 3113 | Oak キャピタル | 81円 | スタンダード | 65.35億円 |

| 3266 | ファンドクリエーショングループ | 88円 | スタンダード | 33.15億円 |

| 7829 | サマンサタバサジャパンリミテッド | 88円 | グロース | 57.95億円 |

| 7918 | ヴィア・ホールディングス | 90円 | プライム | 31.25億円 |

| 3202 | ダイトウボウ | 91円 | スタンダード | 27.46億円 |

| 7771 | 日本精密 | 92円 | スタンダード | 20.46億円 |

| 3823 | THE WHY HOW DO COMPANY | 93円 | スタンダード | 32.25億円 |

| 8946 | ASIAN STAR | 93円 | スタンダード | 17.96億円 |

| 2926 | 篠崎屋 | 94円 | スタンダード | 13.57億円 |

| 3315 | 日本コークス工業 | 95円 | プライム | 287.23億円 |

| 2321 | ソフトフロントホールディングス | 97円 | グロース | 29.75億円 |

| 3010 | ポラリス・ホールディングス | 99円 | スタンダード | 101.02億円 |

| 3521 | エコナックホールディングス | 99円 | プライム | 52.40億円 |

| 9423 | フォーバル・リアルストレート | 99円 | スタンダード | 23.70億円 |

| 6192 | ハイアス・アンド・カンパニー | 100円 | グロース | 37.49億円 |

| 8912 | エリアクエスト | 100円 | スタンダード | 20.25億円 |

(※データは2023年5月16日時点)

ボロ株の監視リストから、IRを出した企業があるかを確認。

そのIRは投資家にとって好材料(好決算や新サービス、他者との提携など)になるどうかを調査して、投資するかを判断します。

ただ好材料が出た直後は騰がりやすいボロ株ですが、その後は調整が入って株価が下がることも多いです。

長期保有ではなく短期トレードとして考えておくと良いでしょう。

ボロ株とは株価100円未満の株

ここで改めて、ボロ株とはそもそも何なのかを整理しておきましょう。

株価水準が他と比べて低い銘柄を、まとめて「低位株」と呼びます。

その低位株の中でも、ボロ株は株価100円未満の「超低位株」のことを指しています。

ボロ株がボロ株たる理由(株価が安い理由)

ボロ株がボロ株たる理由(株価が安い理由)は、主に3つ。

- 業績や財務状況の悪化

- 不祥事等のスキャンダル

- 発行済株式数が多い

「ボロ株は危険」「やめとけ」などと言われがちなため、リスキーな銘柄が多いように思われていますが…、

実はボロ株と呼ばれるほどにまで株価が安くなってしまう理由は、何も悪材料だけではありません。

例えば、発行済株式数が多いほど、1株当たりの価値が低下しやすくなります。

1株当たりの価値が低くなるため、多少の売買では株価が動きづらくなります。

よって、発行済株式数が多いほど、株価が安くなりやすいのです。

実は上記3つの理由の中で、避けるべきボロ株は3番です。

というのも、業績や財務状況の悪化の場合、取り返しのつくケースが多いからです。

むしろ黒字転換などのサプライズ決算がもたらす株価への良い影響は計り知れません。

ハイリスクであることは否めませんが、同時にハイリターンでもあるのがボロ株投資の魅力と言えます。

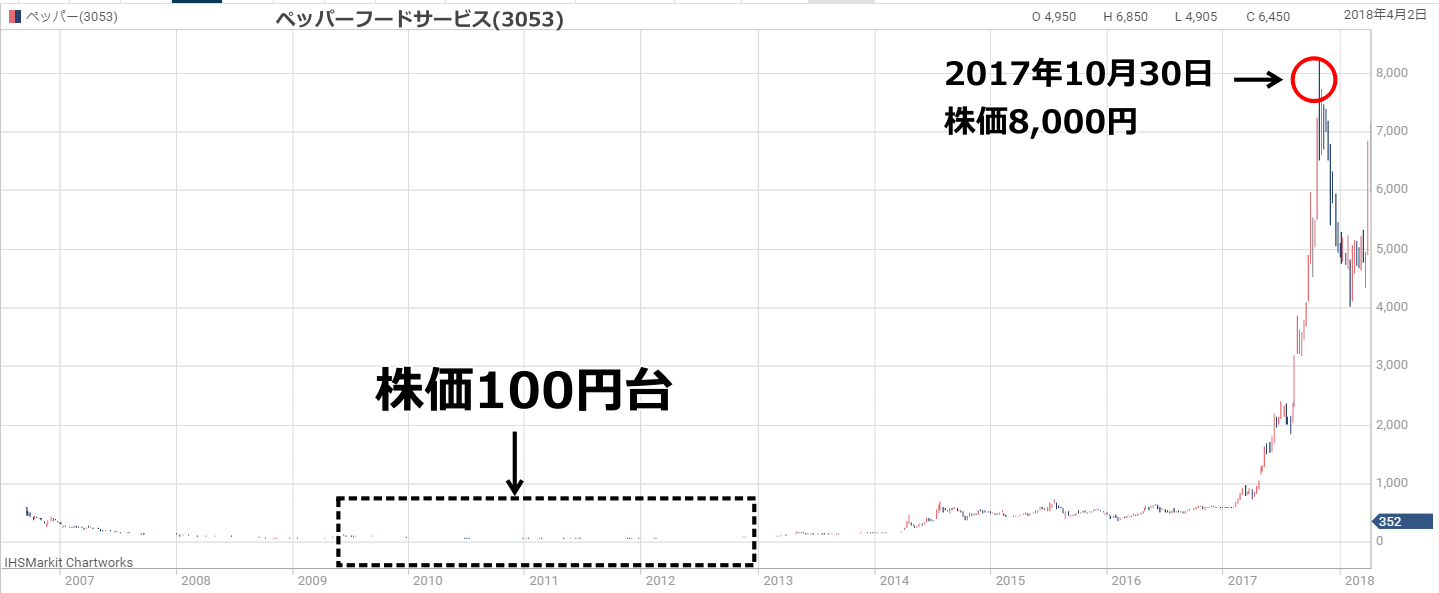

例えば『いきなり!ステーキ』でお馴染みのペッパーフードサービス(3053)は、ボロ株から大化けを果たした代表的な銘柄。

いきなり!ステーキは2013年12月、銀座に1号店を出店。

2017年12月期の既存店売上高は前期比で23.1%増という大幅な伸びを記録。

100倍株の探し方でも取り上げた同社の100円以下だった株価は、8,000円台まで騰がりました。

ペッパーフードサービスのように将来有望なボロ株に投資できれば、資産を一気に増やすのも夢ではありません。

2020年以降も、ボロ株から大化けを果たした銘柄が誕生しています。

■Pickup!!

⇒株で10億稼いだ元証券マンが教える銘柄選定術とは?

過去にボロ株から大化けを果たした銘柄(年代別)

ボロ株から大化け果たした銘柄を年代ごとに紹介します。

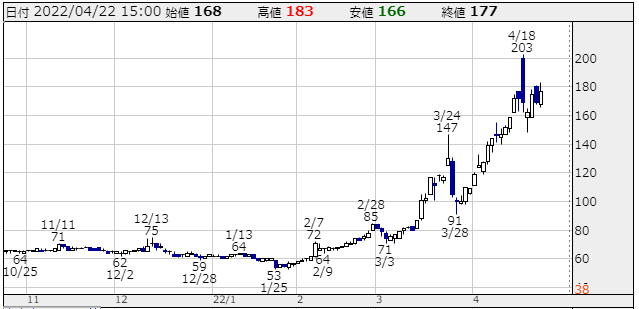

2022年:新都ホールディングス(2776)

2022年は世界的な株価不況が騒がれた年。

そんな相場でも、新都ホールディングス(2776)は3倍の高騰を果たしました。

新都ホールディングスは、研修コンサルティング、オフィスサービス事業を行う会社です。

当時売上高前期比6.7倍、営業損益は黒字転換の好決算を発表。

世界的な資源価格高騰を背景に、廃金属商材関連製品の輸出業務が業績に大きく寄与しました。

最終的に株価は2022年1月25日の安値53円から4月18日の高値203円まで高騰。

また2022年は新都ホールディングスのほか、「シェアリングテクノロジー(3989)」も株価3.5倍を達成しています。

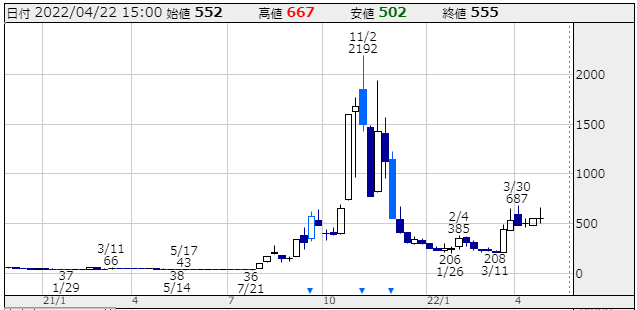

2021年:グローバルウェイ(3936)

グローバルウェイの株価は59倍もの高騰を果たしています。(2021年7月21日→2021年11月2日)

グローバルウェイは転職・就職情報サイトの運営、クラウド開発や保守を行う会社です。

当時グローバルウェイの業績は5期連続赤字と良くはありませんでした。

しかし、暗号資産の売却で営業外収益を計上。

2021年7月期に業績予想の上方修正がきっかけで、株価は上昇。

その後、株式分割を繰り返して、さらに株価は高騰しました。

(2021年中に何度か株式分割を行っており、分割後の修正値で見ると2021年7月21日の安値37円から11月2日の高値2193円。)

その後グローバルウェイは値下がったものの、何度も動意づいて2倍、3倍と短期目線で何度も価格が変動しています。

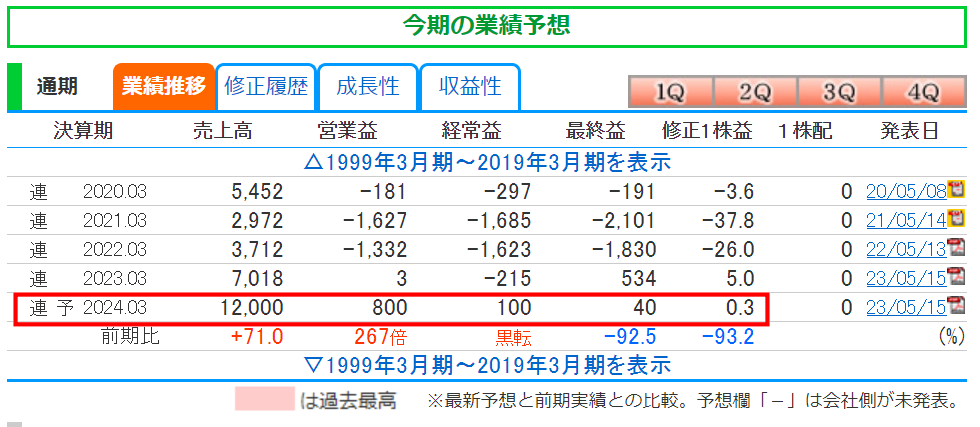

2020年:テラ(2191)

テラの株価は92円から2175円と24倍になりました。(2020年3月13日→2020年6月9日)

テラは、帯状細胞ワクチン療法などの研究開発を手掛ける大学発の医療ベンチャーです。

テラの株価はネジェニックス・ジャパンと新型コロナウィルスの新薬開発を発表したことで急騰。

2020年に注目を集めた「コロナウイルス関連銘柄」の中でも、トップクラスの株価上昇率となりました。

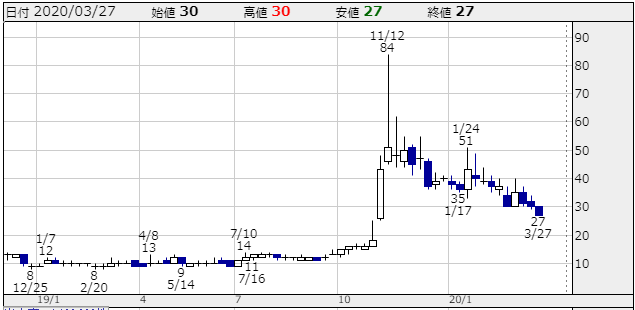

2019年:REVOLUTION(8894)

REVOLUTIONの株価は、8円から84円と10倍に高騰しました。(2020年3月13日→2020年6月9日)

REVOLUTIONは、山口県を地盤に不動産の賃貸、仲介や戸建て分譲を展開し、アパマンショップのフランチャイズ等を主に行っています。

2019年当時、REVOLUTIONの株価高騰につながるような材料は見受けられませんでした。

仕手株化しての急騰だったのかもしれません。

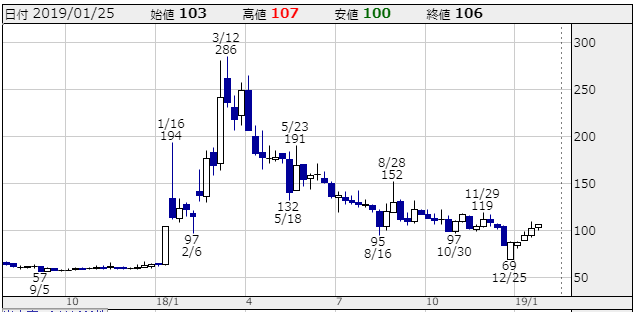

2018年:アライドテレシスホールディングス(6835)

アライドテレシスHDの株価は、62円から286円と4倍に上昇しました。(2018年1月5日→2018年3月12日)

アライドテレシスホールディングスは、ネットワーク機器を国際展開する、セキュリティ、教育ICT関連の会社です。

営業績916.4%増の大幅な増益が発表され、これをきっかけに株価が大きく上昇しました。

■Pickup!!

⇒株で10億稼いだ元証券マンが教える銘柄選定術とは?

ボロ株が個人投資家に人気のワケ

ボロ株が個人投資家から人気の理由は3つ。

- 株価が低く上昇余地が高い

- 少額から投資できる

- 機関投資家が参入しにくい

ボロ株は個人投資家が資産を増やすのによく利用されています。

株価が低く上昇余地が高い

ボロ株は「株価100円未満」であるため、数円値上がりしただけで株価上昇率が高くなります。

例えば、ボロ株と大型株それぞれに10万円を投資した場合…、

不動産事業を営む「ランド(8918)」の株価は9円。株価が1円値上がりすると+11%の上昇になります。

対してトヨタ自動車(7203)の株価は2,222円。1円値上がりで+0.04%の上昇となります。

ランドに投資した場合の利益は2万円、トヨタ自動車に投資した場合は35円の利益。

株価水準が高い大型株は上値が重く、出来高も安定しているため株価が一気に高くなることは早々ありません。

一方で、ボロ株の場合は数円の値上がりでも多くのリターンが見込めます。

小額から投資できる

ボロ株は1万円あれば投資できます。

株価7円のアジア開発キャピタル(9318)という企業に至っては、700円あれば投資可能。

少額で大量に株式を買えるため、ボロ株は分散投資先として選ばれることもしばしば。

また株価が安く「誰でも買い付けやすい」点から、ボロ株は注目を集めると一気に買い手が増える傾向があります。

例えば2020年にダブルテンバガーに近付いたテラは、コロナウイルスワクチン治療薬のニュースが出た後に出来高が4倍近く急増。

引用元:テラ(2191)のチャート

ボロ株はひとたび注目を集めると、個人投資家からの買いが集まり高騰を果たします。

ボロ株は元々の株価水準が低いことも相まって、個人投資家でも参入しやすいのでしょう。

機関投資家が参入しにくい

ボロ株は機関投資家の投資先銘柄になりにくい特徴があります。

そのため機関投資家の売買による株価乱高下に振り回される心配が減ります。

大口取引が入って株価を一気に釣り上げていると分かったら、後から参入しようとは思わないですよね。

値上がりした途端に大きな売りを浴びせられて、株価が下がるのは明白ですから。

ボロ株に機関投資家がいないのは、機関投資家がボロ株を売買しても旨みがほとんど無いため。

機関投資家がボロ株のような出来高や流動性が低い銘柄に投資をすると、それだけで株価に影響を及ぼします。

よって投資対象は東証1部(現プライム市場)の大型株、時価総額の大きい社会的信頼性の高い企業に限られます。

個人投資家にとってはボロ株に投資することで、機関投資家の大口取引に惑わされずに済みます。

ボロ株投資のリスクと対策

ボロ株は業績不振や、財務状況に問題がある銘柄が多いことからリスクの高い投資でもあります。

あらかじめボロ株のデメリットを認識しておきましょう。

- 倒産・上場廃止のリスク

- 売買が成立しないことがある

- 仕手株に利用されることがある

倒産・上場廃止のリスク

ボロ株の中には悪材料を抱える銘柄が存在します。

赤字が続いている、財務状況が悪化している、不祥事を起こして人気が無くなったなどなど…。

株価低迷が長く続くと最悪の場合は倒産、上場廃止になってしまいます。

倒産、上場廃止になると株式の価値はゼロ円になります。

倒産・上場廃止のリスクを測るために、企業の自己資本比率を確認しておきましょう。

自己資本比率は、返済の必要が無い資産の割合の事で、企業の安全性を測るために利用します。

企業の自己資本比率が40%程度あれば簡単には倒産しないでしょう。

またボロ株の株価がなぜ安くなっているのか確認するのも大事です。

株価が安い理由が業績不振なのか、スキャンダルを起こして市場から見放されているのか。

それとも、業績、財務状況共に有望なのに、他の投資家が気付いていなくて放置されているだけなのか。

問題のある銘柄にはもちろん手出しは禁物。

株価が安い理由を調べておいて、倒産・上場廃止のリスクをなるべく排除するようにしましょう。

売買が成立しないことがある

ボロ株は流動性が低く、自分のタイミングで売買できない場合があります。

元々ボロ株は問題のある銘柄も少なくないので、売買が頻繁に行なわれているわけではありません。

人気の無い銘柄には買い手も売り手も付かないという事ですね。

ボロ株を調べてみて、1日の出来高があまりにも少なすぎる銘柄には手を出さないのが安全です。

1日の出来高が10万前後あったら、少なくとも売買で困ることはないはず。

もし出来高10万以下のボロ株を買う場合は、投資家の注目を集める材料が今後出てくるかどうかをよく見極めてから売買を行うようにしましょう。

仕手株に利用されることがある

ボロ株は仕手株として利用されて、株価が乱高下することがあります。

仕手株とは特定の集団(仕手筋)が自分の利益を出すために不当に株価を吊り上げる対象になる銘柄のこと。

株価が安く放置されているボロ株は個人投資家でも株価に影響を及ぼせるため、仕手株に利用されることもしばしば。

仕手株は売買タイミングが非常に難しくなるため、仕手筋に利用されるような銘柄に近づくのは避けた方が良いでしょう。

ただ、仕手筋の動きに乗っかって売買をすることで利益を得ている「タカニキ」のような投資家もいます。

「株価を吊り上げてくれる」状況を上手く利用できれば、ハイリターンを得ることも可能と言えます。

とはいえ、売買リスクは高めになるので初心者のうちは避けた方が無難でしょう。

ボロ株は特に仕手株にされやすいです。

過去のデータを調べてみて、「何の材料も無いのに急激に株価が上昇した」形跡があったら、仕手筋が絡んでいる可能性が高くなります。

事前によく確認しておきましょう。

■Pickup!!

⇒株で10億稼いだ元証券マンが教える銘柄選定術とは?

ボロ株の情報収集をする方法

ボロ株投資は成功すれば少額で大きな利益を得られるという利点がある一方、仕手に巻き込まれたり、投資した企業が倒産したり、普通の株式投資に比べてリスクが高い投資法でもあります。

ここではボロ株投資を成功させるために必要な情報収集などを解説します。

企業の決算・IRを確認

各企業のIR情報やIR情報をまとめたサイトを利用して、各社の細かい業績や財務状況を確認します。

IR Bankは過去の業績を一覧で見れてわかりやすいです。

引用元:IRBANK

ボロ株を見るときは、健全な財務体質の会社かどうかを確認するために自己資本比率をチェックしておきましょう。

自己資本比率は40%以上あれば安定した会社として考えられます。

SNSで銘柄を検索する

急に株価が上がった場合、その理由がすぐにはわからなかったりすることがあります。

そんな時はリアルタイムで情報を収集できるTwitterなどのSNSが便利です。

今は著名な投資家や億り人など、様々な投資家がブログやTwitter、YouTubeで情報を発信しています。

これらの投資家のSNSの発信情報を検索することで、リアルタイムに近い情報を効率よく探し出すことができます。

Yahoo!掲示板を覗く

Yahoo!ファイナンスの掲示板は銘柄ごとにあり、いろんな人が書き込みをしています。

株価が大きく動く時など意見が活発に投稿されますので、大きな流れを知るのに適しているといえます。

ただし匿名で利用できるという特性上、信用できない情報や広告投稿なども多いです。

なので、投稿される情報には注意が必要です。

■Pickup!!

⇒株で10億稼いだ元証券マンが教える銘柄選定術とは?

ボロ株の動向・今後の見通し

2023年以降の相場は、復調の見通しが出ています。

米国の利上げ一巡後、景気後退の織り込みさえ終われば上昇基調になるという見解を、証券会社やアナリストたちが述べています。

『2023年の東京株式市場は、米国を中心とする金融・景気動向をにらみつつ、相場の転機を探る局面になりそうだ。米金融引き締め継続による景気減速懸念が重石となり、年前半は調整が尾を引く可能性がある。ただ、利上げ一巡が意識されるとともに景気後退への織り込みが進めば、年後半には復調色を強めてくるとみられる。日経平均株価の想定レンジは2万4,000円~3万1,000円。』

引用元:MORNINGSTAR

『2023年の日本経済は、海外の景気減速で成長率はいったん鈍化するものの、年後半は米国、ユーロ圏、中国などで景気が持ち直し、成長ペースは回復に向かうと見込んでいます。実質GDP成長率は前期比年率で、2023年1-3月期が+1.7%、4-6月期が+0.6%、7-9月期が+0.8%、10-12月期が+1.5%の想定です。マクロ環境を踏まえると、日本株は年明け以降、しばらく上値の重い展開が予想されますが、年後半にかけて上昇余地が広がると思われます。』

引用元:三井住友DSアセットマネジメント

2023年前半の日本市場は、米国金融引き締めの影響を受けて横ばい、もしくは下落基調になるかもしれません。

ただ相場全体でみると、年の後半にかけて盛り上がっていくという見解は一致しています。

ちなみにボロ株は、相場の影響を受けて下がり過ぎるということは少ないです。

「そもそも株価が安いから、これ以上下がりようがない」という理屈ですね。

2022年はウクライナ情勢緊迫化や米国インフレにより、相場が不安定な1年でした。

しかし2023年は相場復活の基調があり、コロナウイルスに伴うマスク制限が解除されるなど、国内の経済が活性化することも予想されます。

個人投資家も買い付けやすいボロ株は、また改めて注目を集めることでしょう。

『ボロ株のおすすめ銘柄 2024年版』の口コミ

口コミ一覧

名無し

名無し

名無し

名無し