たぱぞうについて

たぱぞうの米国株投資 ポートフォリオや経歴を調査

たぱぞうは金融資産4億円を保有する米国株投資家です。

米国投資信託と米国インデックスETFを中心に投資を行なっています。

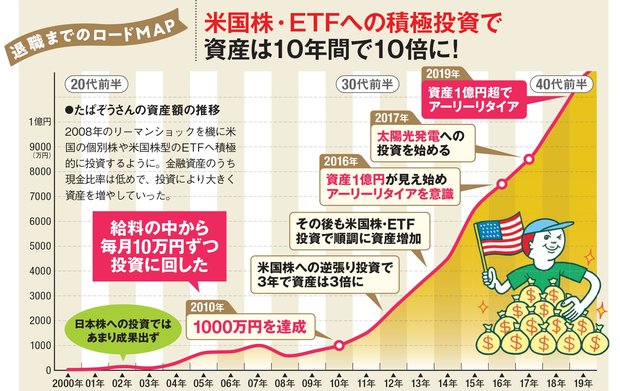

たぱぞうが資産4億円を作り出すきっかけになったのは、米国株投資での成功。投資先を日本株から米国株投資に切り替えた結果、自身の資産を10年間で10倍に増やすことに成功。

米国株で作ったタネ銭をもとに、太陽光発電や不動産などの投資を通じて「年600万円の安定収入」を築き上げました。

本記事では、たぱぞう流の米国株投資のやり方を徹底調査。ポートフォリオの作り方や、2022年にたぱぞうがおすすめしている米国個別銘柄の情報をまとめました。

たぱぞうの投資スタイルは個別株→インデックス投資

今でこそ米国投資信託を中心に分散投資を行なうたぱぞうですが、元々は米国株個別株に集中投資をしていました。

資産が少ないうちは多少のリスクを取ってでも個別株に投資した方が、最終的に手にするお金が多くなる可能性が高いです。

5万円を高配当銘柄に積み立てるよりも、5万円を10万、50万円にしてから投資した方がリターンは大きいですよね。

たぱぞうは個別株投資の後に配当金が多い銘柄に投資する戦略を、自身の書籍である「最速で資産1億円! たぱぞう式 米国個別株投資」で提案しています。

『本書で紹介する個別株投資は、自分の手持ち資金が少ない時、リスクを少しとって成長性の高い会社の個別株にもアグレッシブに投資をし、それで資産がまとまってきてから、成長率は低いけれど配当金が多いディフェンシブな投資に切り替える方法である。』

引用元:Amazonレビューより

たぱぞうの資産推移を見てみると、はじめは投資信託ではなく米国個別株で資産を増やしてきたのが分かります。

出典:ダイヤモンドザイ

資金が多くなれば、投資の選択肢が増えます。

高配当銘柄に投資して配当金を自動で受け取るもよし。個別株にさらに投資して資産を大きく増やすもよし。

何はともあれ、たぱぞうのように米国株投資で資産を築く場合、元手となる資金をいかに増やすかがカギとなりそうです。

たぱぞうの銘柄選定 成長株の見分け方

たぱぞうは今後の株価上昇に期待できる米国成長株の条件を公開しています。

・売上高が順当に増えている

・営業利益率は20%以上が目安

・EPSが右肩上がりで増えている

・定期的に自社株買いをしている

・営業CFが右肩上がりに増加している

・営業CFマージンは15%以上が目安

・成長を信じられる根拠がある引用元:ダイヤモンドONLINE

たぱぞうは好業績の企業を”成長性が高い”と判断しているようです。

たしかに、売上が伸びて利益を生み出せている企業は「成長性が高い」と見込めるでしょう。米国株分析の第一人者である「じっちゃま」も決算を重要視して株式取引を行なうことで有名です。

たぱぞうが挙げた条件で銘柄を探すことで、未来の米国成長株を見つけられるかもしれませんね。

■Pickup!!

⇒株で10億稼いだ元証券マンが教える銘柄選定術とは?

たぱぞうおすすめのポートフォリオ

たぱぞうは、米国株と現金もしくは債権のみで構築するポートフォリオをおすすめしています。

米国は今後も堅調な経済成長が見込まれており、それに伴って米国株価の上昇にも期待できるからです。

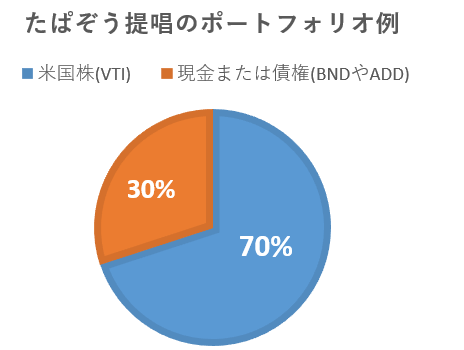

▼たぱぞうが提唱するポートフォリオの例

米国株:VTI 70%

現金または債券(BNDやADD):30%

現金か債権を保有するのはリスク回避のため。リーマンショックやコロナショックなどの景気が落ち込む際でも、現金や債券がクッションとなり資産が減るのを抑えられます。

たぱぞう提唱ポートフォリオのメリットは5つ。

・作るのが簡単(米国株のインデックスファンドだけを買えばOK)

・節税できる(米国株インデックスファンドは積立NISAやiDeCoにも対応)

・購入する商品の選択肢が豊富

・アレンジが豊富(米国集中投資が気にある人は株式を全世界株に替えてもよい)

・手間がかからない(自動買付の設定をしておけば、あとは現金の割合を調整するだけ)

デメリットは投資パフォーマンスが落ちてしまうこと。株式だけで構成されているS&PP500と比べると、たぱぞうのポートフォリオでは投資リターンが低くなります。

もちろん、たぱぞうが推奨するポートフォリオは誰にでも通用するわけではありません。自身でも「ポートフォリオは投資する人の目的や年齢などによって内容が変わる」と説明しています。

そのうえで、どんな相場状況でも機能するとされる「レイ・ダリオのポートフォリオ」やバートン・マルキールの「若い人ほど株式を多めに持ち、積極的に運用し、年配の人は配当収入を中心として運用するポートフォリオ」も紹介しています。

米国株投資ブームの火付け役とも言われる「バフェット太郎のポートフォリオ」も参考にする人が多いです。

たぱぞうは、一般の方から寄せられたポートフォリオに関する質問ついて、ブログで解説記事を上げています。自分と同じような資産状況の人を見つけたら、参考にしてみるのもいいかもしれませんね。

たぱぞうのアセットアロケーション

たぱぞうは「アセットアロケーション」の重要性を説いています。

アセットアロケーションとは、資産配分のことです。自分の資産をどのような形でどんな割合で保有しているのかを、投資している地域や資産分類(株式や債券、不動産)の組み合わせで表します。

たぱぞういわく「長期積立投資における運用成果の大部分を決めるのは、投資するタイミングや具体的な銘柄選定ではなくアセットアロケーション」とのこと。

人それぞれ異なる資産運用のゴールを達成するために、アセットアロケーションは強い影響力を持ちます。

・できるだけリターンを追求したい

・リスクを抑えて心穏やかに資産形成をしたい

・暴落に強いポートフォリオを所有したい

アセットアロケーションをどう考えるかによって、購入する銘柄や保有する銘柄は変わります。

■Pickup!!

⇒株で10億稼いだ元証券マンが教える銘柄選定術とは?

たぱぞうのおすすめ銘柄

たぱぞうは2022年におすすめできる米国個別株を「MoneyMethod」にて挙げています。

たぱぞうおすすめの米国個別株

たぱぞうがおすすめする米国個別銘柄は10つ。

①アップル(AAPL)

オススメ理由:一度ユーザーになるとユーザーがアップル製品を使い続ける傾向がある。

自社工場を持たないため利益率が高く、キャッシュフローが潤沢。稼ぐ力が桁違い。

②マイクロソフト(MSFT)

オススメ理由:利用者は全世界で10億人を超え、事実上のビジネスインフラ企業となり、その基盤は簡単には揺るぎそうにないため。

③ユナイテッドヘルス・グループ(UNH)

オススメ理由:ヘルスケア市場は規模が非常に大きく、需要が景気に左右されにくい業界。

その分野の第一人者であるため

④メドトロニック(MDT)

オススメ理由:心臓ペースメーカーに強く、この分野では世界首位のシェア。海外の売上高が50%以上を占める。また医療機器は顧客が容易に他の製品に変えられないため、ユーザーは長期間継続して使うことが多いため。

⑤レイセオン・テクノロジーズ(RTX)

オススメ理由:航空宇宙から防衛産業に及ぶ多角的な事業を展開する、多国籍企業。ウクライナ侵攻で各国は防衛意識を高め、軍需製品には需要増の可能性あり。

⑥シノプシス(SNPS)

オススメ理由:EDA(Electronic Design Automation:電子設計自動化)ツール開発の世界3大大手の1社。EDAツールベンダーとしては世界首位のシェアを保有。高い技術力を必要とするため、第三者が新規参入するのが難しい分野であり、安定成長が見込まれる。

⑦ゾエティス(ZTS)

オススメ理由:ペットや家畜用の製薬メーカー。動物向けの製薬業界は、人間向けの製薬業界と比べるとライバル企業がまだまだ少なく、市場をほとんど寡占している強みがある。

⑧ディア&カンパニー(DE)

オススメ理由:舗農機メーカー。近年の穀物価格の上昇と、2050年までの世界人口増加予測を考慮すると、農業の生産性を現在の2倍にしなければ食糧供給が追いつかないという予測から。

⑨マクドナルド(MCD)

オススメ理由:売上高のおよそ60%を、フランチャイズ・ロイヤルティ料とリース料が占めており、何もしなくても売上が入ってくる仕組みで外食ビジネスとしては驚異的な高い営業利益率を出すから。

⑩シンタス(CTAS)

北米最大の制服の製造・レンタル・販売を営む企業。ビジネスモデルがシンプルなので、規模の拡大が業績にプラス寄与しやすいから。

たぱぞうが2022年におすすめする米国株は、業績が堅調で利益率が高い米国企業が多いですね。

世界でのシェア率も重要視している点から、安定的な成長が見込めるでしょう。

当サイトでも2022年に株価上昇が見込める「米国株テンバガー候補」を挙げているので、興味がある方はどうぞ。

なお、たぱぞうは他にも長期保有型、成長・グロース株、連続増配、資源など、様々な切り口でおすすめ銘柄を紹介しています。

↓クリックで開閉できます↓

おすすめ長期保有型

ローリンズ(ROL)

ユニオン・パシフィック(UNP)

おすすめ成長・グロース株

サービスナウ(NOW)

パロ・アルト・ネットワークス(PANW)

おすすめ連続増配株

コカ・コーラ(KO)

アメリカン・ウォーター・ワークス(AWK)

おすすめ資源株

ニュートリエン(NTR)

フリーポート・マクモラン(FCX)

たぱぞうおすすめのETF

たぱぞうがおすすめするETF銘柄は4つ。

バンガード・トータル・ストックETF(VTI)

中小型の銘柄を含んだ米国株式全体に投資できるため、米国市場に幅広く分散投資したいという人におすすめ。

バンガード・S&P500 ETF(VOO)

大型500銘柄に投資しており、成熟した米国の大企業を主要な構成銘柄としているため、安定的に資産を増やしたい人におすすめ。

インベスコQQQトラストシリーズ1(QQQ)

NASDAQ市場に上場する銘柄のうち、金融機関を除く時価総額上位100社。構成銘柄は現在米国市場で勢いのある7社で構成比率の60%を占めているため、米国の急成長する大型ハイテク株に分散して投資したい人におすすめ。

バンガード・米国高配当株式ETF(VYM)

分配金を目的とした投資におすすめのETF。大型株を中心に予想配当利回りが市場平均を上回る銘柄で構成。常に「高配当」を軸に銘柄が入れ替わっているため、高配当を目指しながら幅広い分散投資をしたい人おすすめ

たぱぞうのプロフィール・経歴

たぱぞうのプロフィール

誕生:1977年

学歴:大学卒業

婚姻歴;2005年最初の結婚をし、死別。のちに再婚

年収:約1200万円以上(太陽光発電450万円、民泊600万円、その他投資収益など)

家族構成:妻と子供2人

■Pickup!!

⇒株で10億稼いだ元証券マンが教える銘柄選定術とは?

たぱぞうの経歴

1999年 大学を卒業、通信系の会社で働きながら学校へ通い資格を取る

2000年 25歳の時に人材開発系の会社に転職、初任給で投資を始める。

日本株の逆張り投資、新興国株式投資を行う

2008年 投資スタイルを日本株から米国の指数(インデックス)投資へ移行

2016年 ブログを開設

2019年 人材開発の会社を退職しFIREを達成

たぱぞうは子育てと仕事の両立で、苦労をしながらも投資と資産形成を続けました。

その結果、42歳という若さでFIREを達成。

米国株に関する情報発信を中心に、FIRE後も活動しています。

たぱぞうがアドバイザーを務める投資顧問とは?

たぱぞうは2017年から投資顧問会社でアドバイザーを務めています。

具体的にどの投資顧問なのかは公表されておらず、「自分のブログを見た投資顧問会社の社長から、直々に声がかかった」という話のようです。

たぱぞうが投資顧問会社でアドバイザーを務めることを発表したブログを読むと、「米国株投資を広めるためにさらなる場をいただいた」という記述があります。

たぱぞうが就任した投資顧問会社は、米国株の投資も行なっている会社のようです。

たぱぞうの資産推移とFIREまでの道のり

たぱぞうのこれまでの資産推移は以下の通り。

▼たぱぞうの資産推移

2000年:転職をし、初任給で投資を始める

2008年 資産1000万円。

(投資スタイルを日本株から米国の指数(インデックス)投資へ移行。

リーマンショック直後に米銀行株やインド株に1000万円全力投資を行う)

2012年 資産5000万円になる

2017年 資産が1憶円を超える

3000万円を頭金に1憶円相当の太陽光発電を購入、民泊への投資を行う

太陽光発電では手取り450万/年、民泊では手取り600万/年など株の収益や

給与を除くキャッシュフローが月100万円を超える

2019年 退職。42歳でFIRE達成。アパートを新築

2020年 コロナショック時の米国株投資で1億円近い利益を手にする

2022年 資産6億円

たぱぞうは、最初に投資を始めたころは日本株ばかりに投資をしており、資産が増えるペースは早くなかったようです。

その後、リーマンショックをきっかけに、投資スタイルを米国の指数(インデックス)投資へ移行。米国市場の右肩上がりの成長を追い風を受けて、10年間で資産を1億円にしています。

しかし家族4人が暮らすにあたっては、1億円ほどの資産では心もとなく、キャッシュフロー作りを開始します。

米国株投資の印象が強いたぱぞうですが、そのキャッシュフローは太陽光発電や民泊、不動産などへの投資で作り出しています。

その結果、太陽光発電では手取り450万/年、民泊では手取り600万/年など株の収益や給与を除くキャッシュフローが月100万円を超えたことでFIREを達成しました。

たぱぞうの評判

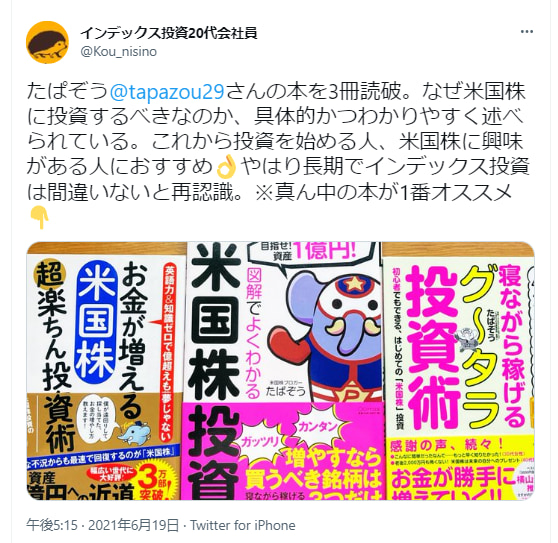

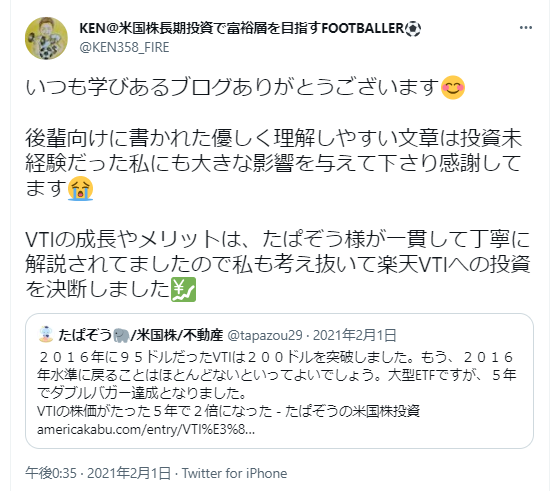

たぱぞうの評判を知べてみると、好意的な口コミを投稿している人が目立ちます。

「米国株を解説した書籍がタメになった」「学びになるブログ」などの声がありました。

出典:Twitter

出典:Twitter

その一方で、たぱぞうに対して「投資ではなく、ブログで儲けてるだけ」という批判もあります。

出典:5ちゃんねる

出典:5ちゃんねる

たぱぞうがブログから得ている収入は月15万円以上(2017年時点)。いまでは、さらに多くの収入をブログから生み出しているでしょう。

副収入があることで米国株に回せる資金も増えるため、資産の増加スピードは早くなります。

多くの人はブログ収入を得ていません。自分と置かれている条件が異なる中で、「こうすれば資産を貯められる」と言われると、反発を招いてしまうのかもしれませんね。

たぱぞうの本の評判

たぱぞうは米国株に関する本を7冊出しています(2022年9月時点)。

2019年に初めての本を出して以来、年間1~2冊のペースで発行。恐るべき筆の速さです。

・僕がこどもに教えている1億円のつくり方

・たぱぞう式 米国株お宝銘柄投資

・たぱぞう式 投資のきほん ~初めてでも儲かる!

・最速で資産1億円! たぱぞう式 米国個別株投資

・経済的自由をこの手に! 米国株で始める 100万円からのセミリタイア投資術

・図解でよくわかる たぱぞう式米国株投資 ~目指せ! 資産1億円!

・40代で資産1億円! 寝ながら稼げるグータラ投資術~初心者でもできる、はじめての「米国株」投資

いずれの書籍も米国株投資を推奨する内容となっています。

たぱぞうの本の評判を見ると「米国株投資初心者に参考になる」という声がある一方で、「ブログやYoutubeで言っていることと同じ」「具体的なノウハウが無かった」という批判もありました。

Amazonoレビューの件数は多く、良い面も悪い面も書いている中立的な意見は多いです。

自分に必要な書籍かどうかは、他の人の口コミを参考にしてみるとよいでしょう。

たぱぞうのSNSで学べる内容

たぱぞうはSNSで投資に関する情報を発信しています。

Youtube

たぱぞうは「たぱぞう投資大学」というYoutubeチャンネルを運営しています。

開設日は2021年8月20日。チャンネル登録者数は19.2万人。

たぱぞう投資大学では、投資の基本についてオリジナルのアニメーションを使って解説しています。

投資系Youtubeの中では「リベラルアーツ大学」や「バンクアカデミー」などに追随する勢いでチャンネル登録者数が伸びています。

ブログ

たぱぞうの米国株投資というブログを2016年から運営しています。

ブログのアクセス数は月間100万以上。

「誰でもできる投資術」「誰でもわかる海外投資」をモットーに、市場や個別銘柄の解説記事がアップされています。

ブログ読者から貰っている資産形成に関する質問に回答する記事が増えています。

たぱぞうのツイッターは、サイトの更新情報と他ユーザーとの交流がメインです。

・YouTube動画の更新

・ブログの新着記事

・セミナー告知

たぱぞうのメルマガの評判

たぱぞうは2022年2月より、まぐまぐ!にて有料のメールマガジンを開始しました。

配信頻度:月2回

価格:660円/月

内容:たぱぞう自身が取り組んでいる資産運用の話や読者からの質問に答える。ブログに比べて、よりプライベートな感じでやや突っ込んだ内容や逆に軽めの話を綴っています。

メルマガ1通の文字数は大体3,000文字程度。

バックナンバーを見ると、メルマガの冒頭部分が読めます。

個人的な感想にはなってしまいますが、「さすがにこの内容で月660円は…」と思ってしまいました。たぱぞうによる市況解説があるのですが、ニュースサイトを読んでいるのと大差は無いのかなと。

たぱぞうのファンなら、メルマガを購読する価値はあるかもしれません。

■資産10億円!たぱぞう氏の最新のポートフォリオ戦略を知りたい方はコチラ

『たぱぞう』の口コミ

口コミ一覧

匿名

匿名

匿名

匿名

匿名

匿名