個別株 難しいについて

個別株の投資は難しい。

けれど魅力に取りつかれる人は多数

数ある投資手法の中でも、誰もがイメージしやすいのが個別株への投資です。

任天堂やソニーなど、ひとつの企業に対して投資を行なうのが分かりやすいですよね。

ただ個別株投資は「利益を得るのが難しい」と言われています。

・3000を超える企業の中から、株価が上がる銘柄を選び抜く

・安値で買って、高値で売るのがどうしても出来ない

・複雑な経済情勢に付いていけない …etc

上記のような理由から、「個別株投資は危険だ」「個別株投資はやめとけ」などの声も見かけます。

結論からいうと、たしかに個別株で利益を得るのは難しいです。しかし、株式投資で莫大な資産を作るには、個別株の投資は必要不可欠とも言えます。

利益50億円を誇るテスタや、資産104万円を230億円にまで膨らませたcisは、個別株投資の成功をきっかけに億り人への道を歩み始めています。

そこで本記事では「個別株投資が難しい」ことは大前提に、では「どうすれば個別株で勝てるようになるのか?」という点を深堀りします。

個別株投資が難しいと言われる理由5選

個別株投資が「難しい」理由は、主に5つ。

①良い銘柄を選び抜くのが難しい

②売買タイミングを見極めるのが困難

③相場が複雑化していって先が読みにくい

④情報が増えて、より良い情報を選び取れない

⑤かんたんに勝てると思いこんでいる

銘柄選びや売買タイミングを判断する大変さ、個別株投資に対する誤ったイメージなどから難しいと言われています。

良い銘柄を選び抜くのが難しい

投資先の選択肢は膨大です。

日本市場だけでも3800以上の企業が存在しており、米国市場も含めると企業数は9000を超えます。

その中から、これから株価が騰がる銘柄に絞って投資するのは困難と言えるでしょう。

それでも個別株投資で勝つために、“ファンダメンタル分析”や“テクニカル分析”を通じて、なるべく勝算が持てる銘柄に投資するワケです。

これらの分析は万能ではありませんが、有望な銘柄を見つけるのに役立ちます。

もし銘柄分析をしなければヤマ勘や運に頼ることになりますが、それは投資ではなくもはやギャンブル。

負けはある程度覚悟しながらも、銘柄選びの成功率を高めていって「最終的な損益をプラスにできればOK」という心づもりも必要です。

売買タイミングを見極めるのが困難

株式投資の原則は、安く買って高く売る。

頭では理解していながらも、いざ投資を始めてみるとこの原則を守るのがいかに難しいかが分かります。

「もっと高く売れるかもしれないから、売らずに持ち続ける」

「これよりは下がらないだろうから、いま買っておく」

「もう上がらないと思って、早く売りすぎた」

などなど、自分が考えていた投資とは全く異なる動きをしてしまいがちです。

人は“プロスペクト理論”という「利益を得ることより、損失を避けることを好む傾向がある」行動を取ってしまいます。

取引に例えると、含み益が出たらそれを確実にするためにすぐに利確をし、含み損が出たら損失を確定させたくないため塩漬けにしてしまいます。

利小損大の取引をしがちです。

売買タイミングを見極めるのが難しいのは、無意識に働く人間の心理的な側面が大きいです。

相場が複雑化して先が読みにくい

株式相場は、どんどん複雑になっています。

本来、株式相場とは景気が良ければ上昇するというシンプルな仕組みです。

しかし2022年に入ってからは、ウクライナ戦争やエネルギー問題、金融引き締めによる金利上昇や円安、ヨーロッパや中国の経済状況など、市場が非常に複雑化しています。

2022年は景気が良いと逆に株価が下がる「Good News is Bad News」と呼ばれる先が読みにくい相場になっています。

投資のプロである大手ヘッジファンドを始め、投資顧問でもパフォーマンスは軒並み芳しくありません。

高性能AIの中には良好なリターンを見せているものもありますが、近年の相場に対して個人投資家が立ち向かうのは非常に困難な状況です。

情報が増えすぎて、より良い情報を選び取れない

TwitterやYouTubeなどで、投資情報を無料で簡単に得られるようになりました。

様々な投資情報に触れられる一方で、情報が溢れすぎて、価値のある情報を判断するのが困難になっています。

インターネットに流れる情報は、必ずしも正しいとは限りません。

学ぼうとすればするほど、情報の海に溺れてしまう現状は、情報が命とされる個別株投資をますます難しくしています。

かんたんに勝てると思いこんでいる

SNSを見ると、株式投資で勝っている人の情報をよく目にするようになります。

人は失敗談より成功談を発信したがる心理的傾向があるため、巷に成功者の声が溢れるのは当たり前といえます。

「自分も簡単に勝てるのでは?」と思うのも無理ありません。

残念ながら、個別株投資を新しく始めた人で、ずっと勝ち続けられる人は存在しません。

どんな投資家であっても、勝ったり負けたりを繰り返すものです。

株式投資で勝ち負けを繰り返すのは至って普通のことですが、「かんたんに勝てる」と考えていた場合、勝てなかった時のショックは甚大。

数回の失敗で投資をやめてしまう人もいます。

個別株投資は、簡単に勝てるとは限りません。

しかし、株式市場には『稲妻が輝く瞬間に市場に居合わせなければならない』という名言があります。

一気に株価が上昇する瞬間を“稲妻”と例えて、その恩恵を得るためには株式市場に居続けることが大切という意味です。

勝てるチャンスを掴むためには、勝てるようになるまで株式投資を続けるのも大事な心構えなのでしょう。

個別株投資の魅力

これだけ難しいと言われる個別株投資ですが、それでも始める人は後を絶ちません。

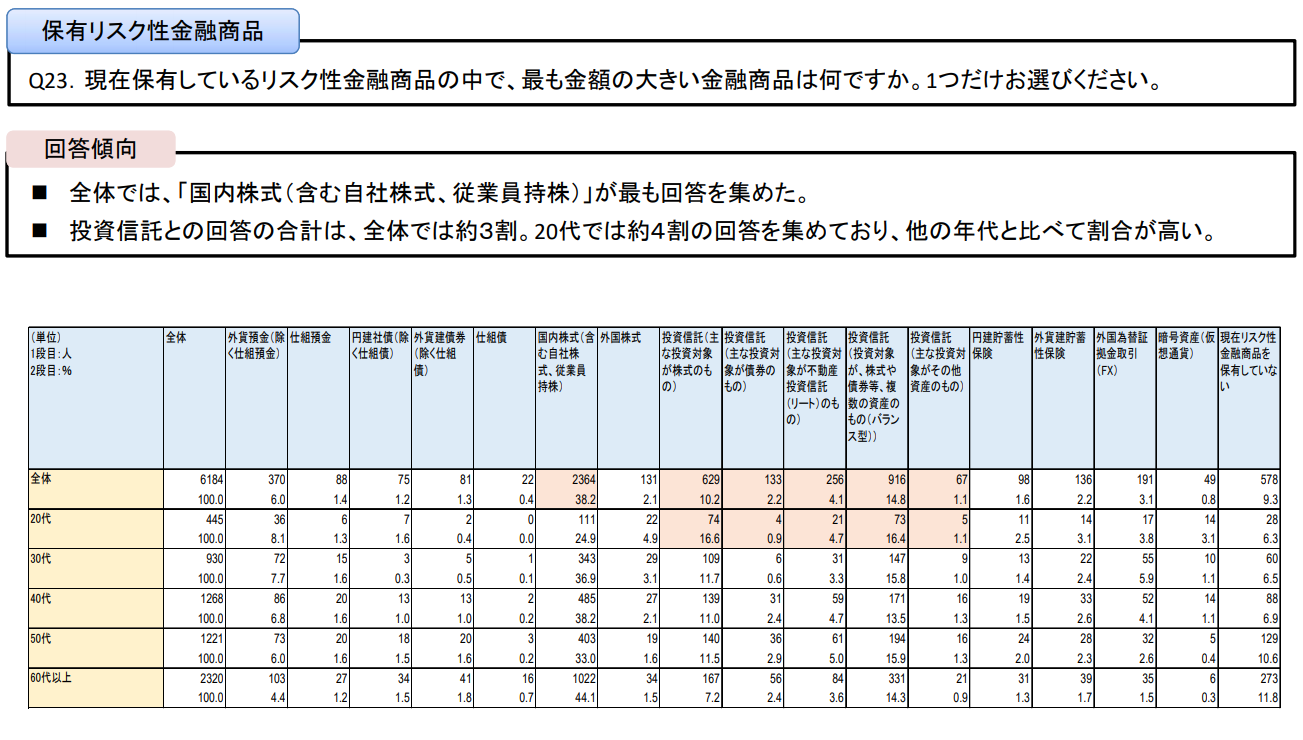

金融庁が発表したデータによると、保有している金融商品の中で最も金額の大きいのは「国内株式」という結果が出ています。

出典:金融庁

やはり個別株に期待する投資家は多いようです。

投資家から支持される個別株投資の魅力を紐解いていきます。

投資リターンが高い

個別株は投資先によっては、非常にリターンが高くなります。

テンバガー(株価が10倍になる銘柄)という言葉もあるとおり、1回の取引だけで資産を大きく増やせる可能性を秘めます。

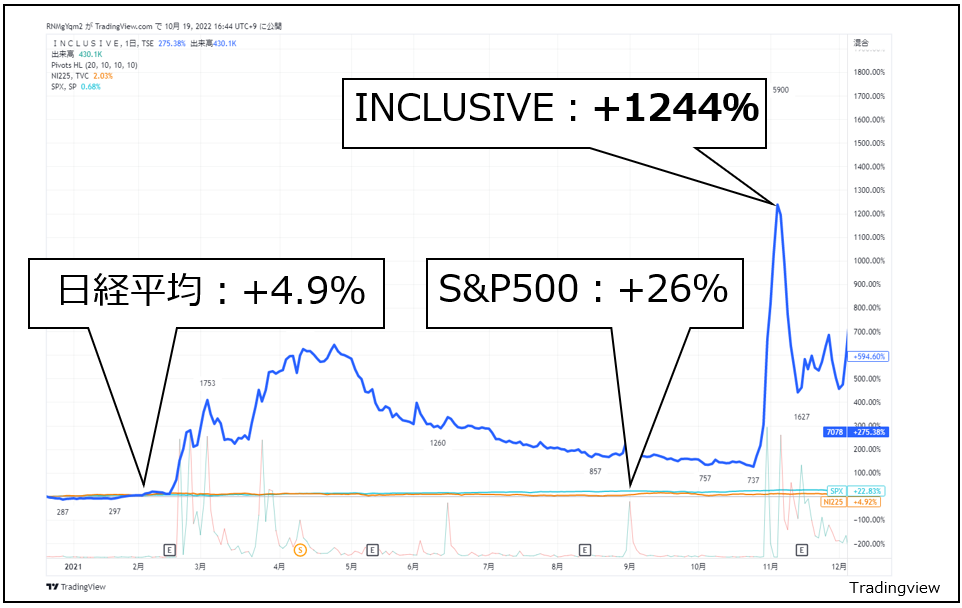

2021年を代表するテンバガーである「INCLUSIVE(7078)」とインデックス指数の代表であるダウ平均、日経平均の上昇率を比較してみましょう。

(参考:みんかぶ https://minkabu.jp/stock/7078/chart)

個別株であるINCLUSIVEの投資パフォーマンスが圧倒的に高いです。

インデックス指数の上昇率も高いですが、個別株であるINCLUSIVEの上昇率とは比べ物になりません。

短期的に資産を増やせる

個別株には、1年以内に株価上昇する銘柄も少なくありません。

先ほども例に挙げたINCLUSIVEは、8か月で約1100%の株価上昇。

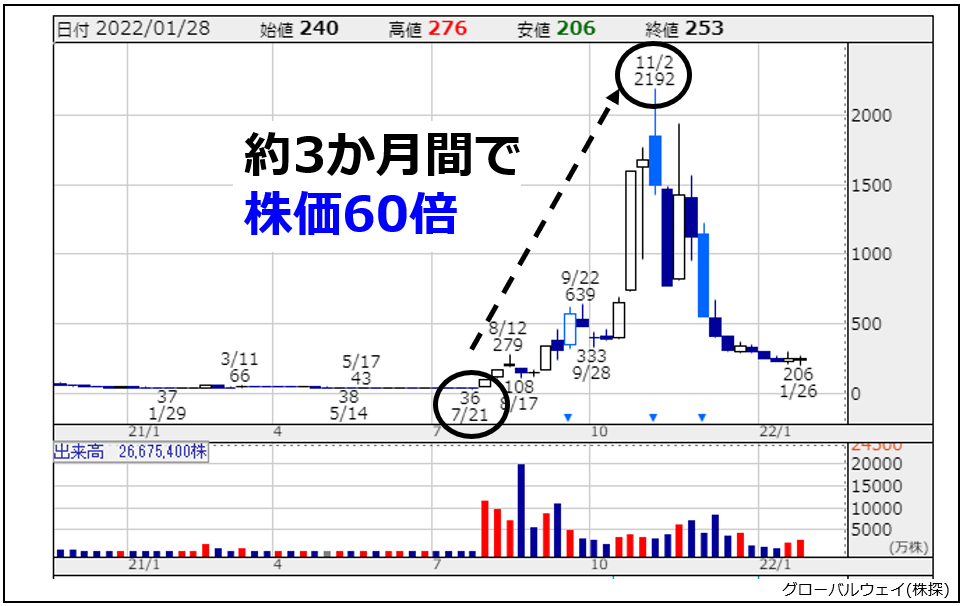

2021年には、3か月で60倍になったグローバルウェイや、半年で株価13倍になった東京機械製作所などがあります。

出典:株探

個別株は企業の決算発表や好材料IRによって、数日のうちに大きく値動きします。1日で数十%値動きする銘柄も珍しくありません。

その一方で、インデックスファンドの平均利回りは年利4~6%と言われています。

個別株は値動きを見極めて投資すれば、短期間で資産を増やせます。

短期間で資産を増やせるため、最初の投資資金がなくなったとしても、取り戻すための期間は短く済みます。

経済に詳しくなれる

個別株投資をしていると、経済に詳しくなっていきます。

自分で銘柄を分析することで、自ずと決算書の読み方やその商品やサービスに目がいくようになるからです。

株価の値動きには世界の動向も関わってくるため、ニュースや報道を通じて社会情勢にも詳しくなります。

インデックス投資は「放置して積み立てるだけ」に留まる人が多く、なぜ株価が騰がっているのかを知らないままな人もいます。

せっかく投資をするのであれば、経済や社会情勢に詳しくなる方がお得です。

個別株投資は、何の銘柄を選ぶのか、いつ売買するのかも含めて勉強になることが沢山あります。

老後も続けられる

個別株投資は、生涯続く趣味になり得ます。

巨額の富を生み出し「投資の神様」として世界中の投資家から崇められるウォーレン・バフェットは、投資歴80年以上。

11歳で初めて株を買ったあと、92歳のいまも世界最大の投資会社“バークシャー・ハサウェイ”にて投資を続けて富を増やしています。

株式投資は年齢に関係なく生涯続けられるもので、老後でも生き生きと楽しめます。

個別株投資で成功するための方法・コツ

個別株投資で成功するための方法やコツを紹介します。

自分なりの勝ちパターンを見つける

株式投資で資産を増やしている人は、その人独自の勝ちパターンを持っています。

例えばかぶ1000という投資家は小型株投資が得意です。愛鷹という人は超分散投資、ラテまっちゃはテーマ株投資という風に、それぞれの投資スタイルに合った個別株での勝ち筋を見つけています。

自分なりの投資スタイルを確立させることで、誰にも真似できない自分だけの勝ちパターンが作れます。

とはいえ、自分にどんな投資スタイルが合っているかを見極めるのは困難です。

投資手法やスタイルは、投資金や目標資産、投資に費やせる時間、リスク許容度などによって合うものが変わってきます。

日中市場が確認できない会社員だとデイトレやスキャルピングは難しく、資産を大きく減らしたくないのであれば、リスクの高い成長株に100%の全力投資は難しいでしょう。

自分の生活や資金、リスク許容度に合った投資スタイルや投資金額を見極め、さらにその投資の売買ルール持って投資に挑むことで、個別株投資で失敗する可能性を極力減らすことができます。

分散投資を心掛ける

個別株投資を行う際には、一つの銘柄に資金を100%投入するのではなく、投資する銘柄を分散させた方がリスクは少なくなります。

分散させる場合は、銘柄だけでなく業種も分散させることをおすすめします。業種が同じ場合、異なる銘柄でも株価が同じような動きをする傾向があるからです。

しかしあまりに多く分散させるとリターンが少なくなってしまうため、投資先は多くとも10銘柄くらいにとどめておくとよいでしょう。

投資先銘柄を分散させるほか、投資タイミングも分けることでさらにリスクを減らせます。

例えば下落相場で銘柄を買う場合、落ちている途中で一度に全て投資すると、さらに下げた時に含み損になってしまいます。

しかし投資タイミングを少しずつずらしていくと、取得単価が下がり、反発した際に得られる利益も大きくなります。

有益な情報を集める

質の高い情報を集めることで、個別株投資の成功率は上がります。

企業のIR、決算内容などの一次情報は、個別株投資をするうえで大切です。誰かのフィルターを通した情報だと、本来の意味と異なる情報で伝わってしまうこともあります。

かぶ1000という個人投資家は、自ら企業に足を運んで担当者から話を聞きだす徹底っぷりを見せつけています(アポなし突撃でプチ炎上しましたが…)。

ほかにも証券会社が出すレポートは、専門性が高い情報が手に入ります。

最初のうちは「何が有益で、何が有益でないかの判断も難しい」かもしれませんが、学び続けることで段々と分かってきます。

高性能AIが高騰期待の銘柄を選んでくれるサービスで、次に期待できる銘柄の情報を仕入れるのも良さそうです。

まずは日々のニュースを仕入れることから始めて、YouTubeなどで他の投資家の解釈などを参考にしながら、自分なりに情報を収集してみましょう。

株式投資について勉強をする

株式投資をするにあたり、理解しておくと良い基本的な投資知識があります。

ファンダメンタルズ分析(企業価値を測る分析手法)とテクニカル分析(過去の値動きから今後の株価動向を予想する分析手法)については、初心者向けの本で構わないので一通り目を通しておきましょう。

知識として知っておいて損はありません。

株式投資の知識を伝える投資スクールも、老後2000万円問題が取り沙汰された頃から増えました。

| スクール | 料金 | 受講期限 | 講義時間 | 投資手法 |

|---|---|---|---|---|

| GFS | 48万円(割引後30万円) | 4年間 | 約550時間 | 長期・短期投資 |

| ファイナンシャルアカデミー | 36万円 | 2年間 | 約22時間 | 長期投資 |

| 源太塾 | 4万4,000円 | 半年間 | 約5時間 | 長期・短期投資 |

| 株の学校123 | 25万円~68万円 | 3か月間 | 14時間 | 短期投資 |

| 複眼経済塾 | 25,000円(月謝1万円) | 会員の間は視聴可能 | 不明(講義数は511) | 長期投資 |

何から学べばいいか分からない、独学で勉強するのは自信がないという人は、投資スクールを検討してみるのも良いかもしれません。

投資が上手い人に運用を任せる

自分で個別株投資ができない人は、資産運用をほかに任せるのも一つの手です。

ヘッジファンドや投資顧問、最近はウェルスナビやTHEOなどのAIロボアドなど、資産運用を代行するサービスがあります。

自分で個別株投資をしなくても資産を増やせる方法は存在します。

ただ注意しておいてほしいのが、「大手だから」「有名だから」といって投資パフォーマンスが良いとは限らない点です。

今や投資のプロであるヘッジファンドですら、マイナスパフォーマンスを献上するような時代。

自分の資産をほかの人に運用してもらう場合は、運用先をよく調べて「信頼できる」と確証を得てからにしましょう。

個別株投資の注意点

個別株投資をおこなう上で、気を付けるべき注意点を解説します。

余剰資金で行なう

個別株投資は基本値動きが大きいものです。

余剰資金ではなく「生活費」で投資してしまうと、常に値動きが気になって仕方なくなるでしょう。

少しでも株価が下がると、失ってしまう金額に目がいき「あれがあったら〇〇できた」「もう△△できなくなった」など精神的に辛い思いをするのは間違いありません。

冷静な状態を保てなくなるため、誤った投資行動を取って必要以上の損失を招いてしまう可能性すらあります。

最悪の状況を避けるためにも、投資は余剰資金で行う方がよいでしょう。

コア・サテライト戦略を使う

コア・サテライト戦略とは、攻めの投資と守りの投資を同時に行なう投資戦略のことです。

運用資産を「守りのコア(中核)」と「攻めのサテライト(衛星)」に分けて考えます。

減らしたくないお金は守りのコア、積極的にリスクをとってもよいお金を攻めのサテライトとして運用し、それぞれのリスクに見合ったリターンを狙います。

具体的には、コアの部分で複数の高配当株やバリュー株の長期投資を行い、サテライトの部分で成長株のスキャルピングやデイトレード、スイングトレードを行い、資産を守りながら増やしていくイメージです。

さらにリスクを減らすためには、コアの部分をインデックス投信などの積立を行い、サテライトの部分で個別株投資を行なうといった戦略もあります。

個別株投資で資産を増やした著名人

個別株投資での成功をきっかけに、資産を大きく増やした投資界の有名人を紹介します。

cis

cisは「1人の力で日経平均を動かせる男」として知られる投資家です。

兼業投資家時代、104万円を個別株投資で1年で6000万円に増やして専業投資家へ転身。

2022年現在も、現役でトレードを行なっています。

cisの投資手法はシンプルで、順張りでのデイトレード~スイングトレードです。

「相場が上がる時に買い、下がる時には売る」という投資ですが、市場の転換点を的確に読み、売り買いの判断を迅速に行う必要があります。

実際やるとなると高度なトレード手法といえるでしょう。

cisは最終的な利益をプラスにするために、勝率よりもリターンを重視しています。

大きな失敗を避けるトレード(少ない損失でこまめに損切をする)をしていると勝率はよくありませんが、それまでの損失を一気に取り戻すリターンを見逃さないのが彼の投資ルールのようです。

テスタ

テスタは2005年に800万円で株式投資をはじめて、2022年時点で累計利益約50億円に達した個人投資家です。

「17年間の投資歴で運用成績がマイナスとなった年は一度もない」と述べています。

2005年~2008年の低調な相場は短い時間軸でのトレードが中心。

上昇相場が来たら沢山買って長めに持つということを決めて、実際2013年のアベノミクスでは長い時間軸での取引を通じて資産を大きく増やしています。

2017年頃からはトレードの時間軸を伸ばし、利益のほとんどをデイトレ以外で稼ぐようになりました。

慎重な性格をしており、確実性を求めるため利益確定はこまめに行うそうです。

板や歩み値、チャートを見ながら流れに沿って、売りの直後に同銘柄の買いも行うなど臨機応変なトレードを得意としています。

資金量が大きくなったため、流動性の低い銘柄はトレードできなくなり、現在は投資対象も時価総額の大きな銘柄にシフトしていっているとのことです。

BNF

BNFは推定資産数千億円と囁かれる天才投資家です。

表舞台には姿を見せませんが、数々の億トレーダーから尊敬されています。

BNFが投資をはじめた2000年~2001年は下落相場だったため、初期の投資手法は逆張りのスイングトレードでした。

25日移動平均線からの乖離率を見て、マイナス乖離が大きいものを買い、下げ途中の一時的な反発もしくは反発上昇を狙う投資スタイルです。

BNFは下落相場の中、たった2年で164万円の元手から約1億円に資産を増やしたといわれています。

その後もBNFは、移動平均線からの乖離率の幅を変えたり、逆張りから順張りに変えたりなど様々なスイングトレードを行いながら資産を増やしているようです。

五味大輔

五味大輔は日本の個人投資家として有名な人物です。

中学時代から株式投資をはじめ、2022年時点で資産はゆうに250億円を超えるといわれています。

五味大輔が保有する株は高確率で上昇する傾向があるため、“五味銘柄”と呼ばれて注目を集めます。

そんな五味大輔の投資手法は、小型の成長株を長期的に保有すること。

投資先の銘柄は身の回りから見つけることが多く、気になった銘柄の中長期計画を確認し、信頼性の高い銘柄に投資をしているとのことです。

かぶ1000

かぶ1000はバリュー投資を得意とする個人投資家です。

2021年時点で資産は4億円超え。

かぶ1000が得意とするのは、バリュー株の中でも「ネットネット株」という種類の銘柄です。

現金などの流動資産から総負債を差し引いた「正味流動資産」の3/2より時価総額が小さい銘柄を重視しています。

企業の資産が時価総額に比べ非常に小さく評価されている状態で、まさに「お買い得」ともいえる企業を指しています。

かぶ1000は綿密な企業分析でこのような割安の企業を探し、長期で持ち続けることで資産を大きく増やしました。

『個別株 難しい』の口コミ

口コミ一覧