ウェルスナビはやめたほうがいい?悪い評判の理由を解説

WealthNavi(ウェルスナビ)とはAIにより全自動で資産運用を行う、投資一任型のロボアドバイザーです。

最初に所要時間1分ほどの診断を受けるだけで、その後は自動で投資先などを選定してくれることから「投資初心者でも簡単に資産運用を始められる」ということで話題を呼び、サービス開始から数年経った2024年の現在でも、数多くの支持を得ています。

そんなウェルスナビですが、ネット上では「ウェルスナビを利用しての資産運用はやめたほうがいい」といったクチコミも確認できました。

- なぜやめた方がいいのか?

- どんな会社が運営している?

- ウェルスナビのメリットとデメリットは?

- ウェルスナビはどんな人におすすめ?

今回の記事ではそんなウェルスナビに関する疑問を解決するために、ユーザーのクチコミと評判を交えながら検証・紹介していきます。

WealthNavi(ウェルスナビ)について

まずはじめにウェルスナビの会社概要や手数料、提携会社などについて紐解いていきます。

運営会社「ウェルスナビ株式会社」の概要

| 会社名 | ウェルスナビ株式会社 |

| 代表 | 柴山 和久 |

| 住所 | 東京都渋谷区渋谷2-22-3 渋谷東口ビル9階 |

| 設立 | 2015年4月28日 |

| 資本金 | 119億1844万1767円 (2024年3月31日時点) |

| 会計監査人 | あずさ監査法人 |

ウェルスナビは柴山和久氏を代表取締役CEOとして、2015年4月28日に東京都渋谷区にて設立されました。

会社の資本金は2024年3月末時点で119億円となっています。

代表取締役CEOの柴山和久氏は、元日英の財務省として勤めた経歴を持ち、9年間で予算、金融、国際交渉に携わりました。

その後、アメリカの大手コンサルティング会社であるマッキンゼー・アンド・カンパニーに入社。機関投資家の10兆円規模のリスク管理と資産運用をサポートしたと言われています。

2015年4月にウェルスナビ株式会社を設立後、2020年12月には東京証券取引所マザーズ市場へ上場。

会社の設立からわずか5年で株式市場に上場させるといった功績を残しています。

気になる手数料や解約条件

続いてウェルスナビの利用に関する手数料や解約条件についてです。

Wealth Navi(ウェルスナビ)の手数料

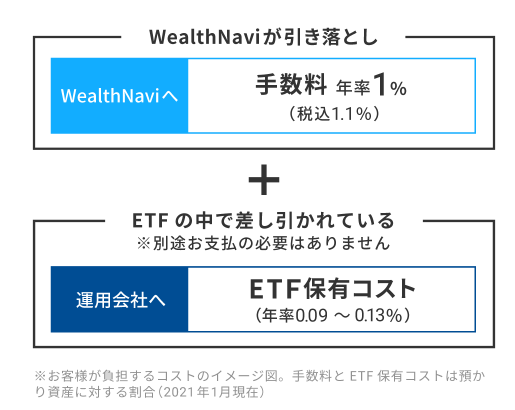

まずウェルスナビの手数料ですが、年率1.1% (税込) が設定されています。

この年率1%に加えて、ETFの運用会社へのETF保有コストとして年率0.09〜0.13%が口座残高から差し引かれます。

例として挙げると、ウェルネスナビの口座で10万円を運用しようとすると、「年間1,100円の手数料がかかる」という計算になります。そして、ETF保有コストを仮に0.1%とした場合、そこから更に約100円が手数料として引かれるため、「年間で1,200円がコストとしてかかる」ことがわかります。

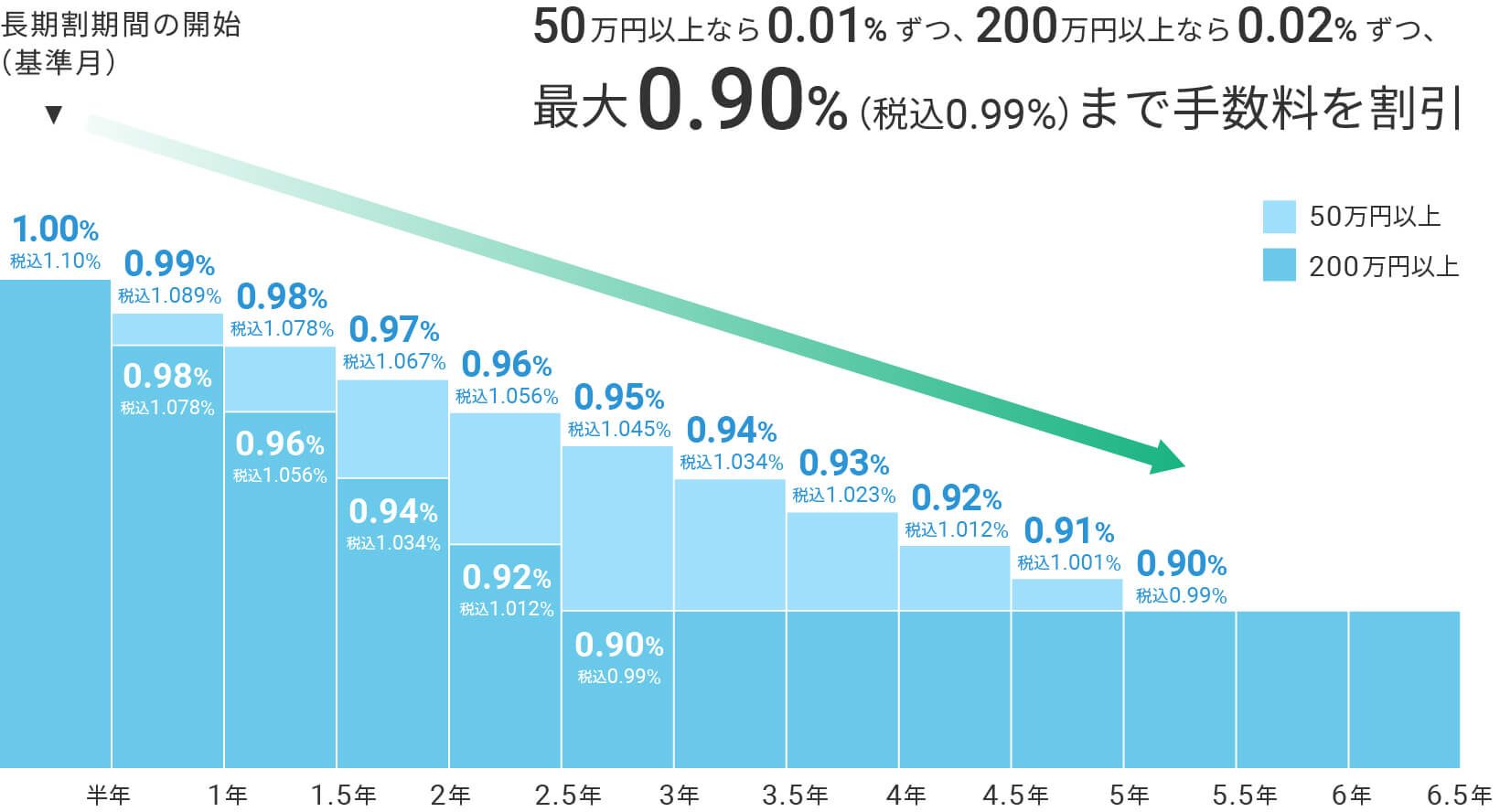

一方でウェルスナビには、長期の資産形成を行う人に「長期割」として年率を最大0.90% (税込0.99%) まで割引となるプランも存在します。

とはいえ、手数料がかかること自体に変わりはなく、「WealthNavi for 〇〇」と付いた他企業との提携サービスでは長期割の対象外となります。

そして、ウェルスナビの手数料は、年利を12か月で割って毎月支払います。投資成績によっては最悪の場合、投資結果がマイナスでも手数料は発生することは頭に入れておきましょう。

Wealth Navi(ウェルスナビ)の解約条件

ウェルスナビを解約するにあたって、違約金などのペナルティは発生しません。

しかし注意点として、自動積立を設定している場合は事前に解除申請(引落日の8営業日前まで)を行う必要があります。

自動積立の解除申請をしておかなければ、ウェルスナビを解約したのにも関わらず、口座からお金が引き落とされてしまう場合があるため注意しておかなければなりません。

また、解約前にウェルスナビの口座から全額出金の手続きを行い、口座の残高をゼロにしておく必要もあります。

これら二点の操作を解約前に行っておき、書面による手続きと本人確認書類の提出が完了するとウェルネスナビが正式に解約となります。

手続きに関しては難しい操作を求められることは無く、上記の出金と自動積立の解除を行っておけばスムーズに解約できるはずです。

ですが、ウェルスナビ上にある資産の売却・出金手続き・書面での手続き等を考えると、多少のタイムラグが発生することは回避できません。

ウェルスナビは信頼できる?

ウェルスナビには「怪しい」という評判も出ています。

どうやら「怪しい儲け話じゃないの?」という疑問を持つ人がいるようです。

日本人は特に投資に対する忌避感が強く「投資」という単語を聞いただけでも怪しく思えてしまう人もいますから、疑いの目を向けられるのは仕方ないのかもしれません。

結論から言うと、ウェルスナビは怪しいサービスではありません。

すでに多くの人が利用していることに加えて、大手銀行と提携しており、運営会社は東証グロース市場に上場している社会的信頼性が高い企業です。

大手銀行や企業とも提携していて信頼性◎

ウェルスナビは国内の数多くの大手銀行や航空会社、証券会社などと提携しています。

例えば、下記のような大手の銀行と提携しています。

- 三菱UFJ銀行

- 住信SBIネット銀行

- オリックス銀行

上記以外にも数多くの銀行と提携しているため、ウェルスナビを利用するために新たに銀行口座を開設しなくて済むという点は便利ですね。

また、下記のような大手の民間交通機関や企業とも提携しています。

- ANA

- JAL

- 小田急

- 東急

- イオンフィナンシャルサービス

- 東京海上

これらを活用することで、ウェルスナビの利用に応じてマイルやポイントが貯まるというサービスも受けられます。

この提携先企業の多さはウェルスナビの信用の証と言えるでしょう。

ウェルスナビの投資家資金の保管体制

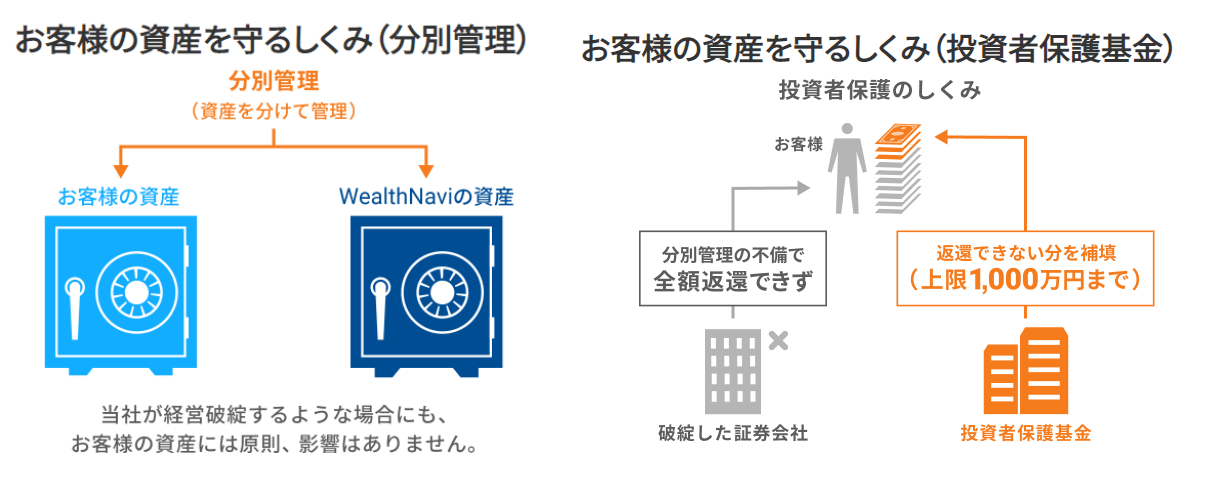

ウェルスナビはユーザーの資産を「分別管理」「投資者保護基金」で保管しています。

万が一ウェルスナビが倒産しても、2つの仕組みによってユーザーの資産は守られています。

分別管理は、ユーザーの財産と会社固有の財産を分別して管理すること。分別管理により、証券会社が倒産しても顧客資産は原則保護されます。

投資者保護基金は、証券会社が倒産し顧客資産の返還が難しくなった場合に一人当たり1,000万円を上限に補償を行います。分別管理と投資者保護基金による資産保護は、すべての証券会社に法律で義務付けられています。

ウェルスナビは「証券会社」を名乗ってはいませんが、金融商品取引業者に属する証券会社です。法律に則り、顧客資産保護に努めています。

ウェルスナビのメリット

ここからはウェルスナビを利用するメリットを紹介していきます。

ウェルスナビのメリットとしては下記の3つが挙げられるでしょう。

- 各種ポイントやマイルが貯まる

- 投資の知識がなくてもロボアドバイザーが自動で運用してくれる

- 新NISAにも対応

1つずつ解説していきますね。

各種ポイントやマイルが貯まる

前項でもお伝えしたように、ウェルスナビはさまざまな企業と提携。

提携サービスを利用している場合、積立を行っていくだけでポイントやマイルが貯まります。

内容は各企業によって異なりますが、優待プログラムの適用・割引特典・マイルやポイントが付与されるという仕組みになっていることがわかりました。

例を挙げると「WealthNavi for イオン銀行」では、最低投資金額は1万円からで、イオンカードによるクレジットカード積立額に応じたWAON POINTが付与されます。

そのため、ウェルスナビをイオン銀行で登録。そして、積立金で得たWAON POINTをイオン系列のお店で使用できるという点が大変便利です。

また、ポイント付与等とは異なりますが、下記の3つの銀行ではクレジットカードで購入した代金のおつりを自動で積立できるサービスである「マメタス」が利用できます。

- ソニー銀行

- 住信SBIネット銀行

- 横浜銀行

マメタスはおつりの合計金額が1万円以上が貯まると、ウェルスナビに運用資金として自動で引き落とされるというシステム。

余ったおつりを使用して引き落とすため、得した気分で資産運用できるのではないでしょうか。

投資の知識がなくてもロボアドバイザーが自動で運用してくれる

ウェルスナビでは投資の知識がまったくない投資初心者でも安心して資産運用が可能です。

その理由としてはウェルスナビ独自の金融アルゴリズムに基づき、AIが各々にあった投資を提案してくれるから。

ウェルスナビでは最初に所要時間約1分の無料診断が設けられています。

その無料診断では、年齢や年収などを入力していき、作成されたポートフォリオからどのような運用が合っているのかをロボットアドバイザーが自動で解析。

そして、リスクの許容範囲や目標金額別に資産配分が提案されるといった仕組みとなっています。

資産の配分を調整する「リバランス」もおまかせ

自動で資産が勝手に増えるウェルスナビ。しかし、しばらく資産運用をしていくと、自動で任せていた資金配分が崩れていくことが出てきます。

そんなときにウェルスナビではリバランスを行います。

リバランスとは資産の配分がポートフォリオから大きくずれた場合に、正しい比率へと調整することを指します。ここでもロボアドバイザーが自動でポートフォリオに合わせたリバランスを行うため、専用知識が皆無でも問題ありません。

『お客様のポートフォリオと最適ポートフォリオの配分比率を資産クラスごとに比較し、5%以上乖離している資産クラスがあった場合は、前倒しで行われます。ただし、お客様の評価額の合計が50万円未満の場合は、前倒しでのリバランスは行っておりません。

半年に一度のリバランスも、お客様のポートフォリオと最適ポートフォリオとの乖離が小さく、リバランスの必要がないと判断した場合は、リバランスによる売買は行われません。自動積立を行われているお客様は、リバランス付き自動積立の効果で、ポートフォリオが最適な状態を保ちやすくなっています。』

そのため、投資初心者としてはウェルスナビは最適な資産運用サービスといっていいでしょう。

新NISAにも対応

ウェルスナビでは新NISAにも対応しています。

投資一任型のロボアドバイザーでNISAに対応しているものは、数あるロボアドバイザーの中でも貴重な存在です。そして、その一つがこのWealth Navi(ウェルスナビ)というわけです。

「おまかせNISA」と呼ばれるサービスで別途NISA口座を開設する必要はありますが、口座開設後に入金することで、後はつみたて投資枠と成長投資枠の2つの非課税枠を景気の動向などを加味して自動で資産を購入してくれます。

株式だけでなく不動産や債権などのリスクを分散しながら資産運用をしてくれるので、放置しておくだけでいいというところも投資初心者にはありがたいですね。

ウェルスナビのデメリット

ここまではウェルスナビのメリットについて紹介してきましたが、デメリットもあります。

ウェルスナビのデメリットとしては下記のとおり。

- 手数料が他社よりも高い

- 短期間で大きな利益をあげられない

1つずつ解説していきますね。

手数料が他社よりも高い

まず大きなデメリットとして、ウェルスナビは他社の手数料よりも比較的高く設定されているという点がデメリットとして挙げられるでしょう。

前述したように、ウェルスナビでは利用手数料として年率1.1%、ETF保有コストとして年率0.09〜0.13%の手数料がかかります。

この手数料ですが、ウェルスナビと同じように自動で資産運用を行うサービスの「ロボアドバイザー」を取り入れている他社の比較をまとめた表が下記のとおりです。

ウェルスナビの手数料が1.1%なのに対して他社の手数料は1%を下回っていることがわかりますね。ほかの投資商品と比べると、1.1%の手数料を高く感じる投資家がいるのは理解できます。

そして、資産運用に成果が出始めると運用資金額も上がってくるでしょう。運用資金の額が年々上がっていくのに比例して手数料の額も上がっていきます。

そうしたときには、ウェルスナビの年率1.1%の手数料が重く感じるようになって来ているはず…

やろうと思えば自分でも投資が再現できる

実はウェルスナビは投資先を公式に公開しています。

そのため、「自分でも同じ投資ができる」と考えて運用をやめた人が見受けられます。

『ウェルスナビはETFを選んで買っているだけなんです。これらETFは全部自分で買えます。1%もの高額手数料を払わずとも。』

『ウェルスナビの構成銘柄は全てETFのインデックス銘柄で構成されています。割合さえわかってしまえば、自分でETFもしくは投資信託を個別に購入しても、ほぼ同じ結果が得られます。』

そんなウェルスナビの投資先は8つ。

ウェルスナビの投資先 (2022年11月1日時点)

- 米国株(VTI)

- 日欧株(VEA)

- 新興国株(VWO)

- 米国債券(AGG)

- 物価連動債(TIP)

- 金(IAU)

- 金(GLD)

- 不動産(IYR)

バランスよくETFを購入していけば、ウェルスナビと同様の投資が再現できます。

「投資先と配分さえ分かれば、自分でも資産運用できる」。そう考えた人は、ウェルスナビから離れていったようです。

先の項目でも触れたように、ウェルスナビには「リバランス」という投資金の配分を自動調整してくれる機能があります。ただ、リバランスは原則として半年に一度のタイミングでしか行われません。

適切なリバランスができるかどうかは個人によりけり、色々と調べた上でのリバランスを手間だと感じる人は少なからずいるはずです。

しかし、ある程度知識のある人であれば、半年に一回程度のポートフォリオの調整は現実的に可能でしょう。

ウェルスナビによる恩恵が大きいかと言われると、正直微妙と言わざるを得ません (個人の感想です)。

短期間で大きな利益をあげられない

ウェルスナビは長期投資を前提とした商品である特性上、短期間で大きな利益をあげることには向いていません。

ウェルスナビのコラムによると、「少なくとも10年単位での投資を推奨」していることが分かります。

ウェルスナビのロボアドバイザーが自動的に選定するETFは基本的に決まっていて、大きく株価が変動する銘柄ではなく、株価指数などと連動し価格変動を繰り返すインデックス銘柄を選びます。

ゆえに、ハイリスクハイリターンの銘柄を選ばない傾向にあるということから、大きな損失を被ることはありませんが、反対に大きな利益をあげることも難しいでしょう。

ウェルスナビのクチコミ(評判)と理由を解説

ウェルスナビはテレビCMでも宣伝されていることもあり、数あるロボアドバイザーの中でも非常に認知度の高い資産運用サービスですが、ネット上では賛否両論が確認できます。

ここからはそんなウェルスナビのクチコミやレビューをまとめて、「良い評判」と「悪い評判」の両方を見ていきましょう。

良い評判の理由は専ら「おまかせで安定した投資ができる」

まずはウェルスナビに関する良い評判から。

“まかせておけば、自動で積立、運用を行ってくれるので簡単に投資が始められる。長期で運用したい場合には任せておける。”

前の項目でも紹介したように、ウェルスナビ最大のメリットである「ロボアドバイザー(AI)による自動での資産運用が可能」というところが好評のようです。

投資を始めたての頃は「投資におけるセオリー」や「どのような投資先があるのか」「どのように資産運用していけばいいのか」など具体的なことがわからず、『なんとなく』で始めた結果、損失を生み出してしまう…ということも少なくはありません。

投資初期から損失を生み出してしまうと、「投資の恐ろしさ」が先行してしまい、資産運用していくこと自体を諦めてしまうこともあるはずです。

一方で、ウェルスナビなら入金するだけでロボアドバイザーが自動的に銘柄を選定し、長期投資を目指した資産運用を行ってくれるため、投資初心者にとってはありがたいサービスであることが明白ですね。

“ウェルスナビ投資過去最高に!私の投資方針は売買せずにひたすら買い増ししてきました。投資ってだれにでも予想できないほど難しい。世界で有名なウォーレン・バフェットさんも長期投資を推奨されてます。長期って何年ですか?もちろん20年は継続したい。未来が楽しくなってきました。”

このように、「ウェルスナビは長期投資と相性がいいサービス」という類の声もあります。

前述のように、ウェルスナビのロボアドバイザーが選定する投資先は、株価の変動がなだらかでリスクの少ないインデックス銘柄を基本に構成されています。

そのため、長期的に投資を継続していくことでローリスク・ローリターンではあるものの、安定して資金を増やしていくことが可能です。

リーマンショックやコロナショックなど、社会情勢の変化で一気に株価が変動するトラブルは投資には付き物です。もちろん影響はゼロではありませんが、その衝撃を和らげることができるのが「長期投資」なのです。

ウェルスナビで長期間積立を行っていく投資方法は、いざという時にも大きな損害を出しにくい条件で収益を得ることができるでしょう。

知識のある投資家からは悪い評判が寄せられる

良い評判がある一方で、ネット上では悪い評判も見受けられます。

さて、それはどんな内容なのか?ここからはウェルスナビの悪い評判も見ていきましょう。

“アドバイザーよりも、自身で投資する方が実績が良いので、期待感が無い。個々で投資しているメリットが無く全体で大きく投資する方が良さそうに思う。”

ウェルスナビのロボアドバイザーが自動で選定する投資よりも自身で投資する方が稼げるという評判がありました。

ウェルスナビは前項でも述べましたが、ロボアドバイザー(AI)が自動で投資先を選定します。

そのため、投資に詳しい方からしてみると「なぜその投資先に投資するのか?」といった疑問が生まれることもあるようです。

また、自身で選定した投資先の方がリターンが大きく、「手数料がかかるウェルスナビを利用している価値がない」などといった理由からのマイナスな意見も見られます。

“ドル運用、出金時には円。その為、為替相場が関わってくるのでドルでは儲け、でも円出金なので円の元金が減る。ドルでの出金が出来ないかと思う事がありました。”

ウェルスナビはドルでの資産運用が可能ですが、口座から資金を出金する場合にはドルを円に変えてから出金しなければなりません。

ゆえに、ドル円レートが円安になっているときには円の元金が減って出金されることになるため、損をすることがあります。

そのままウェルスナビ上でドル運用を継続する方にとっては問題ないかもしれませんが、頻繁に口座から出金するという方はあまりおすすめできないかもしれません。

ウェルスナビのQ&A

ここからはウェルスナビに対する質問にQ&A形式で答えていきます。

短期間で大儲けできる?

ウェルスナビでは大儲けはあまり期待できません。

ウェルスナビは前述でもしてきましたが、ロボットアドバイザーが自動で投資先を選定します。

はじめに行う資産運用プラン診断の結果によって投資先は異なりますが、多くは大きな変動の起こりにくいインデックス銘柄を選定されることが多く、短期間での一発逆転の大儲けは期待できないでしょう。

一方である程度リスクを抑えつつ、長期的に投資したいという方にとってはウェルスナビが合っているといえます。

大損する可能性は?

ウェルスナビ上で大損する可能性は極めて低いといえます。

前項でお伝えしたように、ウェルスナビは損失リスクを抑えつつ、ロボアドバイザーが投資先を選定します。

そのため、社会情勢の影響で株価が大幅に下落してしまった場合でも、マイナスが出たとしても「大損する」という致命的なところにまでは至りません。

大きな金額を投資した実績はある?

ウェルスナビの利用者で金融資産を1000万円まで積み上げた方もいます。

“先日めでたくウェルスナビで資産1000万円到達しました”

上記のブログの投稿者は、2017年からウェルスナビを始め、毎月5万円、ボーナス月は10万円を投資資金として運用し続けた結果、2024年2月時点で金融資産1000万円を達成しています。

配当金で生活は可能?

ウェルスナビの配当金だけで生活していける可能性はゼロではありませんが、おすすめはできません。ウェルスナビは基本的に、長期的に継続して資産運用していくことを目的としたサービスです。

ローリスク・ローリターンでの運用を繰り返すため、すぐに配当金だけで生活していくほどの金額を稼ぐことは難しいでしょう。

数千万円規模の大金を投入できるのであれば話は別ですが……

ウェルスナビがおすすめな人

ウェルスナビがおすすめな人は以下のとおりです。

- どうやって投資をしたらいいのか分からない『初心者』

- 仕事が忙しくて管理の余裕がない社会人などの『資産運用や新NISAをすべておまかせで行いたい人』

- リスクを取らずに安定して資産を運用したい『長期投資を目指す人』

反対にウェルスナビをおすすめできない人は以下のとおり。

- 長期ではなく株価の変動で収入を得たい『短期間で大儲けしたい人』

- 投資に関する知識を持っている『自身で投資先を選定したい人』

- 長期投資という視点でなるべく損をしたくない『手数料が気になる人』

ウェルスナビは自動で資産運用をしてくれて投資初心者にはありがたいサービスですが、手数料がかかってしまうという点や自分で投資先を選べないということから、すでにある程度投資知識のある人にとっては向かないかもしれません。

また、ウェルスナビは時間をかけてゆっくりと長期間での資産形成をしてみたいという人にとっておすすめです。

一方で短期間で大金を稼ぎたいという人にとってはウェルスナビは向いていないといえるでしょう。

投資初心者の人はこの記事を参考にウェルスナビを始めてみてはいかがでしょうか。

| 名称 | ウェルスナビ(WealthNavi) |

|---|---|

| URL | https://www.wealthnavi.com/ |

| 会社名 | ウェルスナビ株式会社 |

| 住所 | 東京都渋谷区渋谷2-17-5 シオノギ渋谷ビル12F |

『ウェルスナビ(WealthNavi)』の口コミ

口コミ一覧

良かったこと、悪かったこと、その他の評判や怪しげな噂など、実際に寄せられたユーザーの声を掲載しています。

2023-04-17 16:21:32

2023-04-10 16:39:16

2023-03-31 17:03:25

2023-03-12 11:21:59

2023-01-12 17:35:10

2022-12-29 15:41:54

2022-12-19 12:53:53

2022-12-13 10:24:49

2022-12-05 16:55:45

2022-11-30 17:35:34