堀古英司は、ニューヨークでヘッジファンドのマネージャーを務めている人物です。

日本の投資・経済番組にも度々出演しており、ニューヨーク現地から米国の景気やマクロ視点で今後の経済状況を伝えています。

堀古英司の解説は分かりやすく前向きで、参考にしている投資家も多いようです。そこで、堀古英司は一体どんな投資家なのかを徹底調査。

堀古英司の経歴やプロフィール、運営しているヘッジファンドと投資信託の評判などを見ていきます。

堀古英司の経歴やプロフィールなど

堀古英司は、30年以上に渡って金融に携わってきた経歴を持ちます。

東京銀行(現:三菱UFJ銀行)に勤務後、ニューヨークでヘッジファンド「ホリコ・キャピタル・マネジメント」を設立。

ホリコ・キャピタル・マネジメントでは、4.8億ドルの運用が行なわれています。

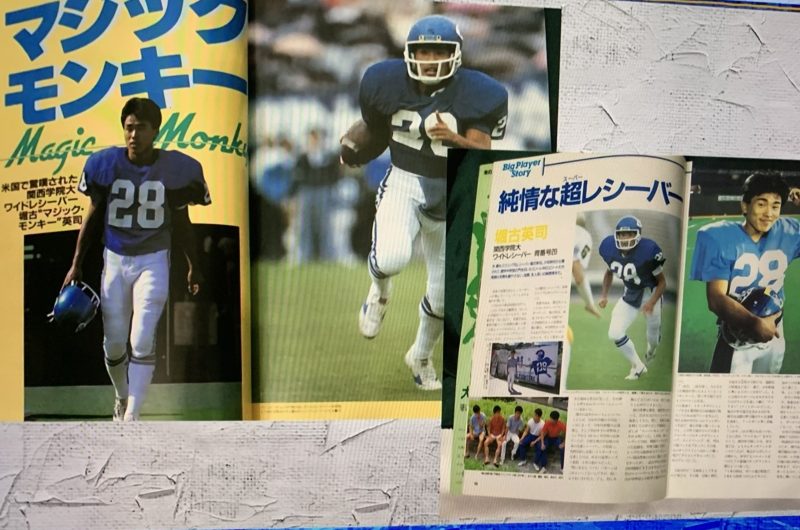

プロフィール|アメフトで大活躍

| 名前 | 堀古英司(ほりこひでじ) |

| 生年月日 | 1966年生まれ(年齢58歳) |

| 性別 | 男性 |

| 学歴 | 関西学院大学卒 |

| 結婚歴 | 既婚 |

| 家族構成 | 妻 |

| 総資産 | 不明 |

| 給料 | 不明(推定:数億円) |

堀古英司は1966年生まれの58歳。高校1年の時に父を亡くしており、お金に苦労していた母を見て育ちました。

学生時代にアルバイトを行なって、残ったお金を利回りの良いものに入れるという形で運用したことが、投資の原点になったと言います。

1984年に関西学院大学経済学部に入学。アメフト部に所属して、関西学院大学ファイターズでワイドレシーバーとして活躍。

社会人になってもアメフトを続けており、就職後はアサヒビールシルバースターでプレイ。「アメフト時代に学んだことは投資に活かされている」と堀古英司は述べています。

- 相手を徹底的に研究し、戦略を練り、常に究極のレベルまで鍛錬の連続、どこを怠っても生き残ることはできない

- 「退場にならないこと」が鉄則

堀古英司の資産額や年収ですが、残念ながらネット上には公開されていません。

ただ、株への投資は銀行勤務時代から行っていたらしいので、30年以上に渡って投資をしていると見れます。

堀古英司の年収に関しては、ヘッジファンドの最高責任者であることから数億円規模で貰っている可能性があるでしょう。

ちなみに、世界一ヘッジファンドと呼ばれるブリッジウォーターアソシエイツを率いる「レイダリオ」の年収は14億ドル、世界一の投資家と名高い「ウォーレンバフェット」は10万ドルと言われています。

経歴が華麗すぎる

- 1988年:関西学院大学経済学部卒業後、東京銀行(現三菱UFJ銀行)入社。為替資金部のディーラーなど、部長代理を歴任

- 1993年:ニューヨーク大学大学院にて金融を学ぶ。東京銀行ニューヨーク支店に異動。バイスプレジデントを歴任

- 1999年:経営学修士(MBA)を取得。ホリコ・キャピタル・マネジメントを設立。最高運用責任者(President&CEO)を務める

- 2001年12月:フィスコ社へ米国金融情報(米国株式市場概況並びに見通し)を提供開始

- 2006年:アメリカで最も優れたアジア系ビジネスマン50人の1人として「アジア・アメリカ・ビジネスショウ」を受賞

堀古英司は34歳の時に三菱UFJ銀行を退職。ウォール街で自身のヘッジファンドを立ち上げています。

独立後、3年間は開店休業状態で仕事が無かったようですが、フィスコ社への米国市場状況などの情報提供開始を始め、徐々に今のような世界経済・株式・為替市場の第一人者として地位を確立していきました。

堀古英司の活動

堀古英司の活動を以下で紹介します。

多数の有名メディアに出演

堀古英司はその経験と実績から、多数の有名メディアへ出演しています。

- ワールド・ビジネス・サテライト<テレビ東京>

- Newsモーニング・サテライト<テレビ東京>

- マネーの羅針盤<テレビ東京>

- JNNニュース<TBS>

- めざましテレビ<フジテレビ>

- いっぷく<TBS>

- 報道LIVE あさチャン!サタデー<TBS>

- ウェークアップ!ぷらす<日本テレビ>など多数

調査したところ、堀古英司はテレビ東京の「Newsモーニング・サテライト」に良く出演しているようです。

他にもネットメディアの出演が多く、楽天投信投資顧問やテレ東BIZなどのYoutubeに出ています。

堀古英司はエコノミストとして番組に呼ばれ、米国の景気や金利・為替の変動・株式市場・債券市場を始めとする金融市場の動向、といったマクロ視点での経済状況や今後の予測を発信しています。

ホリコ・キャピタル・マネジメントを立ち上げる

ホリコ・キャピタル・マネジメントは、堀古英司が立ち上げたヘッジファンド会社です。

最高運用責任者の堀古英司を始め、アドバイザーで金融・経済学博士のマーティ スブラマニアム博士の他、社員は5名ほどで運営されています。

運用資産残高は約34億ドル(2024年12月時点)。6社のクライアントと、任意の人物と契約を結んでいるようです。

機関投資家、個人投資家への一任勘定での運用サービス、アドバイザリーサービスを行っています。

新ホリコ・フォーカス・ファンド(新自由の女神)

堀古英司は、「新ホリコ・フォーカス・ファンド(新自由の女神)」という投資信託のファンドマネージャーをしています。※楽天証券のみ取り扱い

米国株式を中心とした比較的少数の上場株式に投資し、リスク調整後ベースで長期的な資産の成長を目指しています。

ポートフォリオ構築にあたっては、ファンダメンタル・リサーチを基に、本来的に持つ価値から大きく乖離していると考えられる(割安と判断される)対象を厳選。上場デリバティブや米国以外の外国株式への投資、および空売りを行うことがあります。

なお、投資信託財産の一部を、親投資信託である「楽天・国内マネー・マザーファンド」の受益証券に投資しています。

書籍「リスクを取らないリスク」

堀古英司は「リスクを取らないリスク」という本を出しています。将来、日本で起こるリスクや、知っておきたいお金との向き合い方、お金で買えないものの話などの内容。

日本人が避けがちな「リスクプレミアム」(リスクをとった人には相応のリターンがある)という概念や、リスクを避けてしまうリスクについて語られており、とても前向きにリスクを取りに行こうという主旨の書籍です。

いくつか悪い評判もありますが、大半が「リスクを取る事について理解できた」「明日から頑張ってみようと思う」といった良い評判が多いようでした。

堀古英司のSNS

堀古英司はSNSでも情報を発信しています。

ブログを過去に更新

現在は更新されていないですが、堀古英司はブログを執筆されていました。

「米国株の魅力」というブログタイトルで、米国の経済や金融情報について書かれています。

ブログ初期の記事では、堀古英司の運用方針や株価評価、堀古英司が考える「良いビジネス」など、投資以外の内容も記載されています。

X(旧Twitter)

堀古英司はTwitterをやっていませんが、「ホリコ・キャピタル・マネジメント」の公式Twitterはあります。

内容は主に、堀古英司のメディア出演情報となっています。

堀古英司の過去の相場予想は当たっていたのか

堀古英司は、2020年12月6日に楽天ブログで「2021年の10代予測」を書いていますが、予測がどういう結果になったのか一つずつ確認します。

- S&P500指数は2021年後半に4300の高値を付け、4050で年末を迎える

(×)→12/30に4808.9の最高値を付け、4786.8で年末を迎える - 株式市場の変動率は年を通じて15を下回る場面は無く、ほぼ20を上回って推移

(○)→7月に一瞬だけ15を下回るが、ほぼ20を上回って推移 - 新型コロナウイルス感染拡大は第3波が最後、2021年初から減少

(×)→3月、8~9月、12月~1月と感染者数の増加は続く - ワクチンの一般利用可能は2021年6月、但し万能ではない

(△)→2021年初頭より一般的にワクチン接種開始。但し万能ではない。 - 2021年を通じて雇用回復は400万人に止まり、FRBの金融政策変更は無し

(×)→非農業部門雇用者数は645万人増加し、1939年の統計開始以降最大を記録。 - 資産インフレが顕在化、金価格は年末に2500ドルを付ける

(×)→12/31時点で1829.24 - ドル円は2021年前半に106円台を付け、後半には95円方向

(×)→3/31に110.966を付け、そのまま円安方向に行き、11/24には115.523 - バリュー株は折に触れて見直されるが、年を通じてグロース株のパフォーマンスが上回る

(○)→ナスダック指数は年初~年末にかけて約90%上昇 - 2021年6月末のストレステスト後に銀行株が上昇

(○)→バンクオブアメリカ(BAC)の株価は7/1~年末にかけて大きく上下し、約8%上昇する - 米10年物国債利回りの上昇は1.3%台までが精一杯、1%絡みの取引が続く

(△)→3/30の1.77%が上限。その後は1.15%~1.70%の間を推移。

堀古英司の予想はいくつか外れているものの、大観的には合っているようです。

『堀古英司』の口コミ

口コミ一覧

匿名

匿名

匿名

GPT

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名