しゅんの投資・医学のお話しは、現役医師であるしゅんが投資と医学の話をするYouTubeチャンネルです。

チャンネル登録者数は15万人(2022年6月時点)。

しゅんは投資歴、医師歴とも20年のキャリアを持つベテランで、米国株インデックスへの投資を中心に長期的に資産を増やしています。

しゅんの投資・医学のお話しは視聴者の投資と医療のリテラシー向上に貢献することを目的に、投資、資産運用、医療の話を配信しています。

本記事ではしゅんがおすすめする投資先や投資手法を徹底調査。しゅんのYoutubeチャンネルに対しての評判や、プロフィールなどをもとに「しゅんとは何者なのか」謎に包まれた正体を見ていきます。

しゅんの投資・医学のお話しのYoutubeで扱う内容

しゅんの投資・医学のお話しで扱う内容は主に2つ。

「資産運用を行なうための投資情報」と「医師の実情を知れる医療業界の話」です。

2022年6月現在、現役医者の経験に基づいた資産運用についての動画を中心に投稿しています。

しゅんの動画では資産運用の考え方や具体的な投資手法の紹介、銘柄やインデックス商品の分析、証券各社のお得な利用方法などを解説することが多いです。

ほかにもNISAやiDeCoの基本を解説した動画やレバレッジファンドの紹介といった、初心者から上級者まで通ずる幅広いテーマを扱っています。

ここ最近は少なくなってきてしまいましたが、医師のリアルな給料事情が知れる「医師の給料シリーズ」はしゅんならではの動画と言えるでしょう。

しゅん投資・医学のお話しの投資先銘柄

しゅんの投資先は主に米国または先進国のインデックスファンドやETFです。

日経平均やNASDAQ、S&P500等の代表的な経済指数に連動した運用成果を目指す投資商品を売買しています。

投資しているのは「VOO」と「VTI」

しゅんが投資しているのは「VOO」と「VTI」の2つ。VOOはS&P500に連動する成果を目指すETF、VTIは米国市場全体に連動する成果を目指すETFです。

数ある指標の中でも、しゅんが米国・先進国のインデックスファンドを選ぶ理由として「今後20~30年間で年率4~8%の投資利益を期待できるため」と説明しています。

レバレッジ型インデックスファンドへの投資

しゅんはインデックス投資のほかにも、資金的に余力がある人は「ワンチャン期待枠」としてレバレッジ型インデックスファンドへの投資もすすめています。

レバレッジ型インデックスファンドは、通常のインデックスファンドの倍の値動きをするファンドです。例えばS&P500・3倍ブルの場合、S&P500が1%上がればレバレッジ型は3%上がり、S&P500が1%下がればレバレッジ型は3%下がります。

SNSを中心に話題を集めた「レバナス」

レバレッジ型インデックスファンドの代表格は何といってもレバナスです。2021年後半から2022年にかけて「大和iFreeレバレッジ NASDAQ100」「SPXL」「S&P500・4倍ブル型ファンド」などはSNSを中心に話題を集めましたよね。

レバレッジ型商品はハイリスクハイリターン。運用が上手く行けば多くの利益が見込める一方で、運用が失敗した時は多額の損失を出す恐れがあります。

2022年初頭から6月にかけてはNASDAQが暴落して、レバナス民を中心に甚大な被害を生み出しました。

NASDAQは2021年後半まで成績良かったんですけどね…。まぁ米国個別株を見ると優秀なパフォーマンスを残している銘柄も多いので、NASDAQの株価もそのうち元に戻るでしょう。

しゅんの投資・医学のお話しの投資手法

しゅんの投資手法は米国株または先進国株インデックスの長期投資です。その中でも積立投資を推奨しています。

しゅんがこの投資スタイルにたどり着いた理由は、インデックス長期投資は手間やリスクがほとんど無いと考えているためです。

投資信託はプロのファンドマネージャーによって運用されており、投資先銘柄は複数に分散されているため、1つの投資信託を買うだけでリスク分散に繋がります。投資信託はプロによる運用で安心感と負担軽減と分散投資によるリスク軽減が可能です。

積立NISAでの投資を推奨

さらにしゅんは投資信託を毎月または毎日定額で買い続ける「積立投資」が、リスクを抑えて安定的に資産を増やすベストな方法だと言います。ドルコスト平均法によると、一定額を購入し続けることがリスク回避に繋がるという結果が出ています。

積立投資をする際に、しゅんが強く勧めるのが「つみたてNISA」です。

つみたてNISAは少額投資非課税制度の略で、年間40万円までの投資枠で最長20年間非課税で運用できる制度です。

長期投資に適した仕組み

現時点でつみたてNISAは2042年に制度終了を予定しています。つみたてNISAは国民の資産運用を支援するために国が始めた制度で、長期・積立・分散投資に適した仕組みになっています。

しゅんはつみたてNISA口座を宝箱に例えて長期積立投資することを「つみニーボックス」と呼んでいます。つみたてNISAを始めたら、1年ごとに40万円が詰まった宝箱のふたをして運用期間満了まで放置します。

しゅんの試算では、2021年からつみたてNISAを開始、年率5%で2042年まで積み立てた場合、投資総額880万円(40万円×22年)を運用残高2,275万円まで増やし非課税で約1,400万円の利益を得ることができました。

同様の手法を推奨する人物は他にも

しゅん以外にも米国株投資の投資手法を紹介するYoutuberはたくさんいます。

年収300万円・貯金ゼロから米国株でFIREを目指す手法を教える「ライオン兄さん」。米国株投資の第一人者「じっちゃま(広瀬隆雄)」の投資に対する考え方を解説する「ばっちゃま」などバラエティ豊かです。

投資に対するスタンスや考え方が似ている投資家を見つけたい方は、他にも投資系Youtuberを探してみるのも良さそうですね。

しゅんの投資・医学のお話しのYoutubeチャンネルの評判

しゅんの投資・医学のお話しは投資家の投資リテラシー向上に役立っているようです。

SNSで評判を調べてみると丁寧でわかりやすい解説が好評を博しています。TwitterやYouTubeのコメント欄では「勉強になる」「ためになる」「説明が1番徹底している」という感想を寄せている人が見られます。

最も再生回数が多いNISAに関する動画では、「目から鱗」「納得できた」と視聴者がNISAについて知識を深めるきっかけを得られたようです。

引用元:ステラン -Twitter

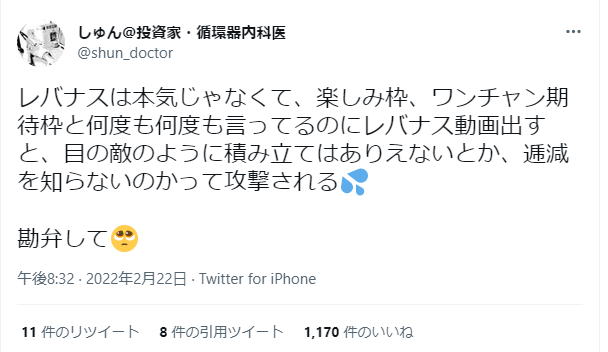

ただレバナス動画に関しては批判を伴ったコメントも寄せられている様子。世界的な相場下落でレバナスによる損失が増える中、レバナスそのものがバッシングに遭っておりその影響が及んでいるようです。

そのほか、しゅんが世界経済が右肩上がりに成長することを前提に動画を作成していることに対し疑問を呈するコメントも見られました。

しゅんの投資・医学のお話しの5ちゃんねるでの評判

匿名性掲示板の5ちゃんねるでは、日々忌憚のない意見が交わされています。

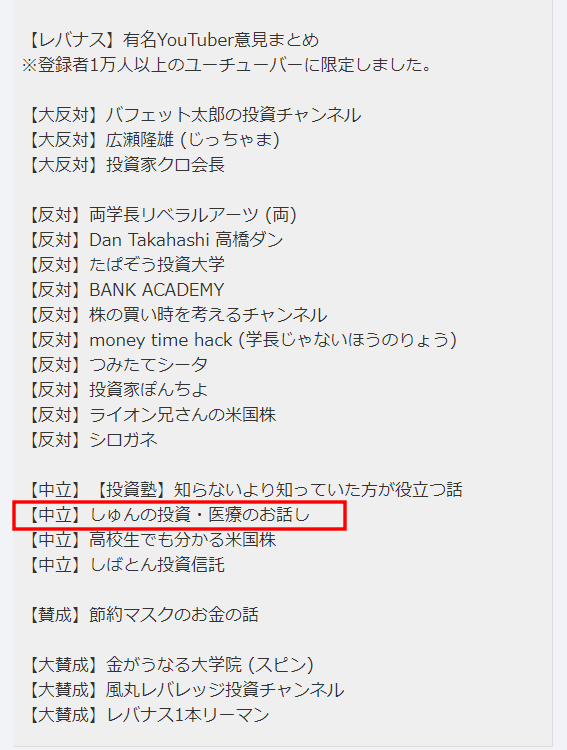

しゅんの投資・医学の話の議論はほぼされていないようでしたが、レバナス関連のYouTuberを比較したスレッドでしゅんの意見は「中立」にカテゴライズされています。

引用元:【レバナス】レバレッジNASDAQ100長期投資スレ172 -5ちゃんねる

しゅんの投資はレバナスに対して「チャレンジ枠のひとつ」というスタンスを取っています。2000万円を注ぎ込んだ「レバナス1本リーマン」のようにレバナスに傾倒しているわけではないようなので、5ちゃんねるでもそれほど取り沙汰されないのかもしれませんね。

しゅんの投資・医学のお話しの経歴・プロフィール

しゅんは投資・医師歴共に20年のベテラン投資家です。

———————————-

▼しゅんの投資・医学のお話しの詳細

名前:しゅん

年齢:40代

性別:男性

職業:医者

学歴:東京学芸大学附属高校 ⇒ 国立大学医学部卒

顔出し:なし

———————————-

しゅんは東京学芸大学附属高校を卒業後、国立大学医学部を経て医師になりました。

2022年時点で投資歴・医師歴とも20年。

現在は中規模の病院で循環器内科および総合内科専門の勤務医として働いているとのことです。

しゅんは2003年頃から投資を開始。当初はインデックス投資は儲からないと思い日本のアクティブファンド※を購入していました。

アクティブファンドでの利益は出ていましたが、当時の信託報酬が現在と異なり高額だったこと、30年後の日本市場の成長性に不安を覚えたことから様々な投資を試みます。

一時期はひふみ投信、国内外債権、新興国株式等、様々な金融商品での資産運用を経験。

しゅんが最終的に辿り着いたのが「米国株および先進国株のインデックス積立投資」です。

2019年12月より多忙な医師の資産運用を支援するためYouTubeチャンネル「しゅんの投資・医学のお話し」をスタート。

登録者数15万人を超える人気チャンネルを運営中です。

なお、しゅんはTwitterでの投資情報発信にも力を入れており、フォロワー数は1万人を超えています。

※アクティブファンド

運用会社のファンドマネージャーの運用判断に基づいて、基準指数(日経平均、NASDAQ、S&P500等)以上の運用成果を目指す投資信託

しゅんの資産推移

2019年時点でしゅんの運用成績は 3,000万円です。

評価損益は明かされていませんが、当時のポートフォリオに占める米国株ETFの割合が34%であったことから米国株投資で約1,000万円利益を得ていた計算になります。

2020年1月時点で米国株の評価損益は6,800万円。700万円ほどの利益を出し分配金が毎年150~200万円入るポートフォリオを運用していました。

しかし同年のコロナショックにより2021年3月時点で米国株の評価損益は5,486万円まで下落。その後の評価損益は不明。世界的な金融緩和政策によって米国株市場が上昇したとみられますが、2022年は米金利上げで市場は大荒れ。

2022年現時点では含み益は減っている状態と考えられます。

しゅんの投資・医学のお話しのレバナスの見解

2022年になった今もなお、投資界隈を賑わせるレバナスへの投資。

しゅんもまたレバナスに対する見解を述べています。

しゅんは「下落局面でもレバナスを積み立て続けることが正しい投資戦略」だと説いています。

下落局面でもレバナスを積み立て続けた方が、一括投資よりも早く資産を回復させることに繋がるためです。

レバナスの代表格「QQQ」「QLD」

しゅんの試算では過去10年間のQQQ(※1)の株価は7倍、2倍レバレッジのQLD(※2)は36倍に伸びました。しかしいずれもNASDAQの値動きに伴い2021年をピークに下落が続いています。

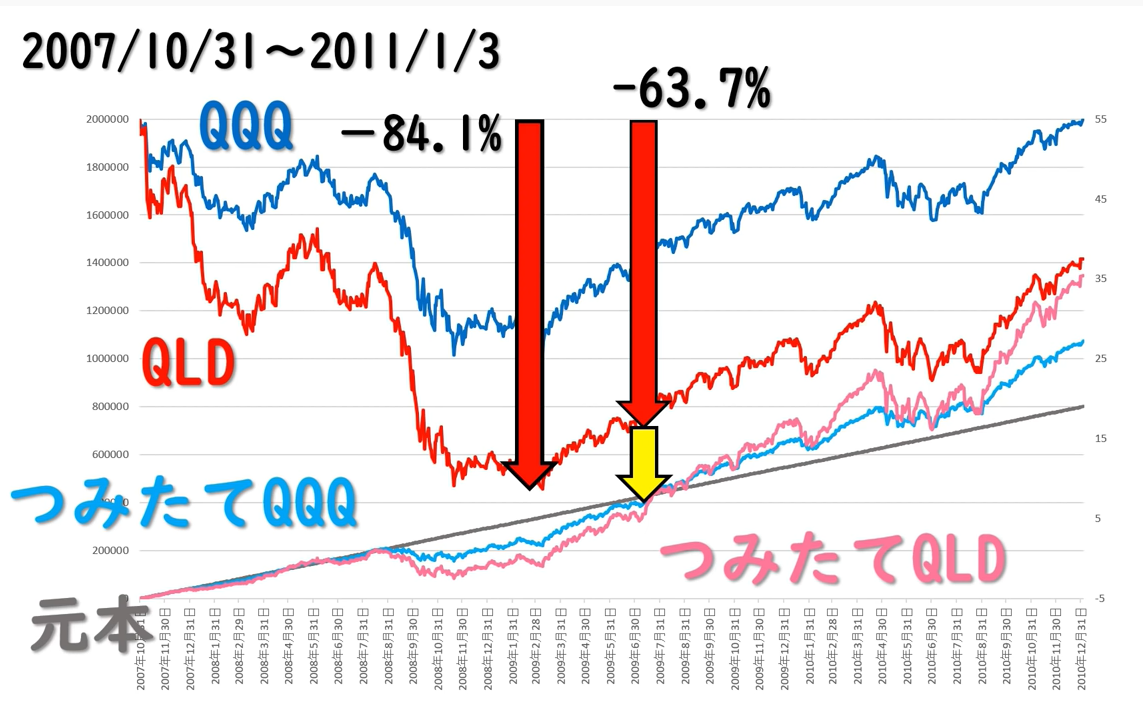

過去20年間で最大の下落を記録したリーマンショック時を想定して、QQQとQLDの一括投資と積み立ての運用シュミレーションをした結果が以下の通りです。QQQ、QLDの積立額は毎日1,000円と仮定します。

・QQQ一括 最安値をとってから下落前の株価に戻るまで3年2ヶ月

・QLD一括 最安値をとってから下落前の株価に戻るまで4年10ヶ月

・QQQつみたて 最安値をとってから元本を上回るまで4ヶ月

・QLDつみたて 最安値をとってから元本を上回るまで4ヶ月

QQQ、QLDともに積み立て投資の方がより早くプラスに転じています。しかも一括投資が下落前の株価に戻る前に、QLDつみたてはQQQつみたてを上回り、QLD一括に迫る勢いで上昇しました。

下落局面で強い?

大きな下落局面では、レバナスの積み立てが長期資産運用においてボーナスをもたらす方法になるということ。レバレッジ型インデックスファンドではレバレッジS&Pもありますが、下落局面での運用を想定するとレバレッジS&Pは戻りが遅く上昇が鈍い傾向があります。

レバナスの方が反発後の上昇幅が大きく、運用成績に寄与する可能性は高いと言えるでしょう。

※1 QQQ…NASDAQ100連動型ETFの中で最も歴史の古い金融商品

※2 QLD…NASDAQ100指数の2倍の運用成績を目指す通称「レバナス」のひとつ

レバナスに2000万円を投資した「レバナス1本リーマン」の記事はこちら。

『しゅんの投資・医学のお話し』の口コミ

口コミ一覧

名無し

名無し