米国株のスクリーニングについて

米国株のスクリーニングについて解説

米国株のスクリーニングに使える無料サイトや、おすすめの絞り込み条件を紹介します。

昔と違って、いまは日本語で米国株をスクリーニングできるサイトやツールが増えました。翻訳の技術が向上したことで、英語製のツールでも日本語でスラスラ理解しながら本格的なスクリーニングを行なえます。

上手くスクリーニングできれば、将来有望な米国個別株への先行投資が可能。

過去、米国個別株の中からは1年間で株価36倍に上昇するようなお宝銘柄が出ています。

本記事では、そんな米国株の大化け銘柄を見つけるべく”おすすめのスクリーニング条件”も見ていきます。

米国株のスクリーニングにおすすめな日本語サイト3選

米国株を日本語のままスクリーニングできるおすすめのサイトは3つ。

・スーパースクリーナー(楽天証券)

・米国株スクリーナー(SBI証券)

・銘柄スカウター米国株(マネックス証券)

証券会社のスクリーニングツールは、会員登録を行なえば無料で利用できます。

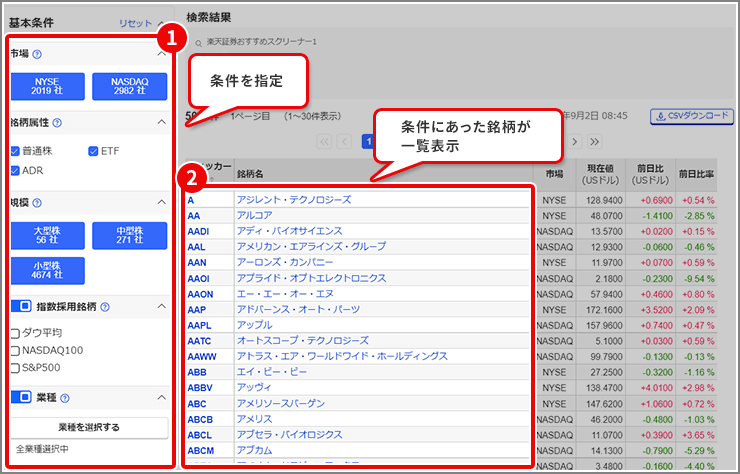

スーパースクリーナー(楽天証券)

出典:楽天証券

スーパースクリーナーは楽天証券が提供している銘柄スクリーニングツールです。

楽天証券には米国株をスクリーニングできるツールがありませんでしたが、2022年9月18日から待望の米国株スクリーニングツールが登場しました。

スーパースクリーナーには、楽天証券があらかじめ設定した米国株のスクリーニング条件があります。

「なんとなく期待できそうな銘柄を探したい」くらいのざっくりした要望でも、それに合った米国株を探せます。

▼スーパースクリーナーで絞り込める米国株(例)

・成長銘柄

・高配当銘柄

・低コストETF

・割安銘柄

・大型優良株

銘柄分析をしたことが無い人でも、スーパースクリーナーであればお目当ての米国株を探しやすいでしょう。

もちろん、詳細条件を入力してスクリーニングすることも可能です。

使用できる検索条件は58種類。ファンダメンタル、テクニカルそれぞれの条件を利用できます。

米国株スクリーナー(SBI証券)

米国株スクリーナーはSBI証券が提供しているスクリーニングツールです。

SBI証券で「総合口座」「外国株口座」の両方を開設すると無料で使用できます。

米国株スクリーナーには、あらかじめSBI証券が設定したスクリーニング条件があります。

・大型優良株 → 企業規模、流動性高め

・割安優良株 → PER,PBR低め、ROA高め

・値上がり追求型 → 上昇トレンドに突入、ROA高め

・好成長型 → 業績予想が高い、時価総額低い

・好配当型 → 配当利回り高め、時価総額高め

米国株スクリーナーも楽天証券のスーパースクリーナー同様に、ざっくりした検索が可能です。

詳細条件は約50種類ほど用意されています。

銘柄スカウター米国株(マネックス証券)

銘柄スカウターは、マネックス証券が提供しているスクリーニングツールです。

マネックス証券で「証券総合取引口座」「外国株取引口座」を両方開設すると無料で使用できます。

銘柄スカウターにもあらかじめ設定されたスクリーニング条件があります。ほかの証券会社と異なるのは、スクリーニング条件が更新される点です。

株式市場でホットなキーワードであったり、アナリストが設定したスクリーニング条件で米国株を絞り込めます。

詳細条件として用意されている項目は100種類以上。

銘柄スカウターを使えば、最新の相場状況を元に米国株をスクリーニングできるでしょう。

米国株の本格的なスクリーニングにおすすめなツール2選

米国株の本場アメリカにおいて、よく使用されているスクリーニングツールは2つ。

・finviz

・ValueLine

英語サイトですが、Google翻訳を使えば日本語に訳されるので問題なく使用できるでしょう。

「サイト登録不要・無料」で使えるため、本格的に米国株を探してみたい人におすすめです。

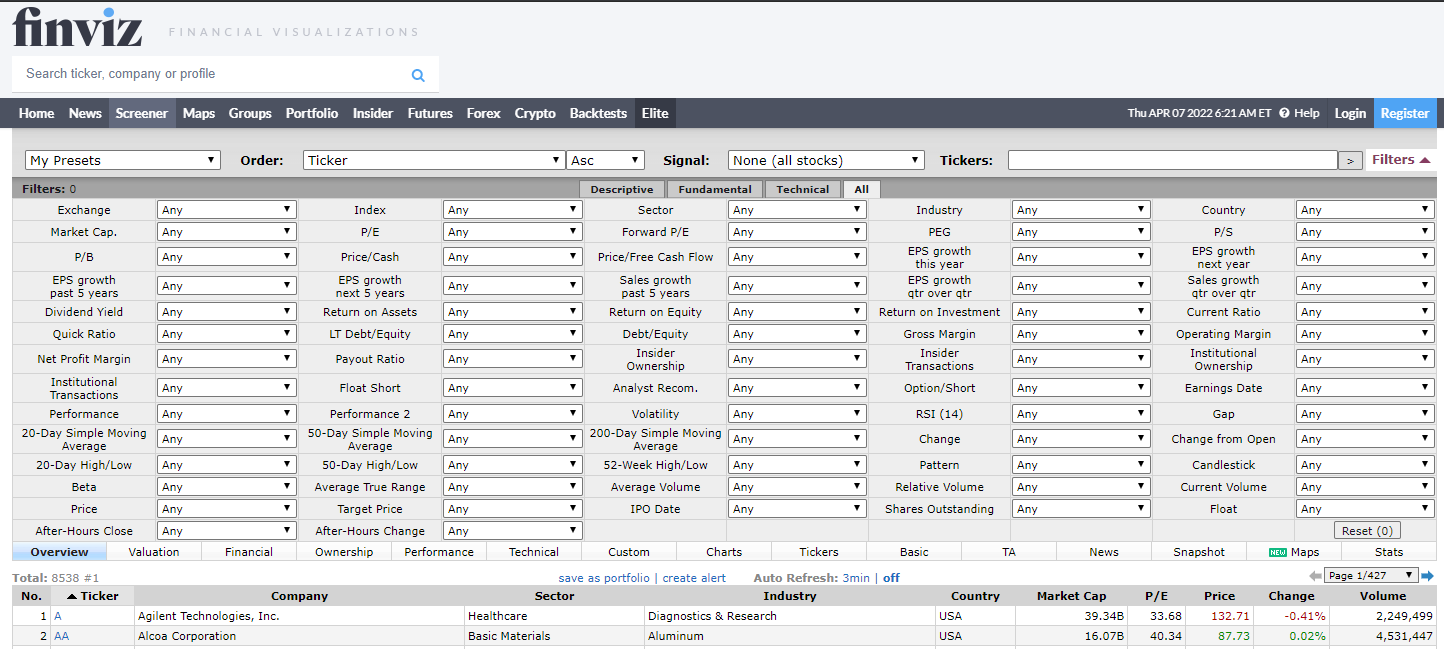

finviz

finvizは米国株のスクリーニング、市場概況の把握、ヒートマップの表示などができる有名な無料ツールです。

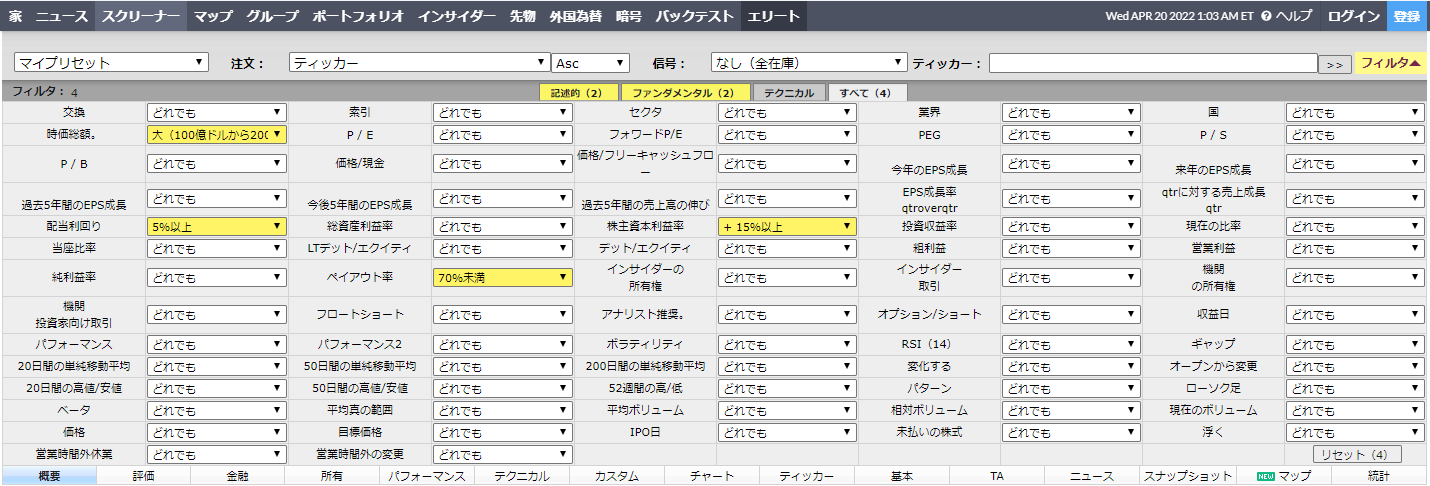

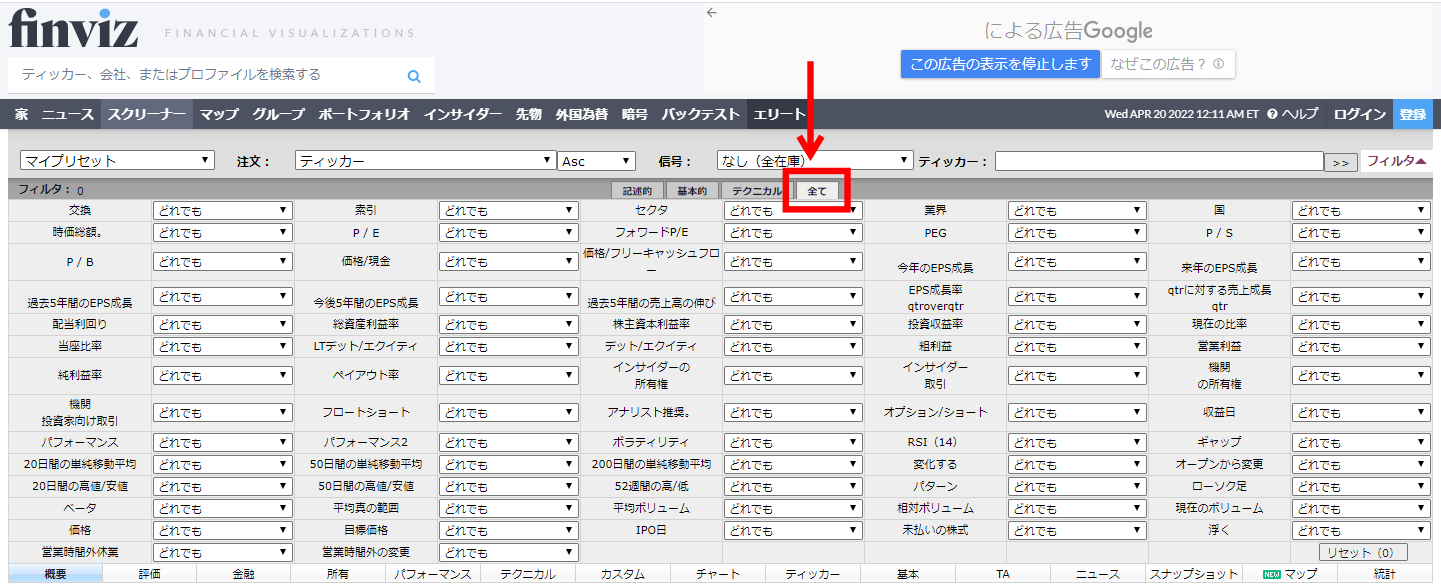

Googleの翻訳機能でページ全体を日本語にしたあと、「全て(ALL)」のタブをクリックすると、finvizで利用できるすべての項目が表示されます。

finvizはスクリーニング条件を細かく設定できるのが強みです。

▼スクリーニングによく使われるファンダメンタル項目

・ROE(自己資本利益率)⇒ 日本語訳ページでは「株主資本利益率」

・PER(株価収益率) ⇒ 日本語訳ページでは「P/E」

・PBR(株価純資産倍率) ⇒ 日本語訳ページでは「P/B」

・四半期ごとのEPS成長率 ⇒ 日本語訳ページでは「EPS成長率qtroverqtr」

・四半期ごとの売上成長 ⇒ 日本語訳ページでは「qtrに対する売上成長qtr」

・EPS成長率1年変化 ⇒ 日本語訳ページでは「来年のEPS成長率」

▼スクリーニングによく使われるテクニカル項目

・RSI(相対力指数)⇒ 日本語訳ページでは「RSI」

・20日移動平均線 ⇒ 日本語訳ページでは「20日間の単純移動平均」

「米国株を調べるのに、わざわざ証券会社の口座を複数開設するのは面倒くさい…」というひとは、試してみるとよいでしょう。

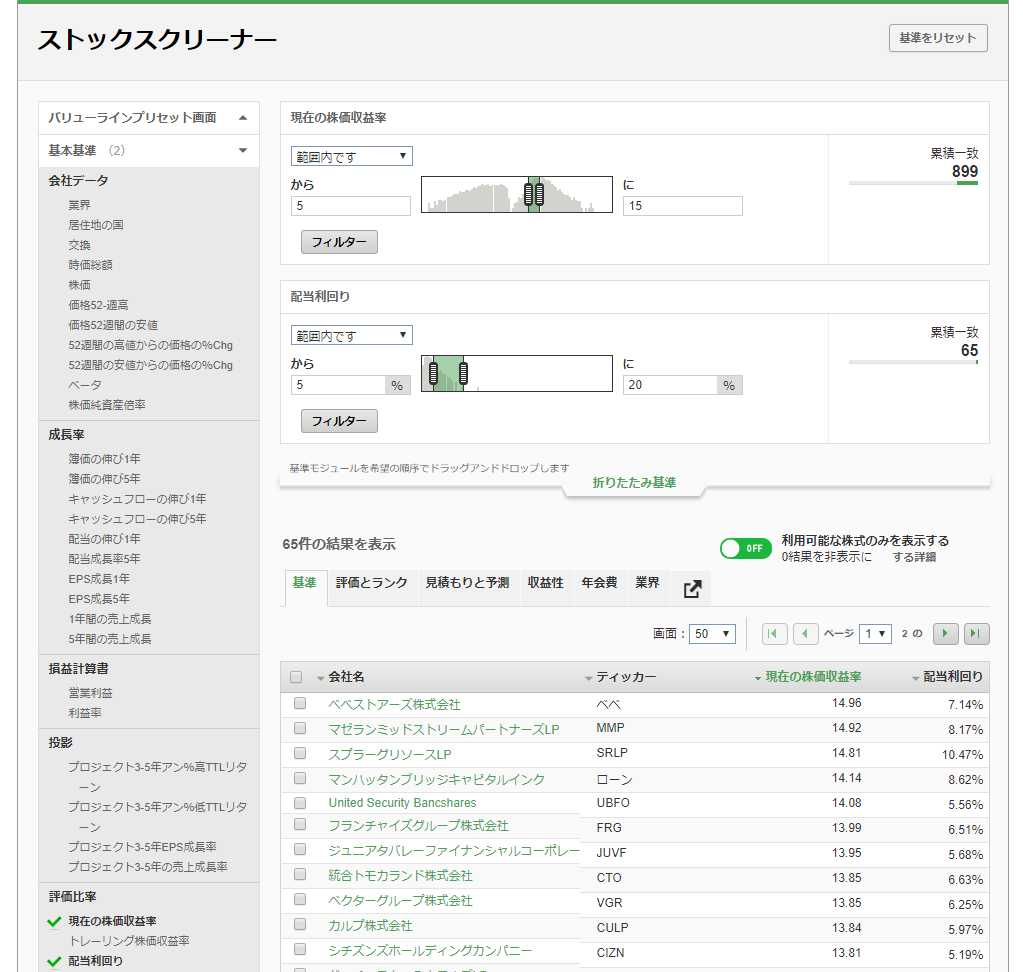

ValueLine

Value Lineは、Value Line社がファンダメンタルズから米国の上場企業を分析し、長期投資家向けの情報を提供しているオンライン・データベースサイトです。

こちらも英語のサイトですが、Googleの翻訳機能を使えば問題なく利用できるでしょう。

Value Lineはスクリーニング機能を一部無料で提供しています。

スクリーニングによく使われるのは

・ROE(自己資本利益率)⇒ 日本語訳ページでは「%株主資本利益率」

・PER(株価収益率) ⇒ 日本語訳ページでは「現在の株価収益率」

・EPS成長率1年変化 ⇒ 日本語訳ページでは「EPS成長1年」

・配当利回り ⇒ 日本語訳ページでは「配当利回り」

などがあります。

実際、PER15倍以下、配当利回り3%以上という条件でスクリーニングすると、このような結果が出てきました。

米国株のスクリーニング条件

米国株のスクリーニング条件を、投資目的に応じて紹介します。

・値上がり益を狙いたい → 米国成長株

・配当利益を狙いたい → 米国高配当株

・有名投資家の投資を真似たい → ウォーレンバフェットの投資

(※細かい条件で米国株をスクリーニングできる「finviz」を例に説明します)

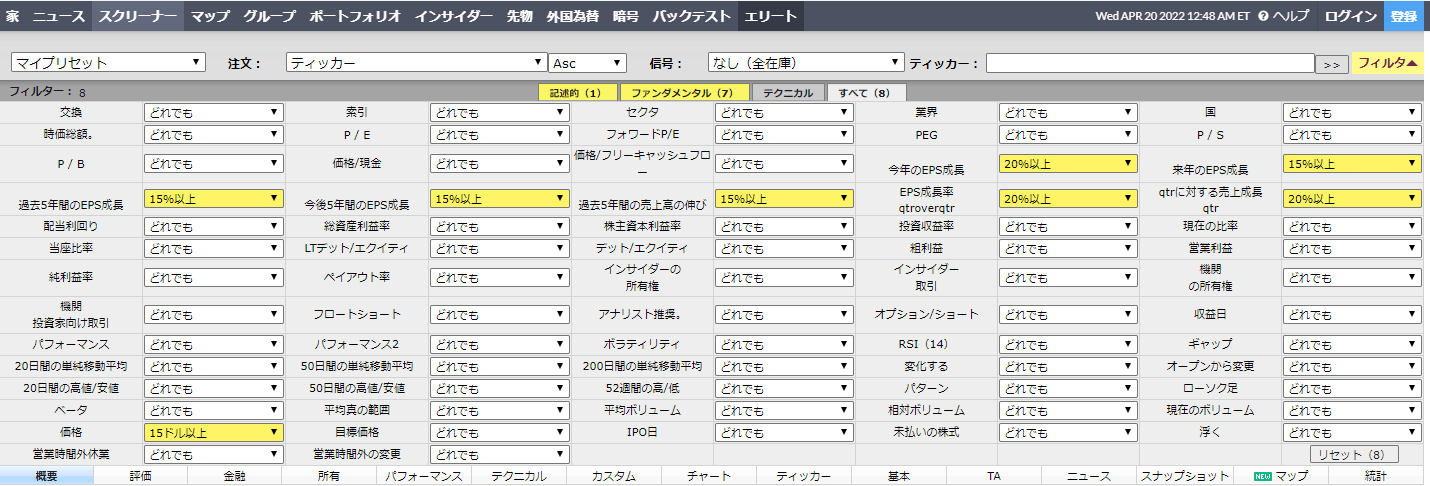

米国株成長株をスクリーニング

米国成長株をスクリーニングする条件は8つ。

①EPS成長率1年変化(20%以上)

②四半期ごとのEPS成長率(20%以上)

③四半期ごとの売上/収益の成長(20%以上)

④EPS来年の変化(予測 = 15%以上)

⑤機関の所有権(30%以上)

⑥価格が15ドルを超えている

⑦EPSの成長5年平均(15%以上)

⑧売上成長5年平均(15%以上)

スクリーニング条件には現時点での企業価値を表す項目(PER、PBRなど)よりも、将来的に大きな利益を生みだせるかどうかを占う成長率や将来への変化が分かる項目を使用します。

成長株を探す際は、会社の成長性や将来性を測ります。

①今年のEPS成長率(20%以上)

(finvizでは「EPS growth this year」という項目)

EPSとは1株当たりの当期純利益を表し、EPS成長率はそれが前期間に対してどれだけ成長したかを表します。

このEPS成長率がプラスであれば業績は順調に伸びており、逆にマイナスであれば業績が悪化しているといえます。

成長株のスクリーニング基準として、EPSの成長率は20%以上としています。

②四半期ごとのEPS成長率(20%以上)

(finvizでは「EPS growth qtr over qtr」という項目)

会社の収益は季節変動があるため、1年前の同じ四半期と比較する方がより正しい判断が出せます。

四半期ごとの成長率も合わせて確認していきます。

③四半期ごとの売上/収益の成長(20%以上)

(finvizでは「Sales growth qtr over qtr」という項目)

「売上(収益)」を条件に加えるのは、EPSの成長が自社株買いによって成長したように見えるものなのか、本当に売り上げをあげて実績に基づいて成長したのかを見極めるためです。

スクリーニングツールによっては「売上」の代わりに「収益」という言葉が使われることがあります。

ここではどちらも同じ意味として「売上」もしくは「収益」の成長が20%以上という条件とします。

④来年のEPS成長(予測 = 15%以上)

(finvizでは「EPS growth next year」という項目)

来年度の業績予測をもとに計算される、将来の成長を確認する値です。

成長株では、15%以上の伸びが予測されるものが望ましいといえます。

⑤機関の所有権(30%以上)

(finvizでは「Institutional Ownership」という項目)

株価の上昇には一般投資家からの注目だけでなく、機関投資家から一定以上の資金が入っている方が好ましいです。

機関投資家の株式保有率を30%以上を基準とします。

⑥価格が15ドルを超えている

(finvizでは「Price」という項目)

株価が安いということは、何らかの課題を抱えている可能性があるという見方ができます。

成長株は売上やEPSの成長にある程度実績のある銘柄をスクリーニングするため、一定以上の株価の銘柄から選ぶ必要があります。

成長株ではその値を15ドル以上とします。

⑦EPSの成長5年平均(15%以上)

⑧売上成長5年平均(15%以上)

(finvizでは「EPS growth past 5 years」「Sales growth past 5 years」という項目)

成長株を探す上では、継続して成長しているかどうかを見極めることが大切です。

EPSや売上の成長も5年程度の期間調べて、業績を上げられているのか確かめておきましょう。

以上の条件でスクリーニングをかけると、米国の成長株候補を27銘柄まで絞り込めました(2022年4月20日時点)。

| ティッカー | 企業名 | セクター | 業種 | 国 | 時価総額 | P/E | 株価 |

|---|---|---|---|---|---|---|---|

| ACLS | Axcelis Technologies, Inc. | Technology | Semiconductor Equipment & Materials | USA | 2.00B | 20.17 | 58.18 |

| ANET | Arista Networks, Inc. | Technology | Computer Hardware | USA | 41.15B | 48.93 | 128.84 |

| ATLC | Atlanticus Holdings Corporation | Financial | Credit Services | USA | 745.07M | 6.31 | 47.73 |

| BATRA | The Liberty Braves Group | Communication Services | Entertainment | USA | 32.22B | – | 27.61 |

| BX | Blackstone Inc. | Financial | Asset Management | USA | 146.71B | 14.43 | 117.48 |

| DAVA | Endava plc | Technology | Software – Infrastructure | United Kingdom | 6.75B | 81.1 | 119.46 |

| DOCU | DocuSign, Inc. | Technology | Software – Application | USA | 21.32B | – | 102.03 |

| EPAM | EPAM Systems, Inc. | Technology | Information Technology Services | USA | 18.00B | 36.55 | 297.98 |

| EXEL | Exelixis, Inc. | Healthcare | Biotechnology | USA | 7.24B | 31.79 | 22.76 |

| FTNT | Fortinet, Inc. | Technology | Software – Infrastructure | USA | 55.38B | 92.26 | 335.19 |

| GOOGL | Alphabet Inc. | Communication Services | Internet Content & Information | USA | 1764.09B | 23.17 | 2600.18 |

| KLAC | KLA Corporation | Technology | Semiconductor Equipment & Materials | USA | 53.30B | 17.38 | 337.82 |

| LOVE | The Lovesac Company | Consumer Cyclical | Furnishings, Fixtures & Appliances | USA | 803.59M | 17.79 | 50.54 |

| LRCX | Lam Research Corporation | Technology | Semiconductor Equipment & Materials | USA | 69.26B | 14.93 | 479.19 |

| LULU | Lululemon Athletica Inc. | Consumer Cyclical | Apparel Retail | Canada | 50.19B | 53.96 | 404.66 |

| MED | Medifast, Inc. | Consumer Cyclical | Personal Services | USA | 2.19B | 13.58 | 188.49 |

| MPWR | Monolithic Power Systems, Inc. | Technology | Semiconductors | USA | 20.91B | 86.61 | 437.45 |

| MU | Micron Technology, Inc. | Technology | Semiconductors | USA | 83.82B | 9.16 | 72.73 |

| NOG | Northern Oil and Gas, Inc. | Energy | Oil & Gas E&P | USA | 2.20B | – | 28.11 |

| NOW | ServiceNow, Inc. | Technology | Software – Application | USA | 106.68B | 453.62 | 514.4 |

| NVDA | NVIDIA Corporation | Technology | Semiconductors | USA | 581.94B | 57.73 | 221.98 |

| PAYC | Paycom Software, Inc. | Technology | Software – Application | USA | 19.55B | 94.79 | 318.97 |

| PSTG | Pure Storage, Inc. | Technology | Computer Hardware | USA | 9.42B | – | 30.94 |

| RGEN | Repligen Corporation | Healthcare | Medical Instruments & Supplies | USA | 8.66B | 68.69 | 154.08 |

| RVLV | Revolve Group, Inc. | Consumer Cyclical | Internet Retail | USA | 4.17B | 40.97 | 54.9 |

| STAA | STAAR Surgical Company | Healthcare | Medical Instruments & Supplies | USA | 3.25B | 131.13 | 64.91 |

| TSLA | Tesla, Inc. | Consumer Cyclical | Auto Manufacturers | USA | 1032.53B | 208.89 | 1028.15 |

あとはこの中から一つひとつの企業情報を見て、将来有望な米国株を見極めていきましょう。

米国高配当株のスクリーニング条件

米国の高配当銘柄を探すためのスクリーニング条件は5つ。

①時価総額10億ドル以上

②自己資本利益率(ROE)15%以上

③デットエクイティ(D / E)比率

④配当利回り5%以上

⑤配当支払い率70%未満

米国株は株主還元の傾向が強く「高配当・増配」を行う銘柄が数多くあります。

例えば水道事業を営む「アメリカン・ステイツ・ウォーター」という米国企業は67年連続増配をしています(日本では「花王」が32年連続増配)。

高配当株をスクリーニングする際には、配当金や配当利回りに注目することも必要ですが、これからも配当金が続くのかという点も大切です。

業績や安定性も合わせて確認して、配当の傾向を確かめるようにしましょう。

①時価総額10億ドル以上

(finvizでは「Market Cap.」という項目)

配当を継続的にもらうためには、収益性及び安定性が高く、長期的に払い続ける可能性の高い大企業に投資した方がよいとします。

そのため時価総額が大きいことは必要な条件となります。

高配当株ではより安定性を重視するため、時価総額を10億ドル以上とします。

②自己資本利益率(ROE)15%以上

(finvizでは「Return on Equity」という項目)

自己資本利益率(ROE)とは、企業が自己資本をいかに効率的に運用して利益を生み出しているかを表す指標です。

ROEが高いほど企業が効率よく利益を生み出していることを示しています。

米国のS&P500の平均ROEが14%のため、ここでは15%以上としています。

しかしROEは業界によって数値が異なるため、あらかじめ業界が決まっている場合は業界平均のROEを入れてもよいでしょう。

③デットエクイティ(D / E)比率が低い

(finvizでは「Debt/Equity」という項目)

デットエクイティ(D / E)比率とは「負債資本倍率」ともいい、財務の安全性を見る指標の一つです。

企業の借金である有利子負債(Debt)が返済義務のない自己資本(株主資本=Equity)の何倍かを表し、比率が低いとリスクも低いことを示します。

ROEが高くても、デットエクイティ(D / E)比率が高いと、自己資本ではなく借金をして収益を上げていることになりますので、株主のために財務体質を改善しようとしている企業かどうか、この値を参考にみることができます。

なおデットエクイティ(D / E)比率は業種別に異なるため、スクリーニングする際は「米国業種別のデットエクイティ平均」を参考にしてみてください。

④配当利回り5%以上

(finvizでは「Dividend Yield」という項目)

配当利回りとは、現在の株価に対して1年間でいくらの配当金をもらうことができるのかを示す指標で、同じ株価なら配当金が多いほど配当利回りは高くなります。

高配当株では配当利回りが高い銘柄を探すことになりますので、配当利回りは5%以上とします。

⑤配当支払い率70%未満

(finvizでは「Payout Ratio」という項目)

配当支払い率は「配当性向」や「ペイアウト率」ともいわれ、企業が当期に得た利益のうち、配当金として支払われる割合を示しています。

一般的に「配当支払い率が高すぎるのはよくない」と言われています。

企業が得た利益を全て株主への支払いにあてていると、自社のビジネスに投資することができず会社の成長が遅くなるからです。

そのため配当支払い率は上限70%未満と設定しています。

以上の条件でスクリーニングをかけると、米国の高配当銘柄の候補を9銘柄まで絞り込めました(2022年4月20日時点)。

| ティッカー | 企業名 | セクター | 業種 | 国 | 時価総額 | P/E | 株価 |

|---|---|---|---|---|---|---|---|

| BTO | John Hancock Financial Opportunities Fund | Financial | Closed-End Fund – Equity | USA | 52.27B | 80.54 | 40.03 |

| ET | Energy Transfer LP | Energy | Oil & Gas Midstream | USA | 36.22B | 6.17 | 11.72 |

| LU | Lufax Holding Ltd | Financial | Credit Services | China | 14.06B | 5.18 | 5.57 |

| LUMN | Lumen Technologies, Inc. | Communication Services | Telecom Services | USA | 12.00B | 6.05 | 11.53 |

| RIO | Rio Tinto Group | Basic Materials | Other Industrial Metals & Mining | United Kingdom | 132.33B | 6.23 | 80.7 |

| SBSW | Sibanye Stillwater Limited | Basic Materials | Gold | South Africa | 11.76B | 5.22 | 16.19 |

| TEF | Telefonica, S.A. | Communication Services | Telecom Services | Spain | 30.61B | 3.48 | 5.31 |

| TX | Ternium S.A. | Basic Materials | Steel | Luxembourg | 10.18B | 2.55 | 49.66 |

| WES | Western Midstream Partners, LP | Energy | Oil & Gas Midstream | USA | 10.60B | 12 | 26.13 |

ウォーレン・バフェットのスクリーニング条件

ウォーレン・バフェットは「投資の神様」の異名をもつアメリカの著名投資家です。

彼の投資スタイルは、綿密な企業分析を行い、本来の企業価値よりも割安で放置されている健全な体質の企業の銘柄を安く買って、長期間保有するバリュー株投資を基本としています。

ウォーレンバフェットのようなスクリーニングを行うための条件は6つ。

①PER:15倍以下

②PBR:5倍以下

③ROE:10%以上

④配当利回り:2%以上

⑤時価総額:1000億円以上

⑥自己資本比率:40%以上

「本来の企業価値よりも割安で放置されている銘柄」とは、一般的には、業績から見て割安さを表すPER(株価収益率)が低いものや、保有資産から見て割安さを表すPBR(株価純資産倍率)が低いものをいいます。

スクリーニング条件には割安性を見る「PER」や「PBR」を中心に、財務の健全性や安定性が分かる項目を使用します。

①PER:15倍以下

(finvizでは「P/E」という項目)

PERとは「株価収益率」ともいい、株価が一株当たりの当期純利益の何倍となっているのか、つまり、その株価は、年間の利益の何年分を先取りして値がついているのか。を表しています。

このPERは利益成長率やリスクの大きさで異なるため、業種ごとに平均値が異なります。

これもウォーレン・バフェット氏が数多く投資する「消費者から絶対的な支持のある強力なブランドを持つ企業」に対して割安感を見る値として15倍以下を設定します。

②PBR:5倍以下

(finvizでは「P/B」という項目)

PBRとは「株価純資産倍率」ともいい、これも株価の割高・割安を測る指標です。

PERが株価を利益の面から評価するのに対し、PBRは株価を純資産の面から評価します。

PBRは株価を一株当たりの純資産を割ることで求められ、一株当たり純資産の何倍の値段がつけられているかを見ることができます。

この計算に使われている純資産とは、企業が解散した時に株主に残される資産で、解散価値とも呼ばれます。

これもウォーレン・バフェット氏が数多く投資する「消費者から絶対的な支持のある強力なブランドを持つ企業」に対して割安感を見る値として5倍以下を設定します。

③自己資本利益率(ROE)が10%以上

(finvizでは「Return on Equity」という項目)

自己資本利益率(ROE)とは、企業が自己資本をいかに効率的に運用して利益を生み出しているかを表す指標です。

ROEが高いほど、企業が効率よく利益を生み出していることを示していますが、ROEの水準は業種によっても異なります。

ROEは自己資本が少なくてもすむ業種ほど高く出る傾向があるため、一般的に製造業などの大規模な設備投資が必要な業種はROEも低くなる傾向があります。

ウォーレン・バフェット氏は「消費者から絶対的な支持のある強力なブランドを持つ企業」に多く投資しており、それらの企業は設備投資が必要なものも多いため、ROEの設定は10%以上としています。

④配当利回り:2%以上

(finvizでは「Dividend Yield」という項目)

配当利回りとは、現在の株価に対して1年間でいくらの配当金をもらうことができるのかを示す指標です。

⑤時価総額:1000億円以上

(finvizでは「Market Cap.」という項目)

時価総額とは企業の価値を評価する上での重要な指標です。

これは「現在の株価x発行済株式数」で求められるため、時価総額が大きいということは、業績だけでなく将来の成長に対する期待も大きいことを意味します。

「消費者から絶対的な支持のある強力なブランドを持つ企業」では、時価総額1000億円規模以上を基準とします。

⑥自己資本比率:40%以上

(finvizでは検索不可)

自己資本比率とは返済の必要がない資本(自己資本)が全体の資本調達の何%を示すかということで、会社の安全性を見る指標の一つです。

自己資本比率が高いほど経営が安定しており倒産しにくい会社です。

一般的には自己資本比率が40%以上であれば倒産しにくいといわれており「消費者から絶対的な支持のある強力なブランドを持つ企業」でもこの40%の数値を基準とします。

finvizでは自己資本比率は見れないので、個別に確認するようにしてください。

自己資本比率は「自己資本÷資産(他人資本+自己資本)×100」で計算します。

米国株のスクリーニング手順

こちらでは実際に「finviz」の使い方を解説しながら、米国株のスクリーニングを行ってみます。

ページを日本語訳すると直感的にスクリーニングすることができますので、ブラウザはGoogle翻訳を利用できるGoolge Chromeをおすすめします。

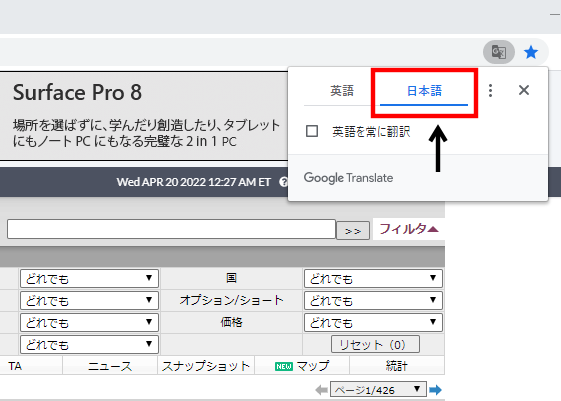

手順1.Google Chromeでfinvizを開き、日本語ページに変換する

アドレスバーの翻訳マークをクリックすると、日本語に変換できるポップアップが出てきますので「日本語」を選択します。

手順2.「全て」のタブを選び、必要な項目と数値を選択します。

プルダウンで値を選んでいくと自動的にスクリーニングされますので、必要な条件を追加していくだけで結果がでます。

なお、日本語訳のページでは項目名がわかりにくいものもあります。

その場合、それぞれの項目にマウスオーバーをすると説明が出てきますのでそれを読んだり、それでもわかりにくい場合は、プルダウンの値から推測することもできます。

『米国株のスクリーニング』の口コミ

口コミ一覧

生田

名無し

名無し

名無し

名無し

名無し