- 三菱サラリーマン(穂高唯希)とは

- 三菱サラリーマンの炎上騒動

- 三菱サラリーマンの経歴・資産推移

- 三菱サラリーマンがFIRE達成したやり方

- 三菱サラリーマンのポートフォリオ

三菱サラリーマンは日本版FIREの先駆けとも言える個人投資家です。

23歳新卒で三菱商事に入社した当日にアーリーリタイアを決意。30歳で金融資産7,000万円、月平均20万円超えの配当金収入を確保しFIREを達成しています。

三菱サラリーマンは自身がFIREを達成したやり方をまとめた本を出したのですが、書籍の内容について「総資産の増減に言及していない」「再現性が低い」などの声が上がって炎上騒動に発展。

本記事では三菱サラリーマンがなぜ炎上してしまったのか理由を調査。三菱サラリーマンがFIREを達成した方法とポートフォリオについて見ていきます。

三菱サラリーマンの初著書「本気でFIREをめざす人のための資産形成入門 30歳でセミリタイアした私の高配当・増配株投資法」の内容を巡って、炎上騒動が巻き起こりました。

ユーザーから意見が寄せられたのは主に3点。

①大幅減配・無配に転落した企業を紹介している

②資産総額の増減に言及していない

③再現性に対する疑問

①大幅減配・無配に転落した企業を紹介している

本書で紹介されているポートフォリオの中には、大幅減配や無敗に転落した銘柄が複数含まれていました。

例えば15%減配の米国ウエストパック銀行、66%減配のロイヤルダッチシェル、1年無配のHSBC、98.3%減配のJ REIT(上場不動産投資信託、コード8963)等です。

さらに三菱サラリーマンは潜在的に減配リスクが高いとされる英国BP PLCもポートフォリオに加えており、『銘柄分析は株価上昇時の高配当に着目した素人レベル』『本人は配当で本当に生活出来ているのか』『これに憧れた初心者への影響は考えてないのか』などの声が寄せられました。

問題の所在は本書の製作時期にあります。

本書は2020年7月に発売されましたが、2020年上半期はコロナショックによって相場が激変した時期。相場変動に伴って減配や増配ストップになった企業が続出しました。

三菱サラリーマンのポートフォリオは、コロナショック前であれば資産形成に効果を発揮していたのかもしれません…。

ただ三菱サラリーマンはこの点に関しては沈黙を貫いています。

減配・無配になった銘柄について言及しない点に関して、不誠実さを感じる人もいるようです。

②資産総額の増減に言及していない

三菱サラリーマンは総資産の減額について言及していません。

本来であれば、投資は時価運用額と配当を合わせた総資産額で投資成績を測るものです。

しかし三菱サラリーマンは「配当金収入のみに着目し、資産額には無関心」のスタンス。

三菱サラリーマンのポートフォリオを見ると、化石燃料、タバコ産業など斜陽産業の銘柄も多いです。配当金収入は得られるものの、総資産は減っているという状況を招きかねない内容となっています。

「株価の毀損は目に余る」と、配当率のみに着目した投資法に疑問を持つ声が上がっています。

③再現性に対する疑問

本書で紹介するFIRE達成術の再現性に関して疑問を呈する声が上がっています。

三菱サラリーマンは三菱商事で高収入を得ており、毎月20万円近くを投資に回していました。さらに月の生活費を家賃を除いて3万円に抑える必要があり、三菱サラリーマンのFIREプランは並大抵の人間では実行できないものでした。

年収350万円だと手取り収入が大体20万円ちょっと。ここから生活資金を除いて投資金を捻出するのは大変なことです。

三菱サラリーマンは40歳で金融資産4,000万円でFIREするプランを提案していますが、それも毎月の支出を15万円に抑えることを前提としています。

23歳から40歳まで毎月の支出を15万円に抑え続けることはおそらく難しいでしょう。交際、結婚、養育等の様々なタイミングでまとまった資金が必要になりますからね。

三菱サラリーマンが投資成績を伸ばしたのは「投資時期が良かったから」という指摘もあります。

高配当株・連続増配株によってFIREを達成した三菱サラリーマンですが、コロナショックにより連続増配がストップした企業は多数あります。コロナショックのように相場が大きく変化する場面では、著者の投資法は必ずしも有効とは言えないのではと疑問視されています。

いくら御託を並べようと、株式投資はパフォーマンスが全てです。

端的に言えば、稼げないノウハウなど参考にする価値は無いということ。

今は再現性の高い投資ノウハウを発信する有益なサービスがごまんとある時代です。

一つの方法に固執せず、他の選択肢に目を向けてみるのも賢い選択と言えます。

最近ではSNSを通じて無料で有益な投資情報を発信するインフルエンサーも増えてきました。

当サイトで評判になっているのが株で20億円稼いだ専業トレーダー『山田昴』の公式LINEです。

特に投資初心者からの支持が厚く、株歴一年足らずの素人でも稼げると評判も上々。

中には山田昴の教えを基に「300万円の元手を1200万円にした」という口コミも寄せられています。

再現性の高い投資ノウハウが知りたい方は、同チャンネルと合わせてチェックしておいて損はないでしょう。

三菱サラリーマンはFIREを30歳で達成。経歴を見ると、昔から様々な場面で能力を発揮していました。

———————————-

▼三菱サラリーマンの経歴

30歳:FIRE達成

23歳:三菱商事に入社

18歳:慶応義塾大学入学

———————————-

本名:穂高唯希

年齢:30歳(2019年時点)

学歴:慶応義塾大学(経済学部) ⇒ 北京大学経済学部

月の配当金:約20万円

総資産:7,000万円(2019年時点)

———————————-

三菱サラリーマンは幼い頃に父を亡くしており、母親に女手一つで育てられました。

中高一貫校から慶應義塾大学経済学部へと進学。3年生の時に北京大学経済学部に留学します。

当時、慶應義塾大学では留学先の専攻で単位を取得すれば学費が半額免除になる措置がありました。三菱サラリーマンは必死に中国語を学んで学費の免除を試みます。

三菱サラリーマンは英語のTOEICにあたるHSK(漢語水平考試)最高級を4ヶ月で取得。半年で北京大学留学生語学試験で1位。さらに半年後に経済学部で単位を取得し学費を半額にすることに成功。

大学卒業後は給与水準の高さと多様性に魅力を感じた三菱商事に入社します。

三菱商事では国内外出張、出向、海外駐在や海外高官との会食等、多様かつ貴重な経験と理想的なキャリアを積みました。

しかし順風満帆なサラリーマン生活の裏側で、月平均20万円の配当金を目標に地道に資産形成を続けていました。

年間獲得配当金は2017年に約87万円、2018年に約170万円と順調に増え、2019年に250万円(月平均20万円)を突破したところでFIREを達成。三菱サラリーマンが23歳で三菱商事に入社してから約7年後のことでした。

三菱サラリーマンはFIRE達成後も投資を続けており配当金額は年々増額。2020年に年間約370万円、2021年9月時点で累計獲得配当金は1,000万円を超えています。

■なぜ三菱サラリーマンはFIREをしようと思ったのか?

三菱サラリーマンは就職活動時から、就職活動の画一性に疑問を感じFIREを意識し始めていました。

「サラリーマンとして生きる」ことが自分の価値観や人生観と根本的に異なると感じたためです。入社したその日から月20万円の配当収入を目標に動き出しています。

三菱サラリーマンは「高配当株・連続増配株」への投資で30歳でFIREを達成しています。

FIRE達成のために三菱サラリーマンが行なったことは主に3つ。

①給料の8割を投資に回す

②徹底した節約生活

③副業を行なって収入源を増やす

①給料の8割を投資に回す

三菱サラリーマンは給料の8割を投資に回していました。

獲得した配当金も再投資に回して複利効果を高めることで、約7年で資産7,000万円、月平均20万円の配当収入を達成しました。

以下は三菱商事勤務時の支出内容の一例です。

・10万円を自社株

・10万円を財形貯蓄

・7万円を住宅ローン

・2~3万円を生活費

この支出額は財形に力を入れていた頃の内容なので「例外的」としていますが、手取り約30万円のうち生活費2~3万円を除く3項目が資産形成に回されています。

目を引くのは生活費の少なさ。

三菱サラリーマンは「支出の最適化」という概念を取り入れることで、月2~3万円の生活費でも人生の満足度を下げることなく投資資金を確保しました。

「支出の最適化」とは、自身の価値観に沿って本当に必要なものにだけ金銭を投じることです。

例えばコンビニでの買い物は避ける、ペットボトルは買わず水筒を持ち歩く等、「本当に必要なのか」を常に意識していました。

支出の最適化により確保した投資資金で高配当・連続増配株を買い増し、獲得した配当金をさらに投資に充てる。このように雪だるま式に配当収入を増やしていくのが三菱サラリーマンの投資手法です。

②徹底した節約生活

三菱サラリーマンが給料の8割を投資に回すことができたのは「徹底した節約生活」あってのことです。

節約は投資金をかき集めるのに即効性が高い手段です。携帯キャリアやインターネット回線などの固定費を見直せば、月に2~3万円浮く家庭もあるでしょう。

節約を心がけておけば、FIRE達成後の生活も余裕が生まれます。

仮に生活費月20万円のセミリタイア生活を送るとすれば、約6,000万円の資産が必要です(※税引後配当利回り4%ベース)。

しかし生活費月10万円に抑えられるなら、3,000万円で生活可能。FIREを目指す人にとって、節約は欠かすことのできない重要事項です。

三菱サラリーマンの節約例は以下の通り。

・趣味の山登りは交通費のみ

・水泳は区民プールで400円

・デートは公園で手作り弁当ピクニック

・時間があれば電車を使わずにジョギング

・読書は図書館利用で0円

・映画・飲食等は株主優待で0円

・コンビニ支出はクオカード(株主優待)で0円

・散髪は1,000円カット

節約が大事とは言え、生活を必要以上に切り詰めることはありません。

FIREを目指している人は三菱サラリーマンの節約例を見て、自分にできることからはじめてみても良いかもしれませんね。

③副業を行なって収入源を増やす

FIRE達成の条件として重要なのが「収入の最大化」です。三菱サラリーマンはその手段の一つとして「副業」を勧めています。

副業のメリットはFIRE後の収益源にできることです。

三菱サラリーマン自身、FIRE準備期間中の進捗をブログにまとめ、アフィリエイト収入や広告収入につなげていました。三菱サラリーマンのブログは開設して約1年半後には1日1万PVを達成。FIREを果たした現在もブログを起点とした収入があるようです。

大事にしたいのは本業と副業のバランスです。本業に力を入れれば副業が疎かになり、副収入の芽が摘まれかねません。一方で眼前の収入源である本業は投資資金確保のためにも一定程度のコミットが必要でしょう。

本業を大切にしながら副業の将来性を伸ばす、両輪のバランスを取ることが成功の肝になりそうです。

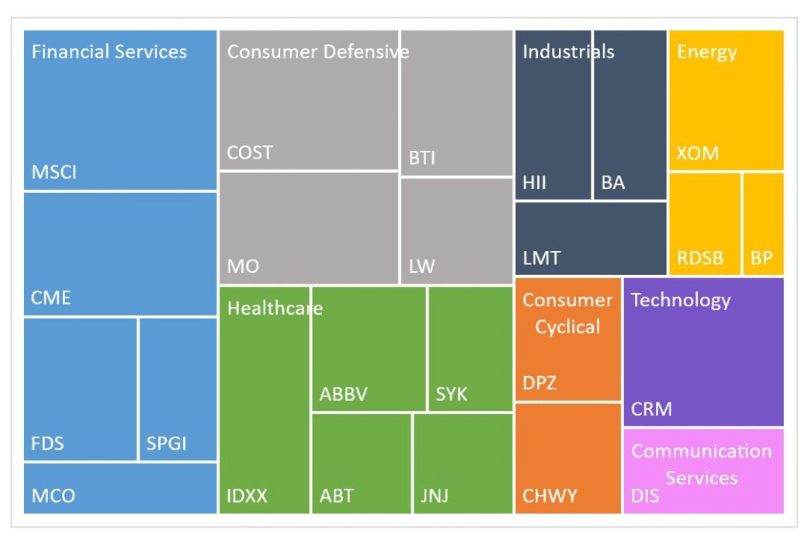

三菱サラリーマンがFIREを達成した時のポートフォリオを見ると、日米株を中心とした高配当・連続増配株、リート、インフラファンドに多く投資していることが分かります。

国別比率では米国株がほぼ半分、次に日本株、英国株、オーストラリア、ベトナム、香港、カナダと続きます。

引用元:三菱サラリーマンのポートフォリオ

三菱サラリーマンは日本株と米国株それぞれでどのような銘柄に投資しているのか見てみましょう。

■三菱サラリーマンの米国株ポートフォリオ

| ティッカー | 銘柄名 | 配当利回り | 配当額 | 配当傾向 |

|---|---|---|---|---|

| PFF | iシェアーズ米国優先株式ETF※ | 4.68% | 0.136291ドル | 減配傾向 |

| VZ | ベライゾン・コミュニケーションズ | 4.81% | 0.64ドル | 増配傾向 |

| MO | アルトリア・グループ | 6.76% | 0.9ドル | 増配傾向 |

| IBM | インターナショナル・ビジネスマシーンズ | 4.76% | 1.64ドル | 増配傾向 |

| JNJ | ジョンソン・エンド・ジョンソン | 2.55% | 1.06ドル | 増配傾向 |

| XOM | エクソン・モービル | 4.39% | 0.88ドル | 増配傾向 |

| DUK | デューク・エナジー | 3.96% | 0.985ドル | 増配傾向 |

| SO | サザン | 4.07% | 0.66ドル | 増配傾向 |

| ABBV | アッヴィ | 3.37% | 1.41ドル | 増配傾向 |

| T | AT&T | 5.67% | 0.2775ドル | 減配傾向 |

| HII | ハンティントン・インガルス・インダストリーズ2.52% 1.18USD | 2.52% | 1.18ドル | 増配傾向 |

(配当利回り率及び配当額は直近四半期実績値(2022年4月15日時点)

(※PFFは年12回配当)

三菱サラリーマンのポートフォリオには「高配当・連続増配」の優良株と知られる銘柄が多数含まれています。配当収入を目的としたポートフォリオであることは明らかです。

PFFを除くすべての銘柄に増配傾向が見受けられることから、組み入れ銘柄の底堅さが伺えます。

上記11銘柄のうち5銘柄が4%台、2銘柄が5%以上、直近四半期の平均利回り率は4%超。

PFFは議決権がない代わりに普通株より配当が良いのが特徴です。平時は値動きが小さく金融危機に弱い傾向があることから、減配傾向はウクライナ侵攻や今般のインフレの影響を反映したものと考えられます。

■三菱サラリーマンの日本株ポートフォリオ

| 種別 | 銘柄名 | 配当利回り | 配当額 | 配当傾向 |

|---|---|---|---|---|

| 個別株 | ヒノキヤグループ | 4.29% | 50円 | 増配傾向 |

| 個別株 | オリックス | 3.09% | 39円 | 減配傾向 |

| 個別株 | ビックカメラ | 1.35% | 10円 | 増配傾向 |

| 個別株 | ディア・ライフ | 5.96% | 28円 | 増配傾向 |

| 個別株 | はせがわ | 1.89% | 3円 | 増配傾向 |

| 個別株 | 日本たばこ産業(JT) | 5.89% | 75円 | 増配傾向 |

| 個別株 | JAL | 2020年度以降無配傾向 | – | – |

| 個別株 | CDG | 1.86% | 24円 | 減配傾向 |

| 個別株 | アサンテ | 4.13% | 31円 | 増配傾向 |

| 個別株 | 近鉄エクスプレス | 3.64% | 80円 | 増配傾向 |

| 個別株 | 日本コンセプト | 1.72% | 30円 | 増配傾向 |

| 個別株 | BS11 | 1.98% | 20円 | 増配傾向 |

| 個別株 | ヤマダ電機 | 4.44% | 18円 | 増配傾向 |

| 個別株 | 三菱商事 | 3.01% | 71円 | 増配傾向 |

| 個別株 | 三菱UFJ銀行 | 3.52% | 14.5円 | 増配傾向 |

| 個別株 | スノーピーク | 0.31% | 10円 | 減配傾向 |

| REIT | カナディアン・ソーラー・インフラ投資法人 | 5.97% | 3,750円 | 増配傾向 |

| REIT | スターツプロシード投資法人 | 3.86% | 4,520円 | 増配傾向 |

| REIT | Oneリート投資法人 | 5.11% | 7,190円 | 増配傾向 |

| REIT | 投資法人みらい | 4.87% | 1,260円 | 減配傾向 |

| REIT | スターアジア不動産投資法人 | 4.81% | 1,476円 | 減配傾向 |

| REIT | タカラレーベン不動産投資法人 | 5.53% | 3,123円 | 増配傾向 |

| REIT | インヴィンシブル投資法人 | 0.51% | 166円 | 増配傾向 |

| REIT | 日本再生可能エネルギーインフラ投資法人 | 6.16% | 3,200円 | 増配傾向 |

| REIT | サムティ・レジデンシャル投資法人 | 4.51% | 3,020円 | 増配傾向 |

| REIT | トーセイ・リート投資法人 | 5.31% | 3,550円 | 減配傾向 |

| REIT | タカラレーベン・インフラ投資法人 | 6.29% | 3,549円 | 減配傾向 |

| REIT | エスコンジャパンリート投資法人 | 5.19% | 3,593円 | 増配傾向 |

| ETF | 上場インデックスファンド新興国債券 | 5.06% | 347円※ | 減配傾向 |

| ETF | iシェアーズ米国リートETF(1659) | 2.44% | 44円※ | 増配傾向 |

・年2回配当

・配当利回り率及び配当額は直近半期実績値(2022年4月15日時点)

※一口あたり

個別株と投資法人(REIT)の投資先数はほぼ同じですが、投資成績はREITの方が優れています。

2019年のFIRE当時も「絶好調」だったREITですが、2022年現在も12銘柄の平均利回り率は5%に近く、高い利回り率と高配当を実現しています。

個別株は16銘柄中5銘柄が4%を超えていますが、現在は減配傾向の銘柄も見受けられます。減配傾向の三菱UFJやJAL、スノーピークは自身が三菱系サラリーマンであったことや、過去にJALマイルや山登りを趣味にしていた関係があるのかも知れません。

FIRE当時はオリックスも10期連続増配銘柄だったことを考慮すると、REITと個別株のバランスも含め高配当に重点を置いたポートフォリオと言えるでしょう。

■Pickup!!

⇒「億トレーダーを複数人輩出」と評判の天才投資家を調査!

『三菱サラリーマン』の口コミ

口コミ一覧

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

名無し

匿名

名無し

名無し

匿名

匿名

匿名

匿名

名無し

名無し