仕組債がやばい理由について

仕組債がやばい!高リスクで販売停止…トラブル続出の理由

仕組債への投資で「数千万単位で含み損」が発生していると、やばい評判が相次います。

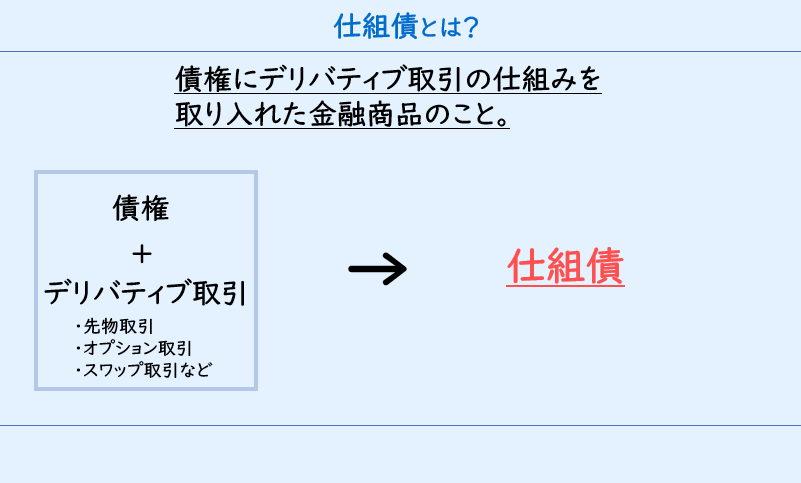

ちなみに仕組債とは、一般的な債券とは異なる『特別な仕組み』を持つことで、より高い利回りを目指す投資商品のこと。

しかし仕組債に限らず、基本的に投資商品は高リターンを求めれば相応にリスクも高くなるのは言うまでもありません。

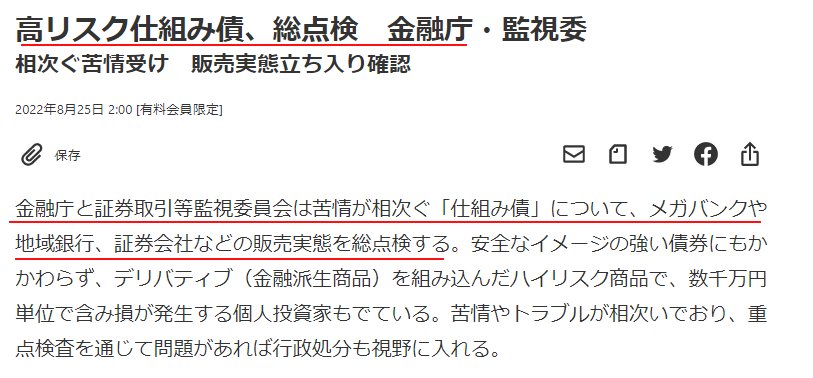

『販売側が、仕組債に対するリスクの説明を怠っている』として金融庁は22年8月に仕組債の総点検を実施しました。

出典:日本経済新聞

仕組債はもともと富裕層から人気を集めていましたが、いまでは「絶対やめとけ」と言われるような投資商品に…。

仕組債に対する規制が強化される中、大手・中堅問わず各証券会社で仕組債の販売停止が拡大していきました。

本記事では仕組債の『からくり』を解説すると共に、「やばい」と言われる理由を深掘りしていきます。

仕組債が「やばい」と言われる理由

仕組債が「やばい」と言われる理由は主に6つ挙げられます。

■仕組債が「やばい」理由

①リスク・リターンが正しく判断しづらい

②リスク説明が十分になされていない

③損失額が数百万円~数億円に上る

④リスクとリターンが釣り合っていない

⑤原則、途中で解約できない

⑥手数料が高く、銀行は利益を獲得しやすい

①リスク・リターンが正しく判断しづらい

まず大前提として知っておいて欲しいのが、「とにかく仕組債は難しい投資商品である」ということ。

つまり仕組債は「どれくらいのリスクがあるのか」が、説明を聞いても判断しづらい投資商品になっているのです。

仕組債は、一般的な債券とは異なる『特別な仕組み』を持つことで、より高い利回りを目指す投資商品。

この特別な仕組みというのは、スワップやオプションといったデリバティブ取引を指します。

仕組債は初心者だけではなく、投資経験がある人でさえも、仕組債の全貌を理解するのは困難だと言われています。

債券とデリバティブ取引を掛け合わせることで、複雑な金融工学を駆使した商品構造を持っているためです。

以上のことから、説明を受ける側(投資家)は勿論、説明する側(販売側)も、仕組債のリスクを十分に理解していない可能性があったのではないでしょうか。

そのため「仕組債に対するリスク説明が十分になされていない」といった状況に陥ったのではないかと推察されます。

②リスク説明が十分になされていない

仕組債は難しい投資商品であるため、投資家に対しては十分な説明が行なわれるべきです。

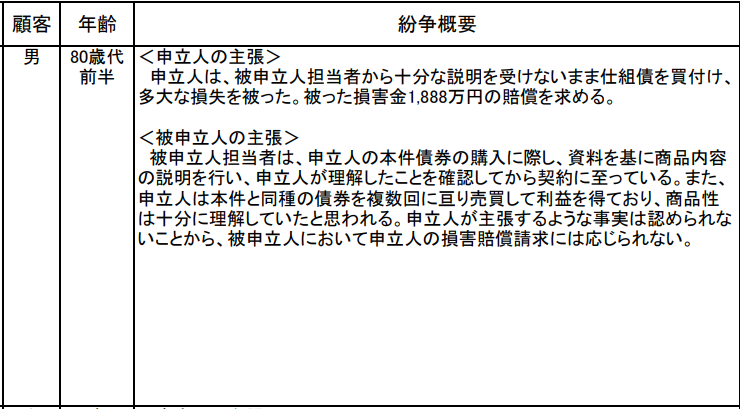

しかし仕組債のトラブル事例を見ると、「詳しい説明を受けずに仕組債を買った」人たちの姿を確認できます。

80代の方の購入事例もありました。

もちろん金融機関からリスクの説明はあったでしょう。

投資は自己責任である以上、リスクを理解しないまま投資をした人にも落ち度はあります。

とはいえ、金融機関が十分なリスク説明を行なっているかは疑問に残るところです。

金融庁は仕組債に対して、顧客のニーズに沿った販売が行なわれていない可能性を指摘しています。

出典:金融庁

「高齢の父親が仕組債で大損をした後に、息子が実態を知った」という事例も報告されており、リスク説明が十分にされていない実情があるのかもしれません。

③損失額が数百万円~数億円に上る

仕組債での損失額は甚大です。

トラブル事例の中には、1億9543万円、1億6518万円など億越えの損害賠償要求もあります。

仕組債で大きな損失額が出るのは、仕組債の購入単価がそもそも高いからです。

仕組債の最低購入金額は100万円以上。

金融機関に仕組み債をオーダーメイドしてもらう場合、数千万円~億単位での販売となっています。

仕組債は投資額が必然的に高くなるため、その分生じる損失も大きくなります。

④リスクとリターンが釣り合っていない

仕組債は元本割れを引き起こす可能性が高い割に、見込める利益は少ないです。

一般的な仕組債の仕組みを見てみましょう。

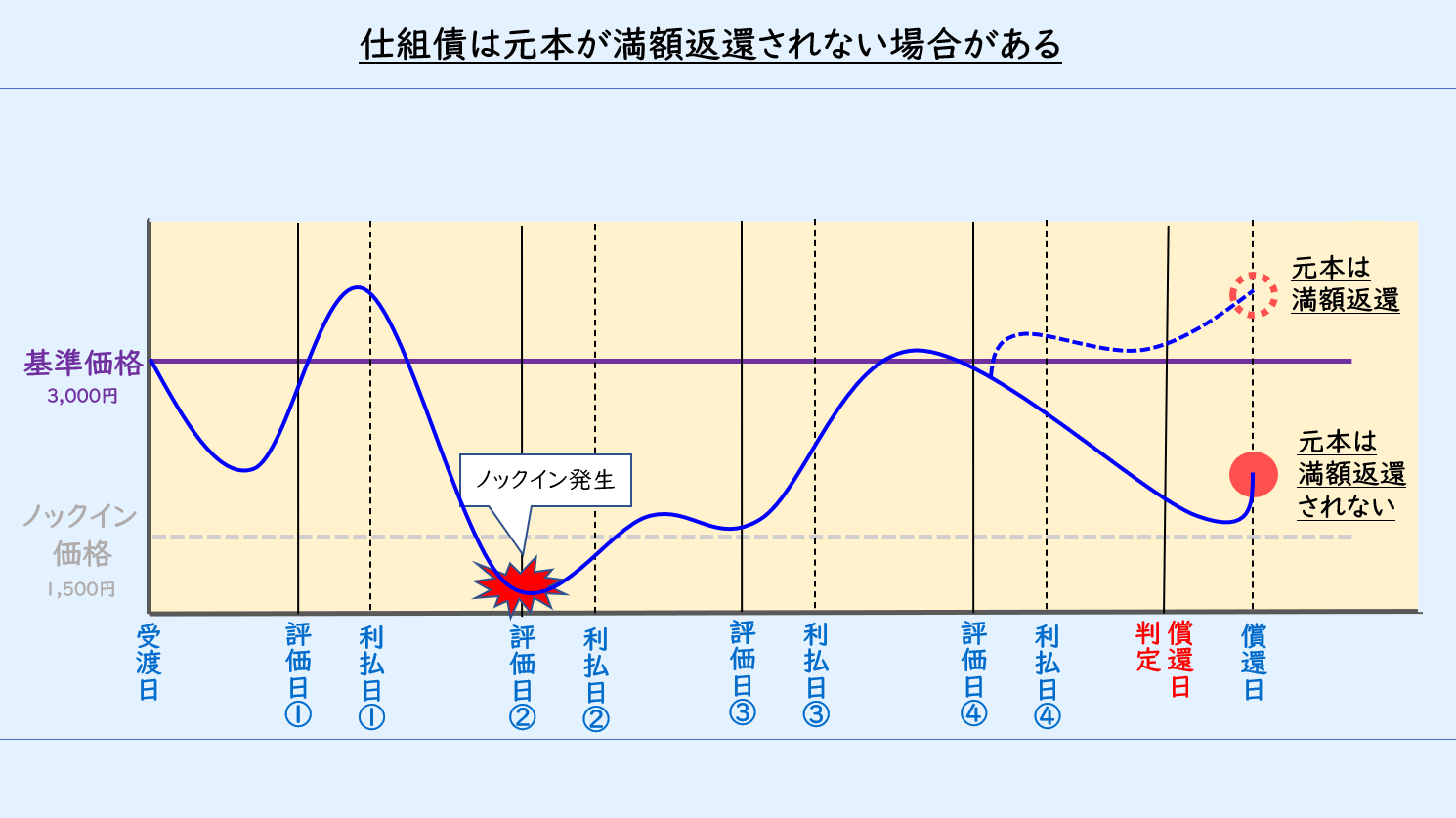

仕組債は、株価が一度でも大きく下落すると「ノックイン」という事象が発生します。

ノックインに1度でもなると、償還時に当初の株価を上回らない限り元本は満額返ってきません。

次に、仕組債で得られるリターンが少ないという話をします。

仕組債は投資期間中に金利を受け取ることで利益を得ますが、早期償還されると高い金利を受け取れなくなります。

元本は100%返ってくるものの、高い金利を受け取れる回数は少ない。

通常の株式投資であれば受け取れる「値上がり益」も、仕組債では得られません。

さらに悪質なのが、早期償還される上限の判定価格は決められているのに、下限の判定価額は設定されていない点です。

要するに、利益は限定的ですが損失は無限に膨らむ可能性があります。

⑤原則、途中で解約できない

仕組債はどの証券会社の説明をみても、「原則、途中解約できない」という記述を確認できます。

もし解約できたとしても「購入時の株価を大きく下回る価格での売却になる可能性がある」と。

そのため仕組債は、満期まで保有することを前提に投資する必要があります。

ただ先述したように、早期償還される可能性が高い一方で、損失が膨らんでも解約できないのは投資家にとってリスキーであると言えるでしょう。

⑥手数料が高く、銀行は利益を獲得しやすい

こんなにも仕組債はやばいのに、なぜ金融機関はしきりに仕組債への投資を勧めていたのか。

その理由は単純で、金融機関が儲かるから。

仕組債は書面上では手数料はかからないとされています。

しかし実質、販売価格の中に手数料が組み込まれているようです。

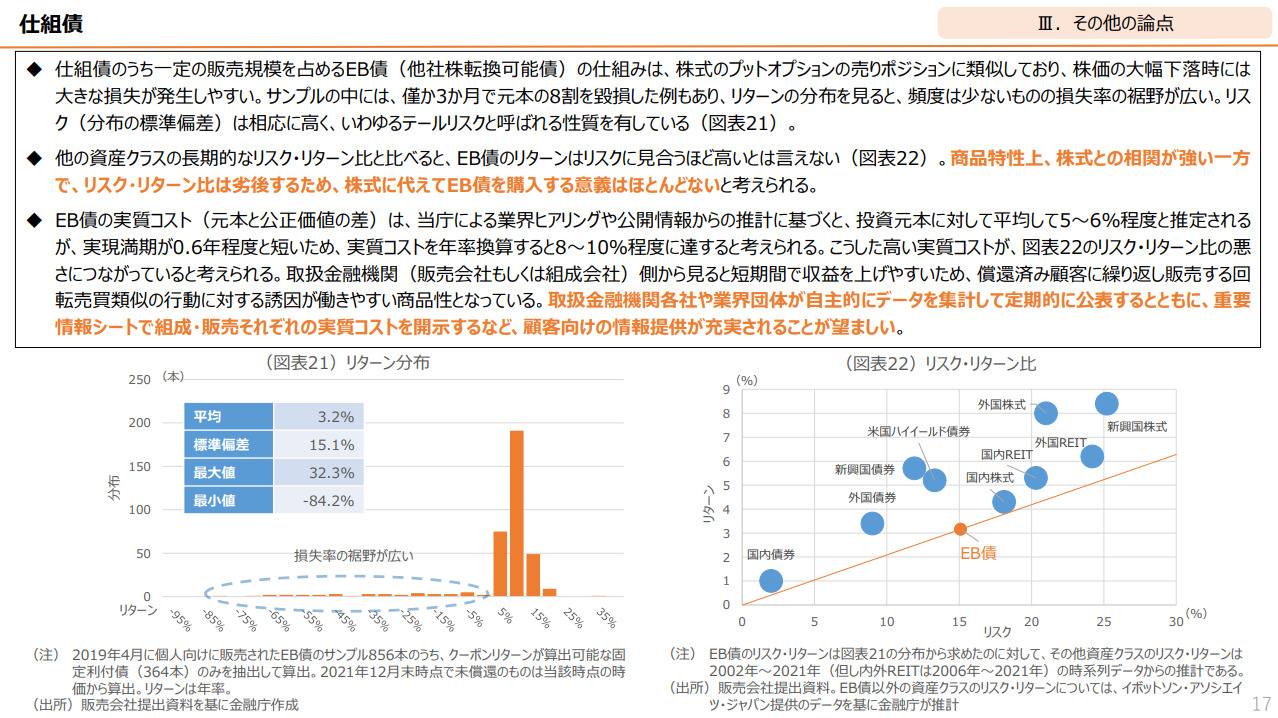

金融庁が発表した「資産運用業高度化プログレスレポート2022」では、仕組債は金融機関が短期的に利益を上げやすい商品性であるという指摘があります。

同レポート内では、「株式に変えてEB債(仕組み債)を購入する意義はほとんどないと考えられる」という記述も見られます。

それにも関わらず金融機関がしきりに仕組み株を勧めてくる理由。

自社の売上を伸ばすために仕組債を勧めていると言われても仕方がないように思います。

以上、6つの理由から仕組債は「やばい」と言われています。

金融庁が是正に動き出すのも自然な流れでしょう。

仕組み債のメリット

ここまで仕組債の不安な点を述べて来ましたが、それでも仕組債に投資をする人がいるのは事実です。

実際、仕組債には以下のようなメリットがあります。

・債権に比べて利率が高い

・商品を自由に組み合わせて、自分好みの金融商品を作れる

債権に比べて利率が高い

仕組債は年利3~7%を見込めます。

通常の債権投資で見込める年利は0.05%程度。仕組債は債券投資に比べてハイリターンです。

商品を自由に組み合わせて、自分好みの金融商品を作れる

仕組債は証券会社や銀行が作って販売している商品もありますが、自分でオーダーメイドの仕組み債を作れます。

数千万円の資産を投資できる人限定となりますが、自分オリジナルの金融商品が作れるのはひとつの魅力です。

▼仕組債でオーダーメイドできる箇所

・ノックイン価格

・クーポン(利率)

・連動銘柄、指数

・償還条件

投資知識がある方であれば、今後の株価推移を予測して自分にメリットが大きい金融商品を作り出せるでしょう。

仕組み債のデメリット

仕組債は使いどころによっては利益を得られますが、やはりデメリットの方が大きいです。

改めて整理しておきましょう。

▼仕組債のデメリット

・元本割れ(損する)を起こす可能性がある

・手数料が高い

・途中解約できない

・値上がり益を受け取れない

元本割れ(損する)を起こす可能性がある

仕組債は元本割れのリスクがあります。

どんな投資商品にも損する可能性があるものの、仕組債は「得られるリターンに対してリスクが大きい」と言われています。

仕組債で得られる高めの金利ですが、基準価格を割ると年利1%以下になるのが殆どです。

年利1%以下だと、銀行に預金しているのとそれほど変わりません。投資信託に投資していた方が、まだマシな運用成果を得られる可能性があります。

株価や指数は1年の間で20~30%変動することは珍しくなく、仕組債で安定したリターンを得られるとは言い切れないのが現状です。

隠れコスト(手数料)が高い

仕組債は書面上は手数料がかかりません。

しかし実際は、仕組債の売買金額の中に手数料が組み込まれているとされています。

仕組債の手数料は表立って手数料として明記されていないため、“隠れコスト”と呼ばれています。

朝日新聞デジタルの調べによると、「仕組債の隠れコストは年率10%にも上り、その大半が金融機関のもうけに繋がっている」と言います。

ネット証券の株取引にかかる手数料には1%以下もある中、年率10%は高額です。

仕組債は最低購入代金も高く、100万円投資すると10万円分は手数料にかかっている計算になります。

2022年9月現在、金融庁は仕組債の手数料ブラックボックス化を問題視しており、是正を求めています。

途中解約できない

仕組債は途中解約できないとされています。

仕組債は流通市場が確立されておらず、いつでも売買できるようなものではないからです。

もし解約を受理されたとしても、購入価格を大幅に下回る価格で返ってくる可能性が高い。

証券会社や銀行は、「仕組債は満期償還日まで保有するのを前提に検討してください」としています。

値上がり益を受け取れない

仕組債の中には株価や指標に連動する商品もあります(EB債、リンク債)。

それらの価格が購入時より上がっていたとしても、値上がり益は受け取れません。

仕組債で受け取れるのは金利のみです。

仕組み債を使った資産運用に向いている人

仕組債に投資するのに向いているのは、仕組債のリスクを認識したうえで、自分に合った仕組債を選び取れる人です。

投資家にメリットが少なめの仕組債ですが、自分で商品をオーダーメイドできるほど投資の知識がある方であれば上手く活用できる可能性があります。

仕組み債のリスクをきちんと認識できる

まずは仕組債の作りとリスクを認識する必要があります。

「証券会社の人が勧めてくれたから」といって、特に情報収集せずに投資を始めるのはおすすめできません。

投資金額は高額になりがちですし、近年の相場変動は激しいため大きな損失を被る可能性があります。

金融機関から説明を受けるだけではなく、自分なりに仕組債のメリットやデメリットを検討しておくと良いでしょう。

株式投資に精通している

仕組債は株価や株式指数に連動するものが多いため、それらの動向を予測できる人であれば恩恵を得られます。

今後の数年間は大きく上昇せず、かといって大きな下落もしない。

そんな株式や指数を自分で見つけられる方は、仕組債で金利を上手く得られるでしょう。

仕組み債を使った資産運用に向いていない人

安定したリターンを望んでいる

仕組債はハイリスクな投資商品です。

元本を割る、年利が下がる、年利を受け取れないなどの懸念点が存在します。

なるべく安全に投資を行ないたい人は、債券投資や投資信託などの方が向いているでしょう。

ハイリターンを狙っている

仕組債は「ハイリターンな投資」と言われるものの、実際は年利10%いかない商品がほとんどです。

ハイリターンを狙う場合は、通常の株式投資やETFなどのキャピタルゲイン(値上がり益)を狙える投資の方がよいでしょう。

個別株投資の中には、数週間~数か月で株価が2倍、3倍になるような銘柄も出ています。

短期的な利益を狙っている

仕組債は、年間を通じて金利を複数回受け取る投資です。

資産形成には年間単位の時間が必要となり、短期的な資産形成には向きません。

仕組債で損益が決まる条件

ここでは仕組債について、もう少し詳しい説明を加えます。

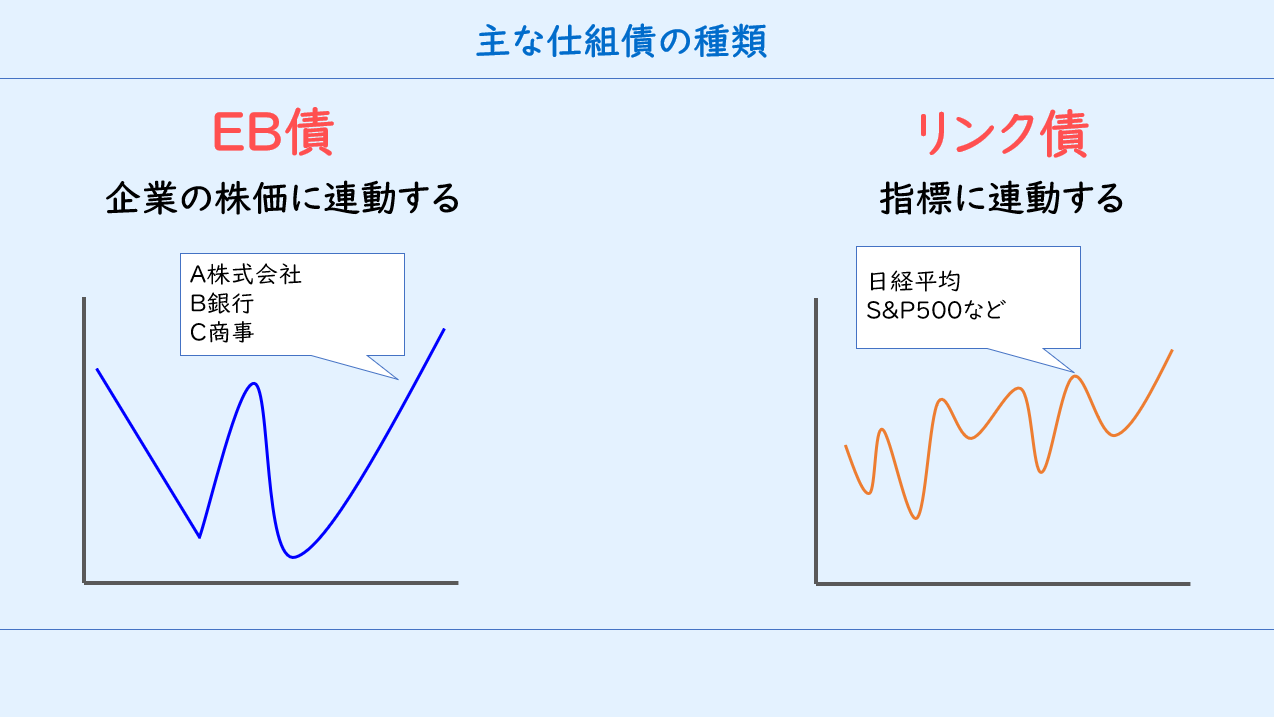

まず仕組債には主に「EB債」と「リンク債」の2種類があります。

●EB債(他社株転換条項社債)

EB債は他社の株価に連動する仕組債です。他社の株価推移を基準にして、金利の付与が行なわれます。

●リンク債(株価指数連動債)

リンク債は主要な株価指数(日経平均やS&P500など)に連動する仕組債です。EB債と同様に、指数の推移を基準にして、金利の付与が行なわれます。

仕組債は株価・指数を基準にして、「購入価格より上昇している、下落している」で金利の支払い判定が行われます。

支払い判定は5パターン。

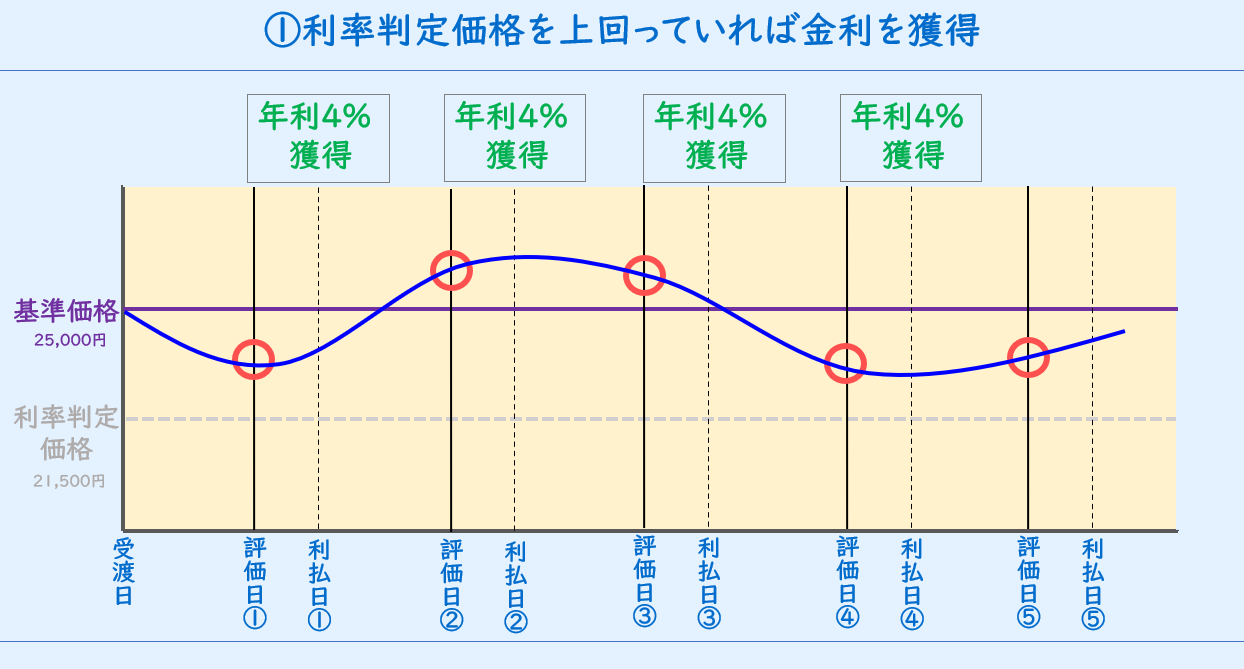

①利率判定価格を上回っていれば金利を獲得

②利率判定価格を下回ると金利が減る

③元本がすべて返還

④元本割れして返還

⑤期限前判定価格を上回ると早期償還

①利率判定価格を上回っていれば金利を獲得

仕組債には、金利を支払う期日が年に数回あります。

基準価格を元に利率の判定価格が設定されており、利率判定価格を上回ると金利を受け取れます。

【例】リンク債(日経平均に連動パターン)

基準価格:25,000円

利率判定価格:21,250円(基準価格の85%)

金利①(デジタルクーポン):年利4%

金利②(デジタルクーポン):年利0.5%

受け取る金利は、年利で計算されています。

例えば年利3.5%の設定であれば、1回で受け取れる利息は大体0.6%程度です(※)。

※利息支払い日が年に6回ある仕組み債の場合

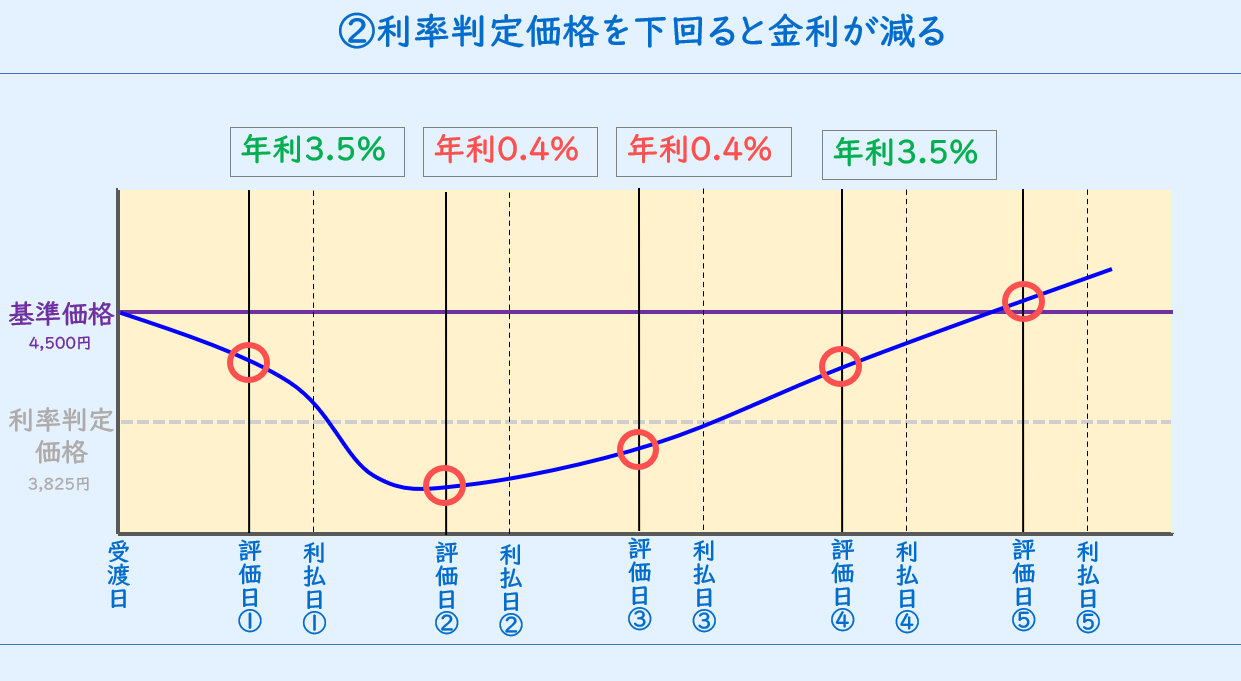

②利率判定価格を下回ると金利が減る

仕組債に設定されている利率判定価格を下回ると、金利が減ります。

【例】EB債(A社株に連動パターン)

基準価格:4,500円

利率判定価格:3,825円(基準価格の85%)

金利①(デジタルクーポン):年利3.5%

金利②(デジタルクーポン):年利0.4%

金利は、当初設定された割合の20%程度まで落ちる仕組債が多いです。

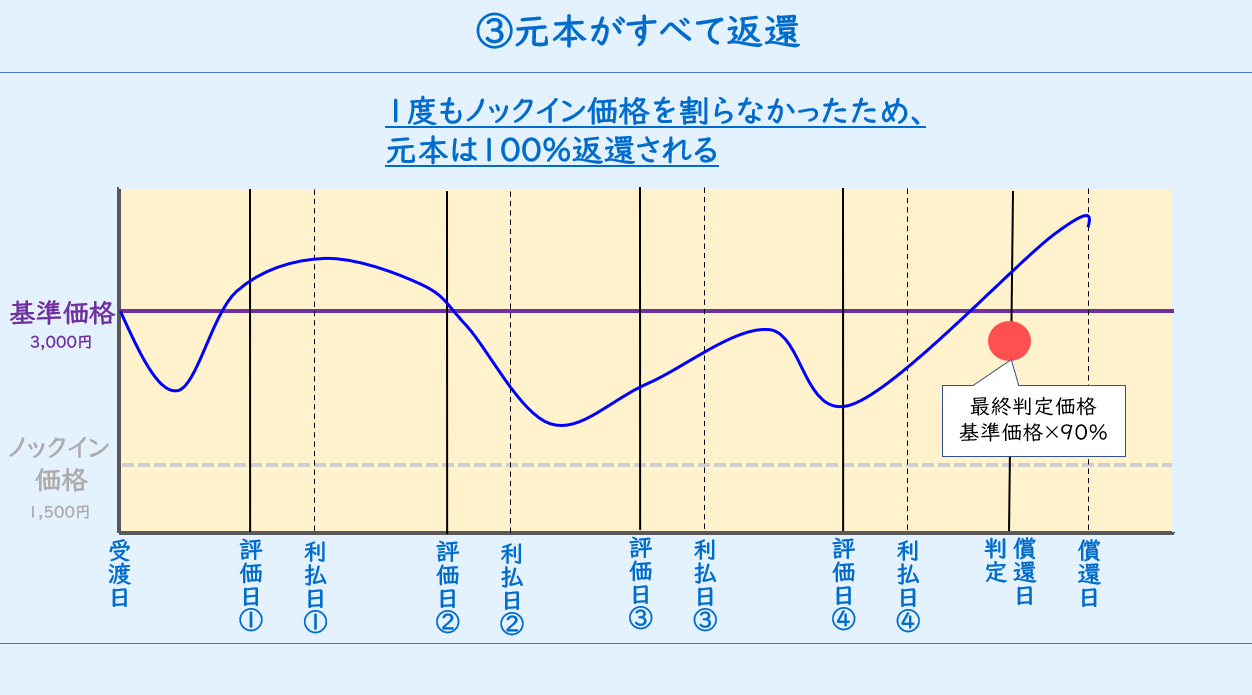

③元本がすべて返還

仕組債は運用が終わった後に、元本が返却されます。

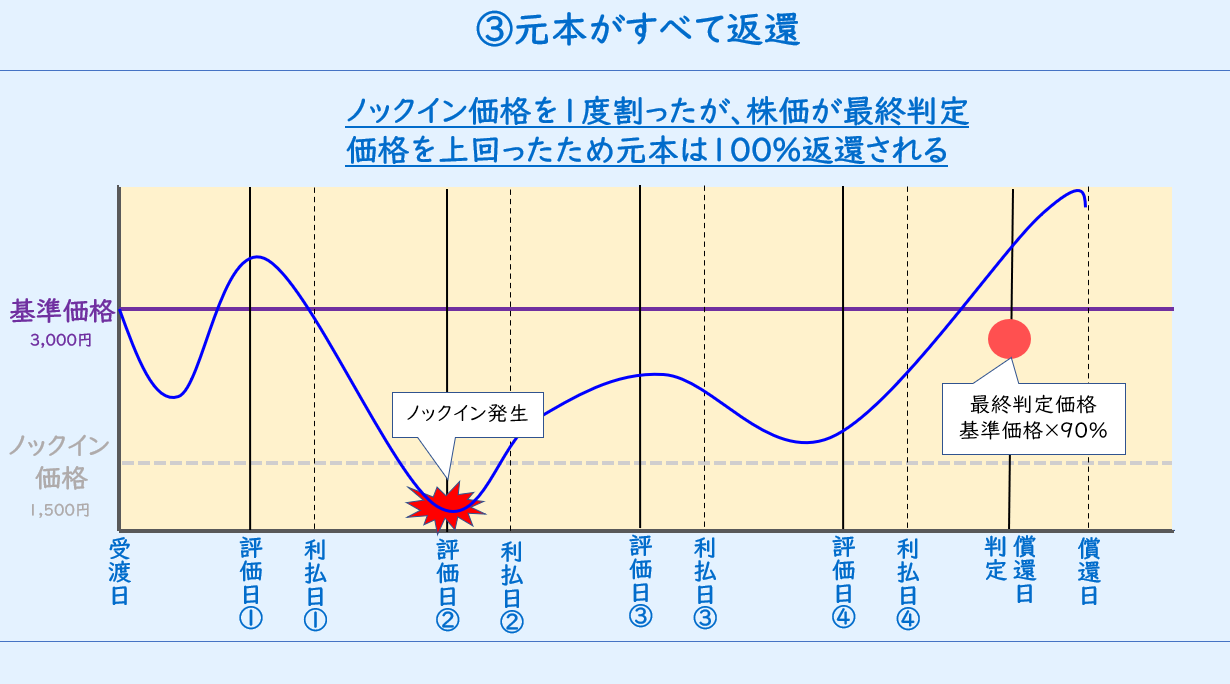

すべての元本が返還されるパターンは2つ。

・1度もノックイン価格を割らない

・ノックイン価格を1度でも割るが、株価が最終判定価格を上回っている

ノックインとは、あらかじめ決められた判定価格のことです。基準価格の50%前後で設定されることが多いです。

ノックイン価格を割り込むか割り込まないかかで、最終的に受け取れる元本の額が変動します。

【例】EB債

・基準価格:3,000円(A社の株価)

・ノックイン価格:1,500円

・最終判定価格:2,700円(基準価格の90%)

ノックイン価格を一度も割らなかったため、元本は全額返ってきます。

【例】EB債

・基準価格:3,000円(A社の株価)

・ノックイン価格:1,500円

・最終判定価格:2,700円(基準価格の90%)

ノックインが発生したものの、株価が最終判定価格を上回ったため元本は全額返ってきます。

元本が全額返ってくるかは、ノックイン価格の設定と最終判定時の株価によります。

ノックイン価格を下回らないかつ、最終的な株価が基準価格を上回ることを祈るほかありません。

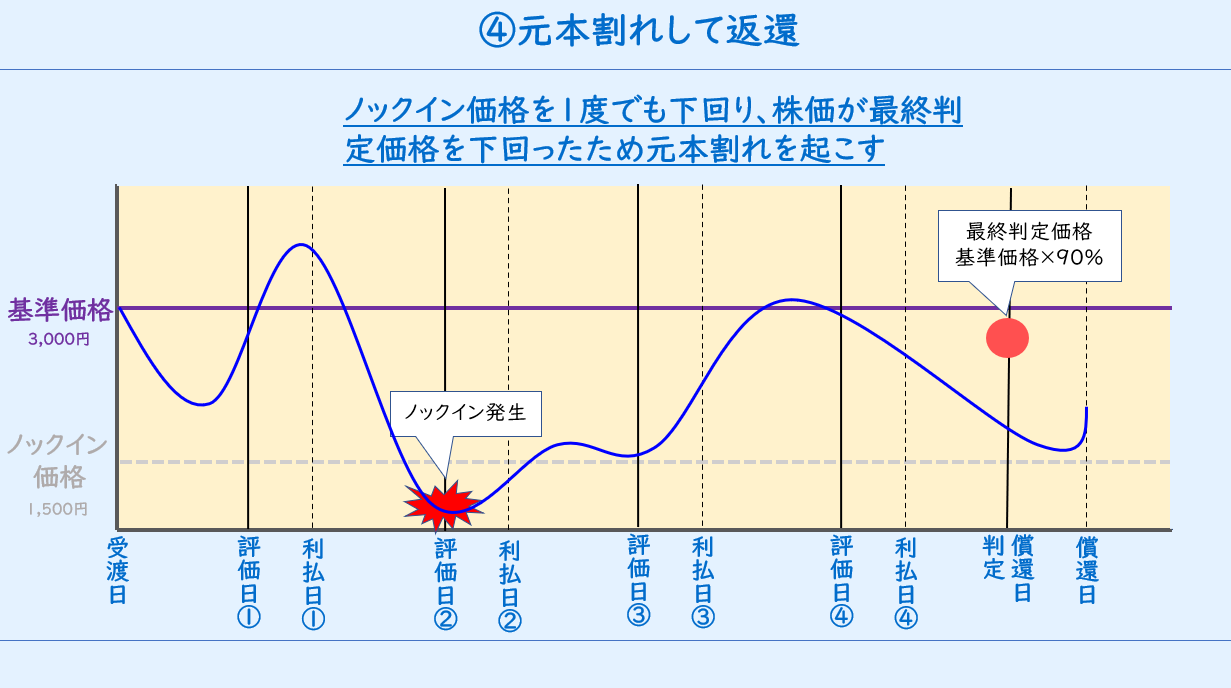

④元本割れして返還

仕組債で元本割れが起きるのは、「ノックイン価格を1度でも下回ったことがあり、最終判定価格が基準価格を下回っている」場合です。

【例】リンク債(S&P500に連動パターン)

基準価格:4,000pt

・ノックイン価格:2,000pt

・最終判定価格:3,600pt(基準価格の90%)

ノックイン価格を下回ったことがある。さらに最終判定価格が基準価格を下回っているため、元本割れが発生します。

もし価格が3,000ptだった場合、基準価格に対して25%の下落です。100万円を投資していた場合、75万円が返ってきます(25%減)。

最終的に受け取れる元本は、基準価格をどれだけ下回ったかによって決まります。

たいていの仕組債は「基準価格を下回った割合×10%」の元本が返却されます。

▼仕組債の元本回収率(例)

| 元本 | 最終株価 変動率 | 償還率 | 返却される元本 |

|---|---|---|---|

| 100万円 | -100% | 0% | 0円 |

| 100万円 | -80% | 20% | 20万円 |

| 100万円 | -60% | 40% | 40万円 |

| 100万円 | -40% | 60% | 60万円 |

| 100万円 | -20% | 80% | 80万円 |

| 100万円 | 0% | 100% | 0円 |

| 100万円 | +10% | 100% | 100万円 |

| 100万円 | +20% | 100% | 100万円 |

| 100万円 | +30% | 100% | 100万円 |

| 100万円 | +40% | 100% | 100万円 |

仕組債でトラブルに発展しているのは、大体この条件に該当して大きな損失を被ったパターンです。

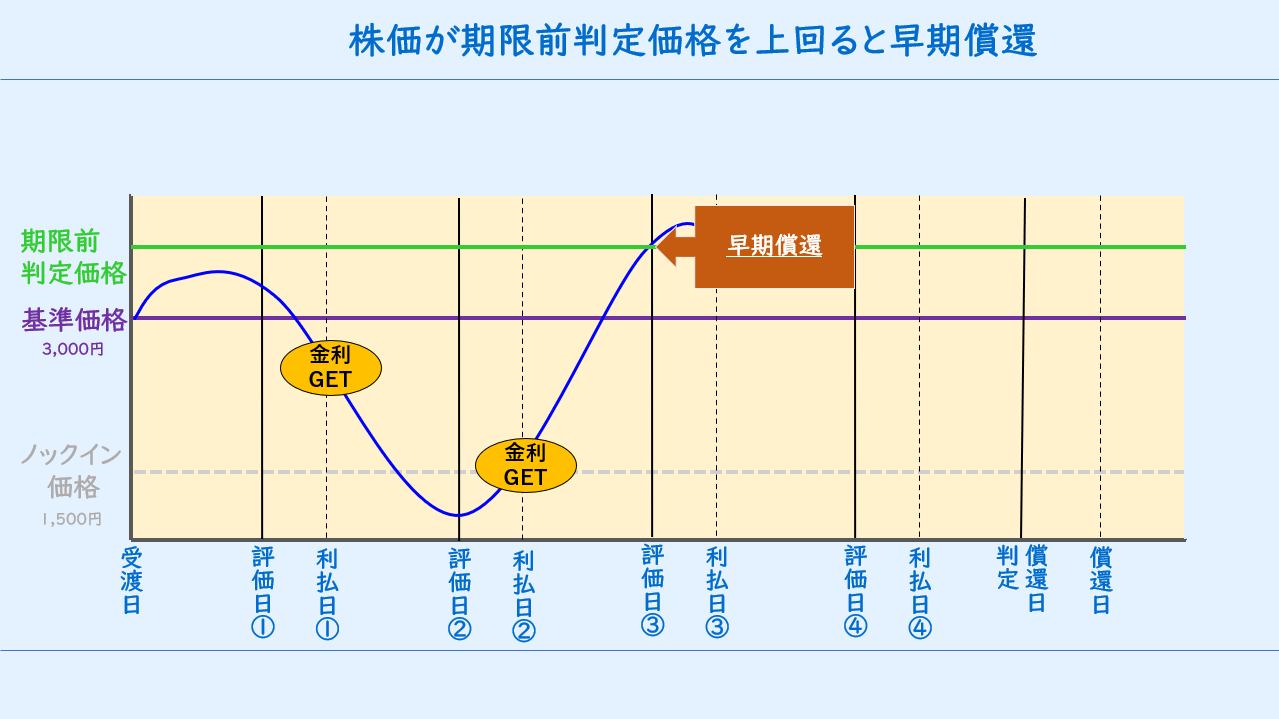

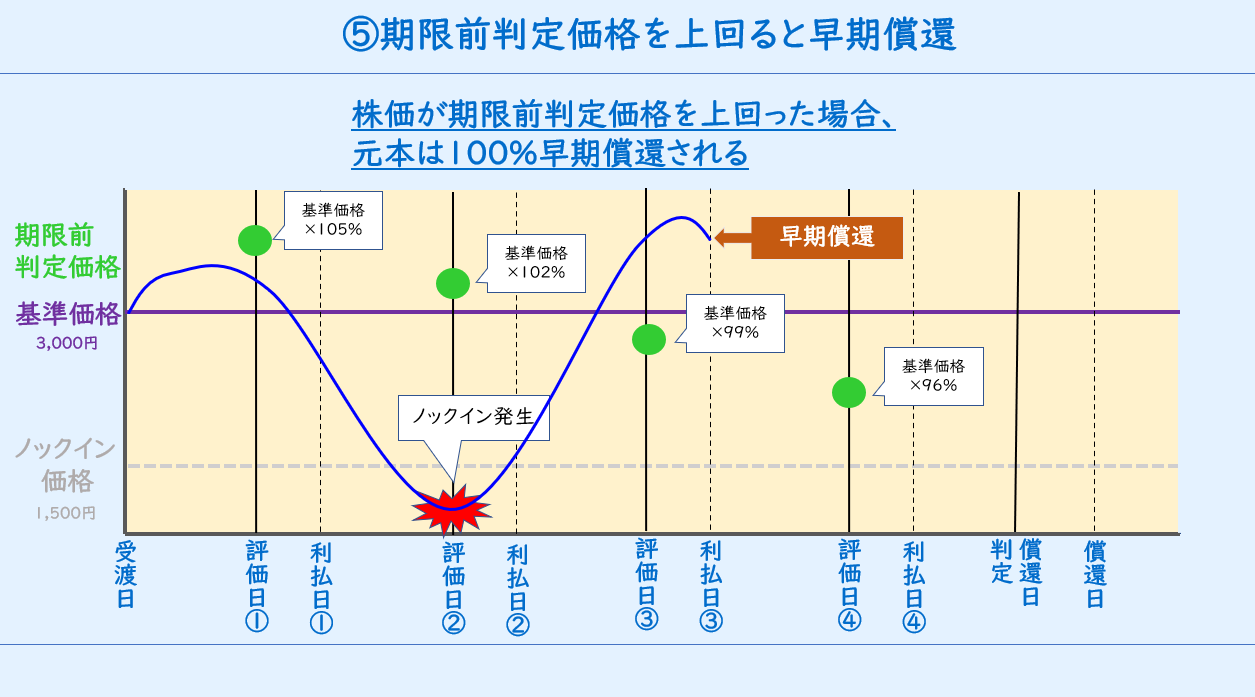

⑤期限前判定価格を上回ると早期償還

仕組債は早期償還される場合があります。

期限前判定価格という数値が設定されており、株価がそれを上回ると元本が全て返還されます。

【例】EB債

・基準価格:3,000円(A社の株価)

・期限前償還の判定価格:基準価格の105%から始まり、判定ごとに3%下がる

・ノックイン価格:1,500円

投資家の立場に立ってみると、早期償還は決して良い制度ではありません。

年利を受け取れる回数が減るからです。

できることならば、年利を全て受け取りつつ、満期日に元本すべて返ってくるのがベスト。

ただ仕組債は償還前の判定価格が徐々に下がっていくので、期日前の償還に当てはまる可能性は高いです。

株価上昇に伴って早期償還された場合、すぐに再投資をするのは考えものです。

仕組債の基準価額が高値圏で設定されるかもしれません。

以上、仕組債には5パターンの損益の条件があります。

…非常に複雑ですよね汗。

仕組債は金利を得るための条件は厳しい割に、損失は多大になることが許容されて作られています。

「やばい」といわれるのも、仕方ないのかもしれません。

『仕組債がやばい理由』の口コミ

口コミ一覧

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名