※本ページはプロモーションが含まれています

初めての投資だと何かとわからないことも多くて緊張するもの。できるだけ安心して投資を始めたいところですよね。

「積立投資」は初心者でも比較的始めやすい投資方法とされています。

まずは積立投資からスタートして、中長期の視点で堅実な資産形成を実践してみてはいかがでしょうか?

積立投資が多くの人に選ばれている理由を解説

まずは、

・積立投資とは何なのか?

・なぜ積立投資が多くの人に選ばれているのか?

についてわかりやすく解説します。

積立投資とは:一定期間ごとに一定額をコツコツ積み立てる投資方法

積立投資の特徴を箇条書きでまとめると下記のとおりです。

・毎月など一定期間ごとに決まった金額を継続的に投資する

・少額から始められる

・証券口座から自動引き落としで投資する(手間がかからない)

・投資するタイミングを分散できる(価格変動リスクを軽減できる)

・中長期的な視点で資産形成を進められる

「長期・積立・分散」投資ができるから多くの人に選ばれている!

例えば近年、公的年金だけでの老後の生活に不安を感じる人は少なくありません。

老後の生活だけに限らず、住宅購入や子どもの入学・進学などさまざまなライフステージにおいて将来必要となる資金を、自身で備える必要性が高まっています。

そうした中で、着実に資産形成を目指せる「長期・積立・分散」投資が、投資初心者だけでなく、投資経験者も含めた多くの人に選ばれているのです。

NISAの「つみたて投資枠」やiDeCo(イデコ/個人型確定拠出年金)など、積立投資ができる非課税優遇制度が整備されていることも、積立投資を始めやすい理由の1つといえます。

積立投資4つのメリット&魅力

積立投資にはどのようなメリット・魅力があるのでしょうか?

ポイントを4つに絞って紹介します。

1.時間分散によるドルコスト平均法の効果が得られる

ドルコスト平均法とは、価格が変動する金融商品に対して、一定の期間で一定の金額を定期的に購入していく投資方法です。

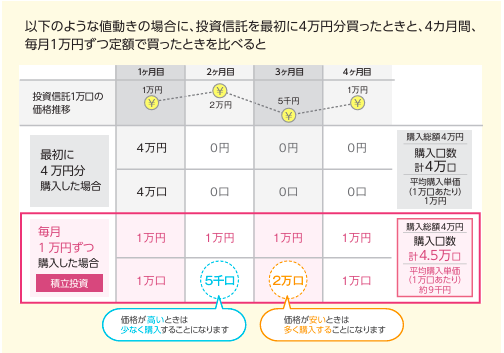

出典:金融庁「基礎から学べる金融ガイド」

上の図を例に解説すると、投資信託を最初に4万円買ったときの平均購入単価は1万口あたり1万円です。

一方、4ヵ月間で毎月1万円ずつ買ったときの平均購入単価は1万口あたり約9,000円となり、4万円で4.5万口を購入できました。

このように、あらかじめ決まった金額を定期的に投資し続けることで、価格が高いときは購入量が少なく、価格が低いときは購入量が多くなるため、平均購入単価を平準化できる利点を得られます(この投資法を「ドルコスト平均法」といいます)。

2.少額から無理なく資産形成・運用が始められる

投資信託の積立投資は、ネット証券の場合だと毎月100円から始められます。

一度にまとまった資金がなくても少額でコツコツ続けられるのが積立投資の魅力です。

では実際のところ、積立投資を続けるとどれくらい運用益が出るのでしょうか?

毎月1万円または3万円を20年または30年で積立投資をして、年利5%で複利運用した場合をシミュレーションした結果を下の表にまとめてみました。

■積立投資シミュレーション例(年利5%で複利運用)

| 毎月の積立額 | 積立期間 | 投資元本総額 | 資産残高 | 運用益 |

| 1万円 | 20年 | 240万円 | 約411万円 | 約171万円 |

| 1万円 | 30年 | 360万円 | 約832万円 | 約472万円 |

| 3万円 | 20年 | 720万円 | 約1,233万円 | 約513万円 |

| 3万円 | 30年 | 1,080万円 | 約2,496万円 | 約1,416万円 |

出典:楽天証券「積立かんたんシミュレーション」

月々1万円を20年間積立投資をした場合、元本240万円に対して約171万円の運用益を得ることができ、資産残高は約411万円となっています。

月々3万円を30年間積立投資をした場合、元本1,080万円に対して約1,416万円もの運用益を得ることができ、資産残高は約2,496万円にもなっています。

積立投資の金額が多くてその期間が長いほど、運用益が増える期待は高まります。

3.投資のタイミングを気にする必要がない

例えば「毎月25日に一定額を買う」と決めて購入できるので、投資するタイミングや相場の動向などを気にする必要がありません。

自分の感情や周りの動向に左右されず計画的に淡々と進められるのが積立投資の良さでもあります。

4.自動的に積立できるので手間がかからない

口座引き落としやクレジットカードなどで自動的に積立投資ができるので、手間がかからず便利です。

一度設定しておけば、忙しい日常の中でも無理なく投資を続けられます。

積立投資3つのデメリット&リスク

このようにメリットや魅力の多い積立投資ですが、一方でデメリットやリスクもあるので注意しておく必要があります。

1.元本割れのリスクがある

積立投資は、長期で続けることで投資成果が比較的安定するとはいえ、あくまで「投資」であることには変わりません。

市場環境の動向次第では積立投資をした資産残高が投資金額を下回り、元本割れするリスクがあります。

2.短期では利益を狙いにくい

積立投資は、少しずつ資産残高を増やしていく投資方法です。

「短期間で大きなリターンを獲得したい」という人には、積立投資は向いていないといえます。

3.銘柄によっては運用成績が伸びない可能性もある

積立投資であっても、銘柄次第でリターンは大きく異なります。

銘柄によっては積立投資を行っても運用成績が伸びない可能性もあります。

銘柄の運用実績やコストなどを慎重に比較検討して、自分自身が納得できる銘柄を選ぶ必要があります。

初心者におすすめ!5つの積立投資の方法

積立投資のメリット・デメリットを理解した上で、初心者におすすめしたい積立投資の方法を5つに絞って紹介していきます。

1.インデックスファンド:値動きのわかりやすさは初心者向け

インデックスファンドとは、日経平均株価やTOPIX(東証株価指数)、S&P500などの市場全体の動きを表す代表的な指数(インデックス)に連動するファンド(投資信託)です。

インデックスファンドは指数に連動して基準価額(投資信託の価格)が動くので、初心者でも値動きがわかりやすいのが特徴です。

また、特定の指数に採用されている銘柄を数多く購入しているため、インデックスファンド1本保有するだけで幅広い銘柄に分散投資されることになり、リスクを軽減できる効果が期待できます。

インデックスファンドの場合、信託報酬が低額な銘柄が多いため、コスト面でも安心して積立投資ができます。

積立投資に向いているインデックスファンドを3銘柄紹介しましょう。

楽天・プラス・オールカントリー株式インデックス・ファンド

| 信託報酬 | 年率0.0561% | |

| 純資産総額 | 4,951.28億円 | |

| 騰落率 | 6ヵ月 | 18.8% |

| 1年 | 21.9% | |

| 3年 | ― | |

| 5年 | ― | |

※2025年9月30日現在。ファンド設定から2年目のため、3年・5年の騰落率のデータはなし

ファンド1本で世界中の株式に分散投資できること、信託報酬が年率0.0561%と低いことが魅力です。

ファンド設定来から純資産総額は着実に積み上がっており、今後も安定的な運用が期待できます。

つみたてiシェアーズ 米国株式(S&P500)インデックス・ファンド

| 信託報酬 | 年率0.0586% | |

| 純資産総額 | 79.60億円 | |

| 騰落率 | 6ヵ月 | 19.49% |

| 1年 | 22.41% | |

| 3年 | ― | |

| 5年 | ― | |

※2025年9月30日現在。ファンド設定から2年目のため、3年・5年の騰落率のデータはなし

ここ数年間高いパフォーマンスを誇る「米国株型」のインデックスファンドです。

米国株の重要指標であるS&P500に連動しており、信託報酬も年率0.0586%と低いのが魅力です。

ステート・ストリートTOPIXインデックス・オープン

| 信託報酬 | 年率0.1078% | |

| 純資産総額 | 2.99億円 | |

| 騰落率 | 6ヵ月 | 19.18% |

| 1年 | 21.16% | |

| 3年 | ― | |

| 5年 | ― | |

※2025年9月30日現在。ファンド設定から2年目のため、3年・5年の騰落率のデータはなし

TOPIX(東証株価指数)に連動するインデックスファンドで、信託報酬も年率0.1078%と低いのも魅力です。

「日本の市場動向をチェックしながら積立投資がしたい」という人に向いているファンドです。

2.NISAの「つみたて投資枠」:国が認めた金融商品で積立投資ができる

NISAの「つみたて投資枠」を利用できるのは、金融庁が定めた一定の条件をクリアした「長期・積立・分散」投資に適した商品(主に投資信託)のみとなっています。

国の基準をクリアした商品なので、リスクを抑えながらコツコツ資産形成ができます。

つみたて投資枠では、年間120万円までの積立投資であれば、通常20%かかる売却益や分配金が非課税となります。

ここでは、NISAのつみたて投資枠で購入できるインデックスファンドの中から、バランス型ファンドを3銘柄紹介します。

「バランス型ファンド」とは、国内外の株式や債券、REIT(リート/不動産投資信託)など各種の資産を組み合わせて運用している投資信託です。

株式のみを投資対象とした投資信託よりも、債券やREITなどを組み入れる投資信託のほうが値動きが緩やかになるという特徴があります。

たわらノーロード バランス(8資産均等型)

| 信託報酬 | 年率0.143%以内 | |

| 純資産総額 | 1041.47億円 | |

| 騰落率 | 6ヵ月 | 11.12% |

| 1年 | 11.66% | |

| 3年 | 39.35% | |

| 5年 | 63.21% | |

※2025年9月30日現在

「たわらノーロード バランス(8資産均等型)」は、「国内株式」「先進国株式」「新興国株式」「国内債券」「先進国債券」「新興国債券」「国内リート(REIT)」「先進国リート(REIT)」に12.5%ずつ投資しているファンドです。

比率が崩れると自動でリバランス(再調整)されるため、ポートフォリオの見直しの手間がかかりません。

信託報酬も年率0.143%以内と低く、投資初心者でも始めやすくなっています。

つみたて4資産均等バランス

| 信託報酬 | 年率0.242% | |

| 純資産総額 | 435.91億円 | |

| 騰落率 | 6ヵ月 | 10.25% |

| 1年 | 11.19% | |

| 3年 | 42.01% | |

| 5年 | 63.89% | |

※2025年9月30日現在

「つみたて4資産均等バランス」は「国内株式」「先進国株式」「国内債券」「先進国債券」に25%ずつ投資しているファンドです。

8資産均等型より投資対象の資産分類が少ないため、運用の状況をシンプルに理解しやすい特徴があります。

株式と債券の比率が50%ずつとなっており、値動きの安定性を重視したい人は検討の余地ありといえます。

世界経済インデックスファンド

| 信託報酬 | 年率0.55% | |

| 純資産総額 | 4489.49億円 | |

| 騰落率 | 6ヵ月 | 12.50% |

| 1年 | 14.21% | |

| 3年 | 50.18% | |

| 5年 | 78.91% | |

※2025年9月30日現在

「世界経済インデックスファンド」は、「国内株式」「先進国株式」「新興国株式」「国内債券」「先進国債券」「新興国債券」の6資産に分散投資するバランス型ファンドです。

地域別のGDP(国内総生産)総額の比率を参考に基本組入比率を決定するため、投資先の偏りが起こりにくい特徴があります。

3.ロボアド(ロボアドバイザー):設定後は基本ほったらかし投資が可能に

ロボアド(ロボアドバイザー)とは、AIやアルゴリズムなどの技術を活用して利用者のリスク許容度や投資目的を診断し、その人に合った資産運用のアドバイスや自動運用を行うサービスのことです。

ロボアドには、投資提案のみをしてくれる「アドバイザー型」(基本的に無料)と、運用まで自動で任せられる「投資一任型」(基本的に有料)があります。

投資一任型のロボアドの場合、運用の見直しを自動で行ってくれるので、初心者でも手間がかからず便利です。

ただし、投資一任型のロボアドだと、運用報酬と実質コスト(信託報酬等)を合わせた手数料が年率1%程度がかかるのが一般的です。

ここでは代表的な投資一任型のロボアドを3つ紹介します。

SBIラップ AI投資コース

| 運用報酬 | 年率0.660%(税込) | |

| 実質コスト(信託報酬等) | 年率0.298%程度(平均値) | |

| 手数料体系の特徴 | 固定報酬型 | |

| 最低投資金額 | 1万円 | |

| 最低積立金額 | 月1,000円 | |

| 投資対象 | 8種類のインデックスファンドを通じて世界中に分散投資 (株・債券・不動産・金) | |

| NISA対応 | 非対応 | |

| 投資配分の変更 | ・原則として、月に1回変更 ・相場急変時などには臨時で投資配分の変更を行う | |

| 運営会社 | FOLIO | |

| 騰落率 | 6ヵ月 | 15.67% |

| 1年 | 23.33% | |

| サービス開始から | 60.55% | |

※2025年9月現在

WealthNavi(ウェルスナビ)

| 運用報酬 | 【通常口座】 年率1.1%(税込) (3,000万円を超える部分は年率0.55%(税込)) 【NISA口座】 ・つみたて投資枠:年率0% ・成長投資枠:年率最大1.1% | |

| 実質コスト(信託報酬等) | 投資対象ETFの経費率0.06~0.13%程度 (年率、銘柄により異なる) | |

| 手数料体系の特徴 | 固定報酬型 (長期割の優遇制度あり) | |

| 最低投資金額 | 1万円 | |

| 最低積立金額 | 月1万円 | |

| 投資対象 | ETF(株・債券・金・不動産)で 世界に分散投資 | |

| NISA対応 | 対応 | |

| 投資配分の変更 | ・原則半年に一度変更 ・変更相場急変時などには 臨時で投資配分の変更を行う | |

| 運営会社 | ウェルスナビ | |

| 騰落率 | 6ヵ月 | 15.5% |

| 1年 | 19.6% | |

| サービス開始から | 213.5% | |

※2025年9月現在。リスク許容度5の場合

ROBOPRO(ロボプロ)

| 運用報酬 | 年率1.1%(税込) (3,000万円を超える部分は年率0.55%(税込)) | |

| 実質コスト(信託報酬等) | 投資対象ETFの経費率: 非公開(常に変動) | |

| 手数料体系の特徴 | 固定報酬型 (長期積立特典抽選制度あり) | |

| 最低投資金額 | 10万円 | |

| 最低積立金額 | 月1万円 | |

| 投資対象 | 米国ETF(先進/新興国株式・債券・不動産・金など)で 世界に分散投資 | |

| NISA対応 | 非対応 | |

| 投資配分の変更 | ・毎月変更 ・相場急変時などには臨時で投資配分の変更を行う | |

| 運営会社 | FOLIO | |

| 騰落率 | 6ヵ月 | 15.45% |

| 1年 | 27.10% | |

| サービス開始から | 141.25% | |

※2025年9月現在

4.クレカ積立:積立投資ができてポイントももらえてダブルでお得

クレカ積立(クレジットカード積立)とは、投資信託の積立投資の購入代金をクレジットカードで自動的に支払うサービスです。

積立投資額に応じてポイントが貯まるので、自分がよく使っている経済圏のポイントが貯まるクレジットカードでクレカ積立をするとお得に使えます。

主なネット証券でできるクレカ積立について3つのサービスを紹介しましょう。

楽天証券

| クレカ積立 | 対象のクレジットカード | 楽天カード |

| 月々の積立の上限額 | 10万円 | |

| 還元率 | 0.5~2.0% | |

| 貯まるポイント | 楽天ポイント | |

楽天カードでクレカ積立をすると、楽天カード(一般カード)では積立額の0.5%、楽天ブラックカードでは最大2.0%の楽天ポイントが貯まります。

たとえば、楽天カード(一般カード)で毎月5万円をクレカ積立した場合、年間で3,000楽天ポイント貯まります。

松井証券

| クレカ積立 | 対象のクレジットカード | JCBカード |

| 月々の積立の上限額 | 10万円 | |

| 還元率 | 0.5%(一般カード) 1.0%(プレミアムカード) | |

| 貯まるポイント | ・OkiDokiポイント ・松井証券ポイント | |

松井証券のクレカ積立を利用すると、JCBのポイントである「OkiDokiポイント」が一般カードでは0.5%、プレミアムカードでは1.0%貯まります。

たとえば、JCBカード(一般カード)で毎月5万円をクレカ積立した場合、年間で600OkiDokiポイント貯まります。

マネックス証券

| クレカ積立 | 対象のクレジットカード | ・dカード ・マネックスカード |

| 月々の積立の上限額 | 10万円 | |

| 還元率 | ・dカード:0.2~3.1% ・マネックスカード:0.2~1.1% | |

| 貯まるポイント | ・dポイント ・マネックスポイント | |

マネックスカードまたはdカード(dアカウントの連携が必要)でクレカ積立をすると、マネックスポイントまたはdポイントが貯まります。

クレカ積立によるポイント還元率は、dカードでは0.2〜3.1%、マネックスカードでは0.2〜1.1%となっています。

たとえば、dカード(一般カード)で毎月5万円をクレカ積立した場合、年間で6,600dポイント貯まります。

5.iDeCo(イデコ):運用益非課税で積立投資が可能。受取時も税制優遇あり

iDeCo(イデコ/個人型確定拠出年金)とは、掛金を出して自分で金融商品を選んで運用しながら老後資金を準備する私的年金制度です。

iDeCoの掛金は全額所得控除の対象となるので、所得税や住民税が安くなる効果が期待できます。

さらに運用益が非課税であるだけでなく、iDeCoの運用資産を受け取る際も税制優遇があるので、節税効果に大きな特徴があります。

ただし、iDeCoの運用資産は60歳以降に一時金または年金形式で受け取ることになっており、原則60歳までは引き出せません。

主なネット証券のiDeCoのサービスは以下のとおりです。

■楽天証券

| 運営管理手数料(月額) | 0円 |

| 商品数 | 37本 (投資信託:36本、定期預金:1本) |

■松井証券

| 運営管理手数料(月額) | 0円 |

| 商品数 | 40本 (投資信託:39本、定期預金:1本) |

■マネックス証券

| 運営管理手数料(月額) | 0円 |

| 商品数 | 28本 (投資信託:27本、定期預金:1本) |

積立投資を始める4つのステップ

積立投資を始めるとき、以下の4つのステップで進めるとスムーズです。

ステップを1つずつ見ていきましょう。

1.積立投資の「目的」と「目標額」を設定する

投資の目的や目標額を明確にすると資産形成がやりやすくなります。

自分の資産状況を把握し、投資に回せる余裕資金を考慮しつつ、目標から逆算していくら投資すべきかを考えます。

その際に、自分が最大どの程度のリスクを取れるかという許容度を認識することも大切です。

2.ネット証券を選んで口座を開設する

ネット証券を選ぶ際には、取扱商品の種類や手数料、サービス内容、顧客サポート体制などを比較してみましょう。

「手数料の安さ」「取扱商品の豊富さ」「ポイント還元率などのお得感」を基準にネット証券を選ぶとよいでしょう。

ネット証券でNISA口座を開く場合は、証券口座も一緒に開く必要があります。

運転免許証やマイナンバーカードなどの本人確認資料を準備して、オンラインで口座開設の手続きをするとスムーズです。

3.銘柄を選んで積立額を決めて開始

自分自身の収支や資産の状況を把握した上で、無理のない範囲で積立額を設定します。

毎月積み立てるケースが一般的ですが、一部のネット証券では「毎週」や「毎日」での積立投資も可能です。

4.積立投資の運用状況を定期チェック&見直し

投資成果や運用状況を3ヵ月に1回、または半年に1回くらいの頻度で定期的にチェックしましょう。

目標達成に向けて途中で積立額の変更(増額)や銘柄の見直しを検討することも1つの方法です。

積立投資は中長期の資産運用になるので、できるだけ感情的な判断を避けて、冷静に続けられるように心がけるとよいでしょう。

【体験談】積立投資6つの成功例を紹介

実際に積立投資を実践して成功した人は、どのような投資結果をもたらしているのでしょうか?

X(旧Twitter)に投稿されている積立投資の成功体験談をご覧ください。

■1.リーマンショックを受けても積立投資を続けたことで資産は14倍に増加

■2.「長期・積立・分散・低コスト」投資が自分に合っていると実感

■3.個別株やアクティブ運用からインデックス積立投資に切り替えて成功を実感

■4.自身で選んだ30銘柄に積立投資。5年間続けて含み益は162万円に

■5.NISAでオルカン積立+少しTOPIX投資。5年で資産が27%増

■6.インデックス積立投資を続けて金融資産が7000万円を突破

【まとめ】ネット証券で積立投資から始めてみよう

積立投資とは、一定期間ごとに一定額をコツコツ積み立てる、時間を味方につけて資産形成を目指す投資方法です。

少額から始められ投資タイミングを分散できるため、初心者に向いている投資方法といえます。

ただし、積立投資はあくまで「投資」なので元本割れのリスクがあります。

長期的な目線で無理のない積立投資を行い、積立投資をした資産を定期的に見直すことも重要な成功のポイントになります。

積立投資にチャレンジするなら、

・コスト(低い信託報酬)の安さ

・銘柄数の豊富さ

・クレカによるポイント還元率の付与

などで有利な面が多いネット証券で始めることをおすすめします。

※本記事内で個別銘柄に言及していますが、当該銘柄を推奨するものではありません。本記事は、投資判断の参考となる情報の提供を目的としており、投資勧誘を目的として作成したものではございません。また、将来の投資成果を保証するものでもございません。銘柄の選択、投資の最終決定はご自身のご判断で行ってください。

『』の口コミ

口コミ一覧