- 裏ワザ投資法とは

- 裏ワザ投資法のやり方

- 裏ワザ投資法の実績

- 裏ワザ投資法はコロナショックの大暴落に対応できたのか?

- 裏ワザ投資法の評判

裏ワザ投資法とは、2009年に出版された「100年に1度の大暴落でも裏ワザ投資法で9割勝てる」という書籍の中で紹介された投資手法です。

暴落の際に、売られすぎている優良銘柄を安値で買って、株価がリバウンドしたら売って利益を確定する。

要するに、暴落の影響で下がった株価の底値圏を見極めて売買する投資手法です。

保有期間は最長でも1か月程度、投資対象は為替の影響を避けるために国内株式限定。

この手法が考案されたのは2009年ですが、2021年現在の相場でも通用するのか?

裏ワザ投資法のやり方を解説するとともに、現在の相場状況とも照らし合わせながら投資手法について検証していきたいと思います。

まず、裏ワザ投資法の基本的な投資理論について解説します。

裏ワザ投資法は売られすぎの優良銘柄を安値で買って、株価が反発したら利益確定をします。

優良銘柄とは収益性や財務の健全性において高い安全性を確保している企業の事。安定的な利益を期待できることから、買うタイミングをうかがっている投資家・機関投資家が多く存在すると言われています。

優良銘柄が相場の影響によって売られすぎて安値圏に落ちた時は、「待ってました」と投資家から買いが入って株価はリバウンドする傾向があります。

引用元:「100年に1度の大暴落でも裏ワザ投資法で9割勝てる」を元に作成

裏ワザ投資法は売られすぎた優良銘柄に投資をすることによって、7.5%のキャピタルゲインを狙う投資手法です。

問題は「株価が安値であることをどう判断するか」。

銘柄を売買する段階では株価が下落していることは認識できていても、現在の株価が底値圏なのかどうかの判断が難しいです。

そこで、裏ワザ投資法は3つの指標を用いて株価が底値圏なのかどうかをリアルタイムで判断します。

■裏ワザ投資法 買いシグナルを見つける3つの指標

・カイリ率がマイナス15%以下

・VR(ボリュームレシオ)が70%以下

・RSI(相対力指数)が25%以下

裏ワザ投資法では、これら3つの条件が揃ったときを「底値圏」と判断して買いを入れます。

それぞれの指標がどんな機能を持ち、どんな役割を果たしているのか簡単に説明しておきます。

・カイリ率とは「買われすぎと売られすぎを判断する」テクニカル指標の一つ。株価と移動平均線がどれだけ離れているかでカイリ率は決まります。

株価と移動平均線は離れたり接近したりを繰り返しますが、株価の急落によって移動平均線と大きく乖離する時があります。カイリ率を見ることで、株価がリバウンドするかどうかの期待値を判断できます。

・VR(ボリュームレシオ)とは、株価の上昇・下降時の出来高に注目して「買われすぎ、売られすぎを判断する」指標です。「出来高は株価の変動に先行する」と言われており、出来高が増えると株価が上昇して、出来高が減ると株価が下落する傾向にあります。裏ワザ投資法においては、主に売られすぎを見るのに使っているようです。

・RSI(相対力指数)は現在の株価が「買われすぎか、売られすぎかを判断する」のに利用するテクニカル指標です。一定期間の上げ幅と下げ幅から、全体の上昇値幅を割り出します。

裏ワザ投資法で使用する3つの指標からも分かる通り、確認しているのは「買われすぎか、売られすぎか」です。使用するデータは違えど、3つの指標は同じ内容を別々の観点から分析しています。

もし売られすぎていたら、その後に買いが入ることが予想されるので、株価のリバウンドによる利益を期待できます。しかし、不当に売られすぎているのではなく、単純に人気が落ちたり、悪材料で株価が落ちている場合は株価はリバウンドしません。さらに安値に突入します。

裏ワザ投資法で成功するかどうかは、いまが「(不当に)売られすぎている」状態かどうか見極めることにあるといえるでしょう。

なお、裏ワザ投資法では「利確ラインを7.5%、損切りはマイナス15%~20%を目安にしている」とのことです。

暴落時にエントリーする投資手法なので、底値圏から反発してきたらすぐに利確。へたに利確ラインを高くしすぎて、株価の売り時を見逃さないように注意が必要です。

では、この裏ワザ投資法は実際の相場でどんな結果を残せていたのか?

裏ワザ投資法が紹介された書籍「100年に1度の大暴落でも裏ワザ投資法で9割勝てる」内で、銘柄の実績が載っていたので見てみましょう。

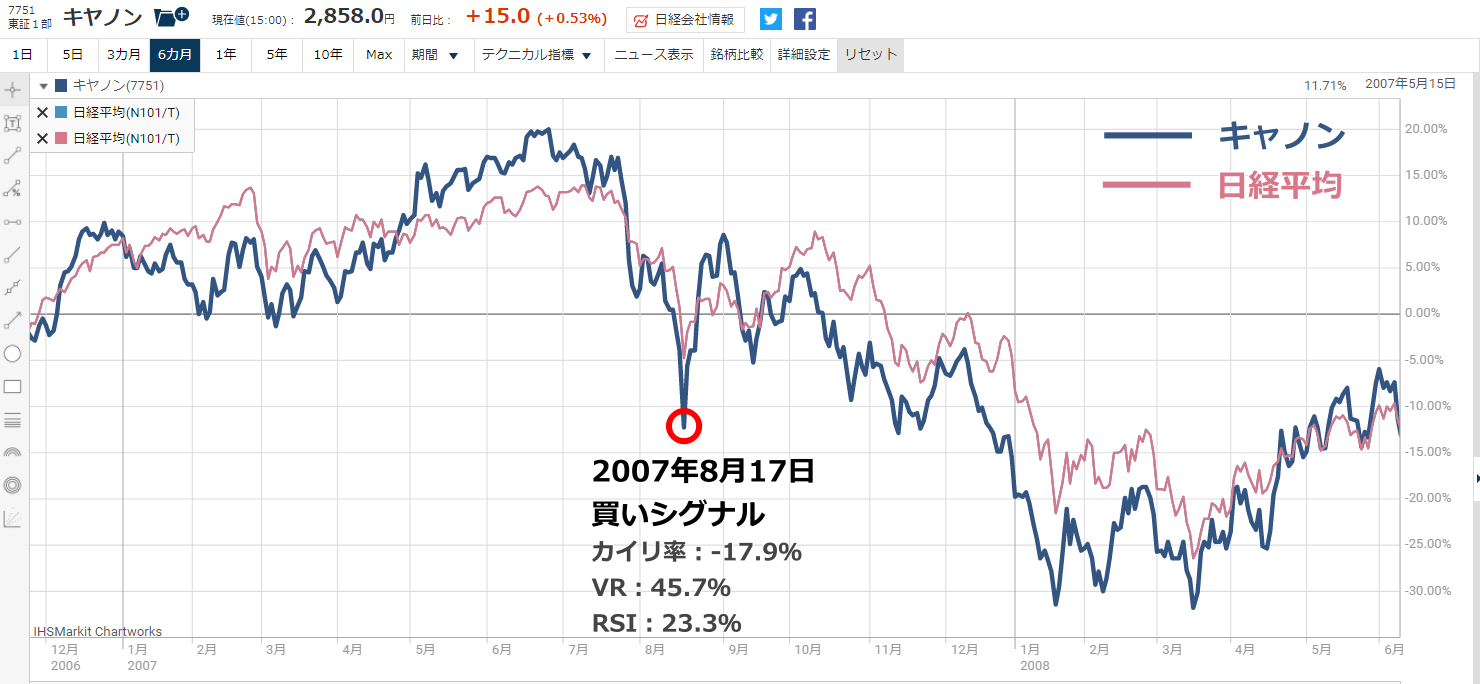

裏ワザ投資法の実践結果として紹介されていた銘柄は「キャノン(7751)」です。

キャノンは世界トップクラスの精密機器メーカー。優良銘柄の筆頭と言えるでしょう。

検証当時(2007年8月)のチャートとデータを確認してみると、底値圏だった「2007年8月17日」に買いシグナルが出ていたようです。

2007年8月17日はサブプライムローン問題が顕在化して、日経平均も大幅に落ちていた時期。その当時は、ほとんどの銘柄の株価が下がり、東証一部の値下がり銘柄の割合は85%を超えたほどです。

8月17日のキャノンの終値5,400円。翌営業日、キャノンの始値5,800円、高値5,890円でした。

当時のデータを見てみると、たしかに3つの条件に当てはまっており、底値圏で買いシグナルが出ています。裏ワザ投資法に則っていたら、底値圏を察知できていたようです。

1点疑問なのが、この買いシグナルが出たタイミングです。もし、株価5400円で購入できていなければ、高値掴みしてしまう危険性もありましたからね。

調べたところ、どうやらシグナルが出るのは大引け後。終値の5400円で買うのは現実的に不可能でした。あくまで「シグナル点灯日の終値で買えていたら」という検証のようです。

裏ワザ投資法は優良銘柄の他に「低位株」にも利用できるといいます。書籍の中で紹介された銘柄は「あおみ建設(1889)」です。あおみ建設は100円以下の低位株。

あおみ建設は2021年に上場廃止のため、チャート情報の取得はできませんでした。ただ、2007年当時は底値圏での買いシグナル点灯に成功していたとのこと。

以上、裏ワザ投資法で使用された銘柄を2つ紹介しました。

理想的なタイミングで銘柄を購入できるかは置いておいて、裏ワザ投資法を参考にすることで底値圏の察知はできているようでした。

ただ、これらの成功例は2007年当時の話。

投資手法の提唱からすでに10年以上が経過しているため、いまでも裏ワザ投資法は大暴落時に通用するのかどうか検証します。

近年の大暴落といえば、2019年末から2020年3月にかけてのコロナショックを思い浮かべる方が多いと思います。

日経平均は2019年12月から2021年3月にかけて約7000円の下落。

大暴落といって過言ではないコロナショック時、果たして裏ワザ投資法は機能していたのか。

結論から申し上げますと、裏ワザ投資法はコロナショックの相場に対応しきれなかったようです。

2007年の紹介事例にもあったキャノンを確認してみましょう。

下落のタイミングは何度かあるものの、3つの買いシグナル条件をクリアしたのは2月25日。

キャノンの株価が底値圏に落ちた2020年3月17日には、買いシグナルの条件に合致していませんでした。

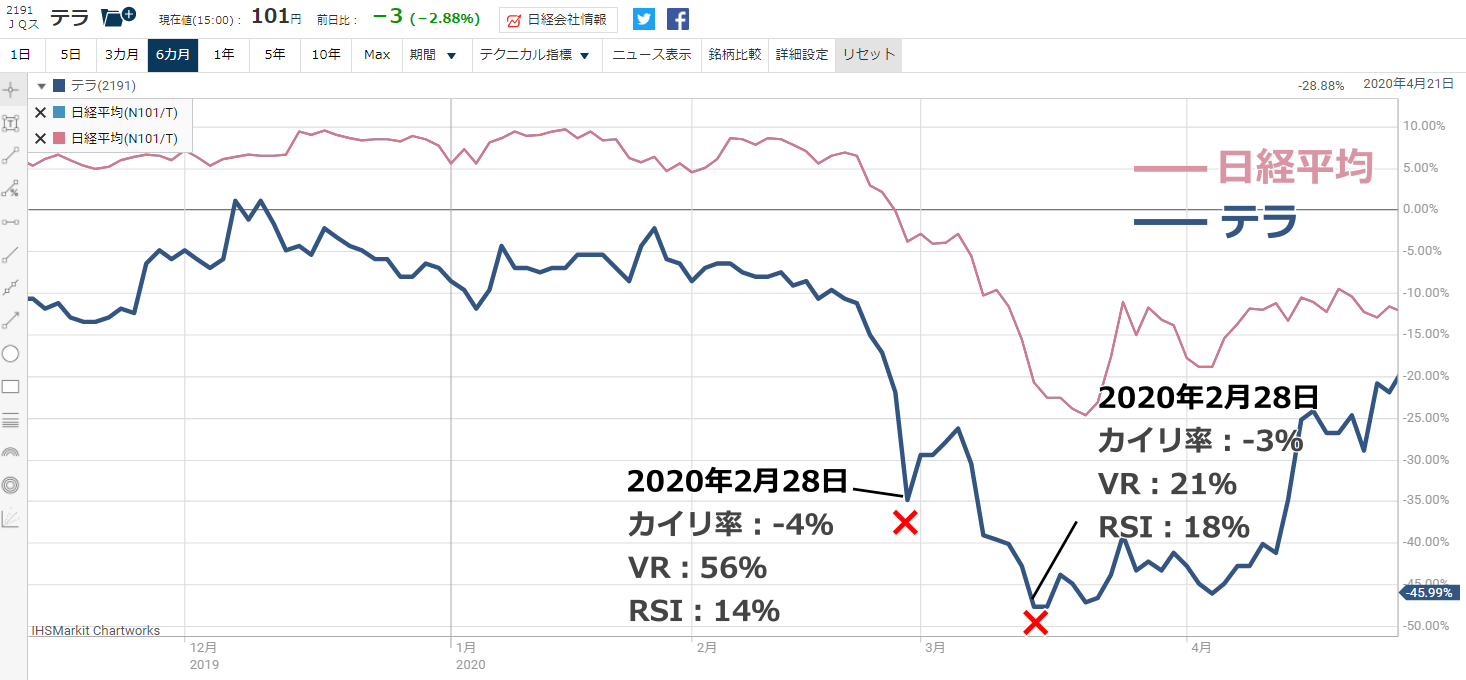

続いて低位株について確認。

過去に低位株からテンバガーを達成していた「REVOLUTION」や、2020年に話題を集めた「テラ」などの値幅のある銘柄を見てみたのですが、いずれもコロナショック時の暴落では買いシグナルは出ていませんでした。

理論を提唱した時は買いシグナルが点灯させられていましたが、時を経てシグナルの条件をクリアもしてい無い状態になっているようです。

もしかしたら裏ワザ投資法は、複雑化を増している株式市場の中で機能しなくなっていったのかもしれませんね。

いまや株価を動かす要因は数多く存在し、様々な投資手法が登場しています。

テクニカル分析だけで判断するのではなく、ありとあらゆる手法を試して自身の投資を適宜アップデートさせていく必要があるのかもしれませんね。

裏ワザ投資法の評判を調べてみましたが、ネット上にはほぼ口コミが無い状態でした。

これは「100年に1度の大暴落でも裏ワザ投資法で9割勝てる」の出版が2007年と割と古めなことも関係ありそうですね。その代わり、裏ワザ投資法の基本にあたる「」のAmazonレビューが参考になりそうだったため抜粋しておきます。

『株式投資が2年目に突入した、初心者の自分には物足りない内容だった。

本の内容は理論、投資金額、リターンなど申し分ない。じゃあ、なにが足りないかというと、実際の投資機会が物足りないのです・・・。

買える銘柄を研究して発見したのに、なかなか買えないなんて。ついつい妥協して、他の銘柄に手を出してしまいそうになる!!って人が多そうです。

でも自分のルールを守れるようになった、脱初心者の方には守りの手法として、最適だとは思います。

ただ最近は、「4点チャージ法」、「VR」の数字を変えてみたり、派生した手法があるようなので、基本偏として読んでおいて損は無いですよ!』

『いまいちの手法なので星1

どんなやり方(利小)でもプラスでやめれば、勝率は高い・・・

逆張り手法の人には良いのでは?』

口コミの内容を見ると「投資手法や理論は良いものの、投資機会が少ない」という点に物足りなさを感じてるとの事でした。

裏ワザ投資法は3つの条件が重なった銘柄かつ、優良銘柄への投資をメインに行ないますから必然的に銘柄数は絞られます。

相場状況によっては、なかなか投資機会が訪れないこともあるのかもしれません。

『裏ワザ投資法』の口コミ

口コミ一覧

名無し

名無し

名無し

名無し

名無し

名無し