ファイナンシャルスタンダードは資産運用のアドバイスを行なう「独立系ファイナンシャルアドバイザー(IFA)」の会社です。

IFAの会社は証券会社や銀行に所属していないため、顧客の希望に応じた金融商品の提案やサポートが行なえる点が強み。

「ファイナンシャルスタンダード」はTV出演も経験アリ

あの「ガイアの夜明け」に取材された経験もあり、土日を中心に投資セミナーを開催。セミナーにはのべ10,000人以上の参加者がいます。

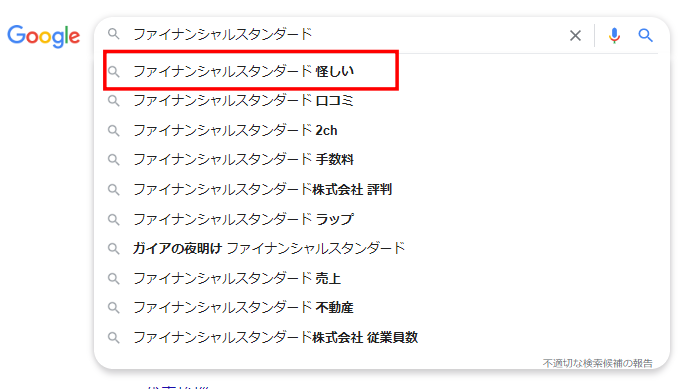

そんなファイナンシャルスタンダードですが、ユーザーの中には「怪しい」と感じる人もいるようでその理由は気になるところ。

本記事ではファイナンシャルスタンダードのメリットやデメリットを紹介すると共に、ユーザーの評判や口コミを調査しました。

ファイナンシャルスタンダードとは

ファイナンシャルスタンダードは2012年に創業された「独立系ファイナンシャルアドバイザー(IFA)」会社です。

主な業務内容は顧客からライフプランの悩み相談を受けて資産形成方法をアドバイスすること。

具体的な金融商品の提案や実行支援までをワンストップで行なっています。

ファイナンシャルスタンダードは顧客の資産形成サポート以外に、資産運用や投資信託のセミナーを定期的に無料開催しています。

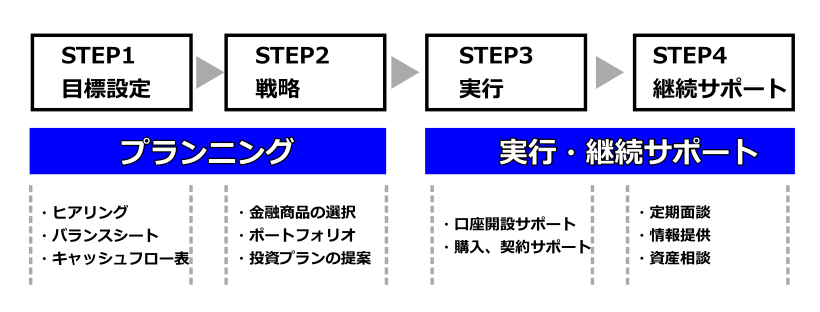

ファイナンシャルスタンダードのサービス内容

ファイナンシャルスタンダードは一言でいうと「資産運用にまつわるかかりつけ医」というイメージです。

老後資産や子供のために残しておく資産など、お金に関する悩みや不安が生じた時に相談相手となってくれます。

相談できる内容は株式投資・不動産投資・保険・相続など幅広いです。

- 無料ファイナンシャルプランニング・・・資産状況や人生の目標をヒアリング

- 投資商品の提案・・・顧客の要望を叶えるための金融商品選びと提案

- 実行支援・・・口座開設や商品の購入までサポート

- 継続サポート・・・定期的に面談を行なってプランの修正が無いか確認

- その他・・・ライフプランに関する悩み相談など

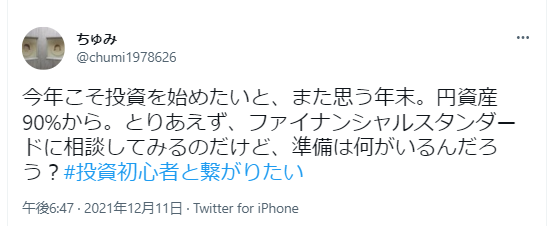

「とりあえず」相談してみる受け皿

評判や口コミを探してみると、「投資を始めてみたいから、とりあえずファイナンシャルスタンダードに相談してみる」と言っている主婦の方がいました。

出典:Twitter

ファイナンシャルスタンダードは無料セミナーや相談会を実施している点から、最初の相談先として選ばれやすいのかもしれませんね。

無料と言えば、先日検証した総資産20億円超えの専業トレーダー「山田昴」氏が、自身の運用術を無料公開したことも話題でした。

今のようにネットが普及する前の投資の勉強と言えば書籍を買って独学が一般的でしたが、気軽に高名な投資家の手法や思考を知れる良い時代になりましたよね。

もちろん手法を知れば確実に運用益が出せる訳ではありませんが、証券や不動産投資で億単位を運用する男の思考や視点は参考になるかもしれません。

【関連記事】

>>億を動かす投資家「山田昴」が語る投資術とは

ファイナンシャルスタンダードの特徴から分かるメリット

ファイナンシャルスタンダードのメリットは6つ。

金融の専門家から投資商品選びのアドバイスを受けられる

ファイナンシャルスタンダードには証券会社や銀行、保険会社出身の人物が在籍しています。

金融業界の酸いも甘いも知っているプロたちから、自分に適した金融商品や投資方法のアドバイスを受けられるのは心強いポイント。

“金融商品”と一口に言ってもその選択肢は多種多様。株や投資信託、債権、ETF、コモディティのほか、生命保険や不動産など資産運用の方法としては数えきれないパターンが存在します。

「日本に投資するか?海外に投資するか?」なども含めて考えると、ワケが分からなくなるのも仕方ありません。

人間という生き物は、膨大な選択肢を並べられると選びづらくなる生き物ですからね…。

ファイナンシャルスタンダードとは別ですが、利用者の資産を9.7倍に激増させた凄腕投資アドバイザーもいたりします。

実績を見ても実力は折り紙つきなので、無料相談で投資ノウハウを教わってみるのもアリでしょう。

ライフプランに合った計画を組んでくれる

ファイナンシャルスタンダードでは顧客のライフプランに合わせた計画を策定。

資産運用の目的や目標を共有し、それを達成する手段として金融商品を提案。このようなゴールから逆算して計画に起こしていくやり方は「ゴールベースプランニング」と呼ばれます。

例えば55歳までに教育費として〇円、65歳までに老後資金〇円を準備する必要がある場合。

その歳までに目標金額を達成する手段として、ファイナンシャルスタンダードは適切な金融商品を提案します。

資産運用以外の相談も可能

ファイナンシャルスタンダードには、不動産や税務など各種資産に関する専門家がいます。

専門家たちが社内で情報を共有しチームで動くことで、投資以外の相談も対応可能。

・住宅ローンを組んでいる状態のとき、手元のお金は返済に回した方がよい?運用に回した方がよい?

・相続税を少なくするための資産の買い方はどうすればよい?

・保険の見直しはどのくらい行なえばいい?

など、金融のプロだけでは対応しきれない問題の解決も見込めます。

資金の多い少ないにかかわらず利用できる

ファイナンシャルスタンダードは資産運用に興味がある人であれば、誰でも相談を受け付けています。

保有している金融資産にも制限は設けていません。サラリーマン、主婦、富裕層関係なく相談は可能です。

無料で参加できるセミナーを開催している

ファイナンシャルスタンダードは無料で参加できるセミナーを定期的に開催しています。

セミナーの内容は投資初心者向けのものが多いです。

ファイナンシャルスタンダードのセミナー内容例

- 投資信託選びの新常識

- つみたて運用の新常識

- 投資信託を活用とした資産運用

セミナーの開催地は東京、神奈川、大阪がメイン。Webを使ったオンラインセミナーもしているので遠方に住んでいる人でも参加できます。

メディア出演の実績がある

ファイナンシャルスタンダードは、テレビ・ラジオをはじめ、新聞や雑誌、Web媒体など数々のメディアに出演している実績があります。

メディア出演まとめ

新潮社の会員制政治経済ニュースサイト「Foresite(フォーサイト)」での連載コラム【煽りません!プロ直筆、一生モノの資産運用

幻冬舎GOLD ONLINE「資産運用のプロが教える!投資の基礎知識」

<新聞>

「日本経済新聞」、「西日本新聞」、「日経ヴェリタス」など

<TV>

「日経CNBC」「千葉テレビ」「BSテレ東」「テレビ朝日」「NHK」「TBS」など

<雑誌>

「日経マネー」「ファンド情報」Ma・Do[マ・ドゥ]「東洋経済」「週刊ポスト」など

<WEBメディア>

「日経クロステック」「日経フィナンシャル」「日経新聞」「PHPオンライン衆知」など

「日本経済新聞」や高視聴率番組「ガイアの夜明け」などで取り上げられたことから、業界から一定の信頼を得ているようです。

ファイナンシャルスタンダードのデメリット

ファイナンシャルスタンダードのデメリットは4つ。

投資信託、株式は楽天証券取り扱い商品から選ぶ必要がある

ファイナンシャルスタンダードは「独立系IFA」ですが、楽天証券で取り扱っている商品しか購入できません。

楽天証券とファイナンシャルスタンダードの間で業務委託契約を結んでいる関係上、仲介できる金融商品は楽天証券のものとなります。

ただファイナンシャルスタンダードは独立系と謳っているとおり、楽天証券の営業方針等に左右されて顧客の不利益となるような金融商品を勧めることはないとしています。

投資先の選択肢が限られている

ファイナンシャルスタンダードの方針では、投機(相場の変動を利用して売買差益を得ること)や個別企業への投資を推奨していません。

オススメしているのは安定的で長期的な資産形成方法です。

ファイナンシャルスタンダードは「客観性のある運用方法」を重視しているのか、債権への長期投資、世界債権への分散投資、世界株式への分散投資、その他の資産を組み合わせたものがよく提案されるとのこと。

この場合、リスクが低い運用を見込める一方で、大幅に資産を増やせる可能性も低くなります。

稼いでいる個人投資家は、短期で株価数倍になるような個別株への投資をきっかけに資産を増やしています。

最近では短期トレードで稼ぐ手法を教えている投資情報サービスなど有益な情報が手軽に手に入る時代。

当サイトで特に評判になっているのが、実践的な投資ノウハウを教えているJ.P.モルガン出身の『凄腕投資アドバイザーの公式LINE』です。

「投資初心者だけど150万円だった資金を2190万円まで増やせた」とユーザーからの口コミ評価も上々。

親身になって対応してもらいました。株初心者の自分でも少しづつ勝てるようになり、150万円だった資金を2190万円まで増やせています。

自分のライフプランにはどれくらいの資産が必要なのか。それに合った投資方法を検討して見ると良いでしょう。

資産運用は自己責任で行う

資産運用のプロがアドバイスしてくれるからといって、勧められた商品が必ず利益を出すものではありません。

株式市場が不調なら損することもありますし、好況でも購入した商品だけが値下がりすることはあり得る話です。

そして投資の運用成果はプラスマイナスどっちに転んでも投資家本人が負う必要があります。

短期の資産形成に向いていない

ファイナンシャルスタンダードは個別企業への投資は推奨していません。

個別株投資は株価が上がった下がったに関心が向けられ、長期にわたる資産形成には向いていないと説明がありました。

ファイナンシャルスタンダードはあくまで長期的な資産運用を提案する会社です。短期的な利益を得たい投資家には向いていない可能性があります。

ファイナンシャルスタンダードの評判・口コミ

ファイナンシャルスタンダードに資産を預けている人はどのような評価をしているのか。

Googleのクチコミを見ると、ファイナンシャルスタンダードで資産運用をしている人の声が見れました。

ファイナンシャルスタンダードは、投資の知識がない方や資産運用が順調にいかず悩んでいる方におすすめできます。

以前は、銀行や証券会社などで資産運用を続けていましたが、リスクが避けられず損失が出てしまって悩んでおりました。

しかし、担当アドバイザーの方から丁寧にご説明いただいたおかげで、継続して安定した運用ができるようになったと実感しております。相場の下落時にもいろいろな面でサポートがあり、安心して相談できます。もっと早く知っていれば良かったなと。

資産運用はリスクを最小限にしつつ、いかに長期的な運用をしていくかが非常に重要だと思っているので、金融のプロフェッショナルによる的確な対応は有難いです。

担当の方は何かと相談にも乗ってくれて信頼できてるので、今後も安心して運用を続けられそうです。引用元:Google

投資知識が無い人や運用に時間を割けない人にとって、金融のプロがメンターになってくれるファイナンシャルスタンダードの満足度は高そうです。

その一方で投資先の商品については一考の余地があるようです。

ファイナンシャルスタンダードの社長が書いた資産運用本のレビューを見ると「アクティブ投資信託をオススメしているが多いのが気になる」という口コミが複数投稿されています。

投資の事は、考えなくていい。

購入してほったらかしでよいと書きながら、推しているアクティブ投信の方が数が多い。

数あるアクティブ投信から、現在推奨の物を購入しても、ずっとチェックをしていかないといけない。

新しい投信を探すのは、個別株を探すのと大差はない。

AFPに相談し続ける事が前提になっている。引用元:Amazon

読みやすいですが、なかなか本題に入らずモヤモヤしました。

投資信託の魅力(株式などよりも良い理由など)が、約100P分を使って解説されます(本書は全体で200P)。また、説明ではたとえ話が多用され、冗長でムダな記述が多いと感じました。

後半、182Pから具体的なおすす銘柄11本が出てきます。インデックスファンドが3つ、アクティブファンドが8つ。つみたてNISAやiDeCoの記述はほぼなく、最終章ではIFA(独立系ファイナンシャルアドバイザー)の宣伝となっています。

目次をあまり見ずに買ってしまいましたが、正直、自分のような初心者にとっては、本書よりももう少し具体的な内容を解説した本のほうがよいと思いました。カバーがキャッチーなだけに残念です。引用元:Amazon

投資信託にはハイリスクハイリターンな「アクティブファンド」とローリスクローリターンのインデックスファンドがあるのですが、同社の社長が書いた本ではアクティブファンドの比重が大きい様子。

社長の方針は少なからず資産運用のアドバイスに影響しているでしょうから、同社の方針である「長期的な資産形成」とそぐわない投資商品をプッシュしているのは少し気になりますね。

ファイナンシャルスタンダードで相談をする際は、投資商品が手数料を上回るリターンを見込めるか聞いてみた方がいいかもしれませんね。

ファイナンシャルスタンダードは怪しい?

ファイナンシャルスタンダードと検索したところ「怪しい」というキーワードが出ていました。

楽天証券と契約を交わしている企業なので不審な点はないように思われますが、怪しいと感じている人がいるのも事実。

どうやら「投資セミナーという響き」や「IFAという職業に対する懸念」が怪しいと言われる要因になっていそうでした。

投資にあまり馴染みが無い日本人からすると、「投資セミナーがある」というだけで怪しさを感じる人もいます。2022年にはSMBC日興証券の副社長が逮捕されるなんて事件もありましたからね。

またIFAという職業は日本での知名度はまだまだ低いです。「独立系のファイナンシャルプランナーってそもそも何なの?」という疑念が発展して怪しいという評価に転じた可能性はあるでしょう。

「ファイナンシャルスタンダード ラップ」

ただ1点気になるのが、これまた検索結果に出てきた「ファイナンシャルスタンダード ラップ」というキーワード。

ラップとは資金を証券会社に預けて資産運用をお願いする「ファンドラップ」のことなのですが、これがなかなか曲者。

ファンドラップは証券会社に資産運用をお任せできるメリットがある一方で、手数料は二重にかかるというデメリットがあります。ネット上では「買ってはいけない投資商品」と揶揄されることもしばしば。

ファイナンシャルスタンダードがおすすめしているかは定かではありませんが、そういったハイリスクハイリターンな投資商品も扱っている点は投資家によっては不安に感じてしまうのかもしれません。

ファイナンシャルスタンダードのセミナー詳細

ファイナンシャルスタンダードでは投資信託に関する無料のセミナーを開催しています。

2012年の創業以来400回以上開催し、参加者はのべ10,000人以上。参加者の満足度は95%と受講者の支持がとても高いセミナーのようです。

ファイナンシャルスタンダードのセミナーで学べる内容

セミナーでは「投資信託選びの新常識」や「つみたて運用の新常識」「投資信託を活用とした資産運用」など初心者向けのものが多いようです。

ファイナンシャルスタンダードのセミナーで扱う内容例

・絶対におさえておきたい投資の基本

・なぜ投資信託で損をするのか

・絶対におさえておきたい積立運用の基本

・知っておきたい積立投資の落とし穴

・投資信託とは何か

・資産運用の原理原則から、投資信託を活用した資産運用の考え方まで

・セカンドライフを取り巻く環境

・稼ぐより大きな損をしない

・知っておきたい退職金運用の落とし穴

ファイナンシャルスタンダードのセミナーの詳細ページには、上記のような内容が記載されています。気になるセミナーを見つけたら何を学べるのか確認すると良いでしょう。

株式投資セミナーの中では「投資の達人になる投資講座」という投資スクールが開催しているオンラインセミナーも人気です。

ファイナンシャルスタンダードのセミナーの評判・口コミ

前から気になっていた楽天のセミナーに、勇気を出して先日申し込みをして、本日webで受講してみました。

ファイナンシャルスタンダードと言う会社の無料セミナーでしたが、分散投資について勉強しました。

初心者の自分には有意義な時間で、他のセミナーも色々受けて見たいと感じました。引用元:Twitter

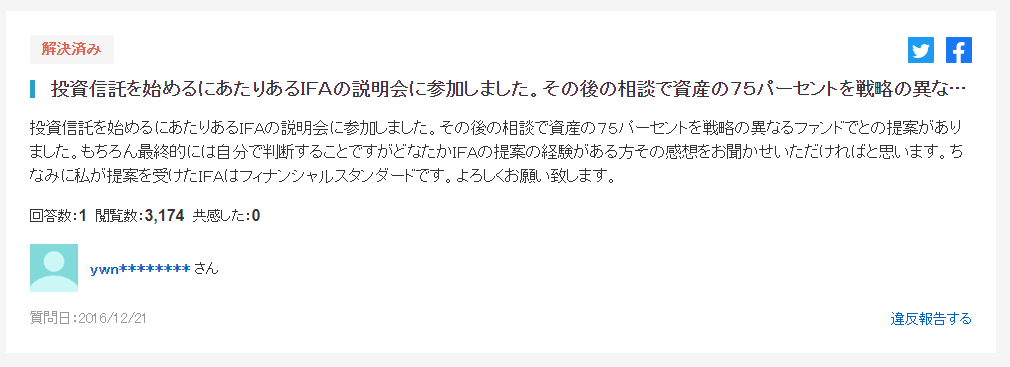

Yahoo知恵袋にはファイナンシャルスタンダードのセミナーに参加して資産運用の提案を受けている人も見られました。

ファイナンシャルスタンダードのセミナーの参加方法・条件

セミナーに参加したい場合は、ファイナンシャルスタンダードの詳細ページ内にある申し込みボタンから申し込めます。

対面でのセミナーは今のところ東京と大阪のみ。オンラインセミナーも開催しているので自宅からも参加が可能です。

ファイナンシャルスタンダードの料金・費用・手数料

ファイナンシャルスタンダードの料金や費用、手数料について説明します。

ファイナンシャルスタンダードの料金体系

ファイナンシャルスタンダードで行う相談は無料です。

なぜ無料で運営できているのかというと、ファイナンシャルスタンダードは楽天証券と業務委託契約を結んでおり、運用する金融商品の販売・運用手数料を楽天証券と折半して売上を上げているからです。

相談を通じて投資信託商品の購入や保険への入会をする際には手数料がかかります。この手数料はファイナンシャルスタンダードに支払うものではなく、証券会社や保険会社に支払うものになります。

ファイナンシャルスタンダードの気になるポイント

「独立系ファイナンシャルアドバイザー(IFA)」というサービスが身近でない分、サービスについていろんな疑問が出てくると思います。

勧誘はある?

ファイナンシャルスタンダードのウェブページでも明言しているとおり、無料セミナーでの商品の勧誘は一切していません。

口コミを見ても

・個人情報は来場したかどうかの確認にしか使ってないみたい

・商品の勧誘やサービスの勧誘連絡はなかった

などばかりなので、無理な勧誘はないといえるでしょう。

無料セミナーの予約はキャンセル可能?

セミナー予約のキャンセルは可能です。

ただキャンセルが何度も続く場合は参加できなくなる恐れもあるので、その点は留意しておきましょう。

無料相談は何回でも受けられる?

新規の顧客からの相談はプランニングを立てるためにヒアリング等含め複数回面談を実施しているようです。

一度プランニングをたててしまった後は、ファイナンシャルスタンダード専用の楽天証券口座を持っていない人の無料相談はお断りするケースもあるとのことです。

返金制度はある?

北國銀行が公表している説明資料によると、金融商品仲介業務で取り扱う商品の取引ではクーリングオフの適用はないとされています。

ただ気になるポイントではあるので、あらかじめ返金制度があるかどうか担当のIFAに聞いておくと良いでしょう。

受講する人の年齢層はどれくらい?

セミナーを受講する人の年齢層は40代~80代が多く、男女問わず様々な年代の方が参加しているようです。

学習の進め方は?

講師のレクチャーを座って聞く講義形式で進められます。

事前に準備された会場で受ける場合、資料は当日準備されているものを使います。

困ったこと、分からないことがあった時に質問できる?

講義の時間にもよりますが、質問を受け付けてくれると思われます。

しかし納得するまで懇切丁寧に指導してくれるかどうかという点については、無料セミナーということもありあまり期待はできないでしょう。

ファイナンシャルスタンダードを運営する会社

ファイナンシャルスタンダードは2012年に設立され、今年で10年になる比較的新しい会社です。

金融商品仲介業、取引業だけでなく、宅地建物取引業の免許も持ち、事業内容はライフプランニング、資産運用に必要な7つの事業を行っています。

- 金融商品仲介業

- 金融商品取引業(投資助言・代理業)

- 生命保険代理店

- 不動産仲介業

- 資産形成・資産運用コンサルティングサービス

- 不動産コンサルティングサービス

- 相続コンサルティングサービス

証券会社は楽天証券しか使えませんが、保険会社は9社を取り扱いしており、日本生命をはじめ東京海上やソニー生命、アクサ生命など日本企業や外資企業などバリエーション豊かな商品から群から選べるようになっています。

『ファイナンシャルスタンダード』の口コミ

口コミ一覧