「お笑い芸人から100億円の投資家へ」。

井村俊哉という男の物語は、もはや創作物上のサクセスストーリーといってもよいのではないでしょうか?

そんな井村氏の投資について、

- 最新の大量保有している銘柄

- 井村ファンドのポートフォリオ

- 元手100万円から100億円を築いた投資哲学・手法

といったことが気になりますよね。

この記事では、最新の開示資料と運用データを徹底分析し、「井村俊哉氏の今」を解き明かします。

記事を読み終わる頃には、井村流の投資戦略のヒントを得て、あなたのご自身のポートフォリオに応用するための具体的な判断基準が身についているはずです。

【2026年最新追記】井村俊哉の和製バークシャー宣言が話題に

井村俊哉氏が代表取締役を務める投資助言会社「株式会社Kaihou」が、2026年2月9日に和製バークシャー・ハサウェイ化を宣言したことが話題になっています。

その同じタイミングで、地盤ネットホールディングス(6072)の株式をKaihou名義で31.18%取得したことが発表されたことで、

「地盤ネットホールディングスを『子会社化→箱化』して、井村ファンドは和製バークシャーを目指すのではないか?」

との憶測がSNSやまとめ記事で拡散されています。

「箱化」するかどうかその真偽は現時点では定かではないですが、井村氏やKaihouの

- 「バークシャー・ハサウェイ、そしてウォーレン・バフェットに近づきたい」

- 「できればバークシャー・ハサウェイとウォーレン・バフェットを超えたい」

という意気込みは感じました。

バークシャー・ハサウェイ(NYSE:BRK)のように、上場企業でありながら自己勘定による上場株運用を行う形態は、使命を達成する上で理想的であると識別しておりました。

運用の高い柔軟性を確保しながら、本源的価値から大幅に割り引かれている他の上場企業へプリンシパル投資を行うことで、自らの株主価値をも最大化できると考えたからです。

出典:株式会社Kaihou公式サイト「和製バークシャー宣言」

井村ファンドや井村氏が、バークシャー・ハサウェイやウォーレン・バフェットのような好パフォーマンスを挙げ続け、投資家に果実をもたらし続けることができるのか?

今後の井村氏の動向を注視していきたいと思います。

【2026年最新】井村俊哉の大量保有銘柄TOP5

| 銘柄名 | 保有額 | 保有割合 |

| 富山第一銀行(7184) | 38億4,100万円 | 2.21% |

| 歯愛メディカル(3540) | 35億3,900万円 | 4.74% |

| サイボウズ(4776) | 28億300万円 | 2.63% |

| 三井松島ホールディングス(1518) | 24億9,400万円 | 2.48% |

| 住石ホールディングス(1514) | 20億8,200万円 | 3.88% |

上記が井村俊哉氏の大量保有銘柄の中でも保有額が大きい銘柄です。

この5本の銘柄がどのようなものなのか詳しく確認していきましょう。

※注:銘柄の一部は既に売却済みか、保有比率を大幅に引き下げている可能性があります。

富山第一銀行(7184)

富山第一銀行は富山県を地盤とする伝統的な地方銀行です。

多くの地方銀行と同様、低金利や人口減少という厳しい事業環境に直面しています。

この銘柄の最大の魅力は「極端な低PBR(株価純資産倍率)」でした。

直近実績でもPBRは0.88倍と、解散価値である1倍を下回る「ディープバリュー株」の典型です。

井村氏は2022年頃、金利正常化への期待を背景に地方銀行株の大株主となりました。

ただし、インタビュー記事では地銀株はすべて売却したと語っています。

そのため富山第一銀行の株式を一時的に保有していませんでしたが、現時点では井村氏の保有比率は2.21%となっています。

富山県第一銀行の2025年のパフォーマンスは、業績と配当を大幅上方修正したことにより、プラス69.94%と上出来です。

まさに井村氏の残した種が花開いたような展開ですね。

歯愛メディカル(3540)

歯愛メディカルは歯科材料通販の雄にして、ニッチ市場の王者です。

全国6万軒の歯科医院との直販ネットワークを持つ超効率経営企業です。

井村氏の保有比率は4.74%です。

この銘柄のゲームチェンジャーとなったのが、2025年8月のエア・ウォーターによる「TOB(株式公開買付け)」です。

TOBによって株価が急騰しました。

井村氏の保有も2024年の半期報告書で明らかになり 、2024年12月末時点で4.74%(第3位株主)まで保有比率を上昇させていたことが確認されています。

「TOB前の静かな買い増し」とも取れる動き。

やはり「においを嗅ぎ取る嗅覚」はさすがと言わざるを得ません。

サイボウズ(4776)

サイボウズは「チームワークあふれる社会を創る」を掲げるクラウド企業です。

井村氏の保有比率は2.63%です。

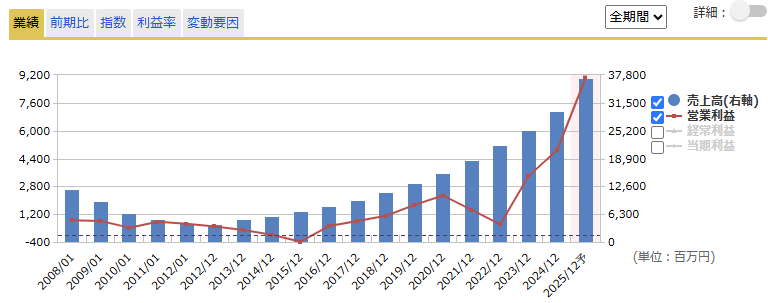

主力の「kintone(キントーン)」が急成長し、2025年には売上高370億円超を目指す中期計画を進行中です。

ROEが30%超という驚異の収益性を誇り、国内SaaS市場では国産の雄となります。

業績も下記のように絶好調です。

井村氏も以前から注目していたようであり、Xでは過去に多数の関連ポストを投稿しています。

ただ、2025年後半に高値警戒感による利益確定売りが進んだため、サイボウズの2025年のパフォーマンス実績はマイナス2.83%となりました。

日経平均株価やTOPIXなどの株価指数よりパフォーマンスは劣後してしまっていますね…。

三井松島ホールディングス(1518)

三井松島ホールディングスは、かつては石炭企業、今はM&A巧者の持株会社です。

井村氏の保有比率は2.48%です。

三井松島ホールディングスは、旧事業で得た潤沢な資金を元手にM&Aを繰り返し、多角的な事業を持つホールディングスカンパニーへと生まれ変わっています。

井村氏が2021年に5.22%を保有した時点では、「誰が石炭なんて買うの?」という風潮でした。

しかし、「ESGブームによる過小投資→石炭高騰」を見抜き、見事に勝利します。

「人の行く裏に道あり花の山」を実践した、井村投資史の金字塔です。

2025年もプラス73.89%とパフォーマンスは上々です。

住石ホールディングス(1514)

住石ホールディングスは「石炭からダイヤモンドへ」と、名前も事業も変身途中の企業です。

井村氏の保有比率は3.88%です。

2023年に一時14.19%超を保有する筆頭株主となりましたが、現在では保有比率を3.88%まで引き下げ、利益を確定させたと見られています。

2025年のパフォーマンスは、マイナス31.52%とはっきりいって悪いです。

SNSでも、住石ホールディングスはイナゴ投資家が爆死する銘柄という意見が多いですね。

井村俊哉ファンド「Kaihou」の組み入れ銘柄・ポートフォリオ

個人投資家として名を馳せた井村俊哉氏ですが、2023年には「株式会社Kaihou」を共同設立し、プロの資産運用家、機関投資家へと転身しました。

その使命は「ニッポンの家計に貢献し、日本社会全体を解放する」こと。

ここでは、井村氏の現在の投資判断が最も色濃く反映されている公募投信「fundnote日本株Kaihouファンド」の中身を見てみましょう。

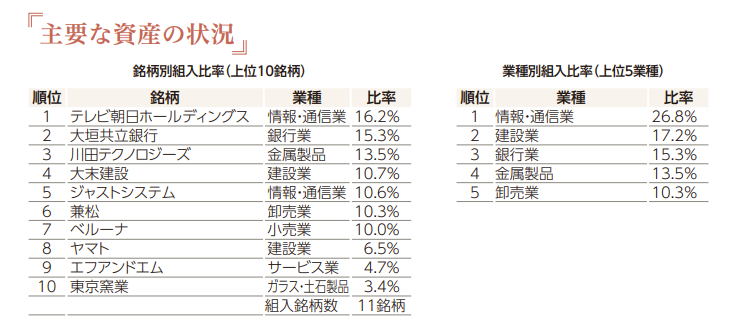

Kaihouファンドの上位10銘柄

交付目論見書によると、Kaihouファンドの上位10銘柄は次のとおりです。

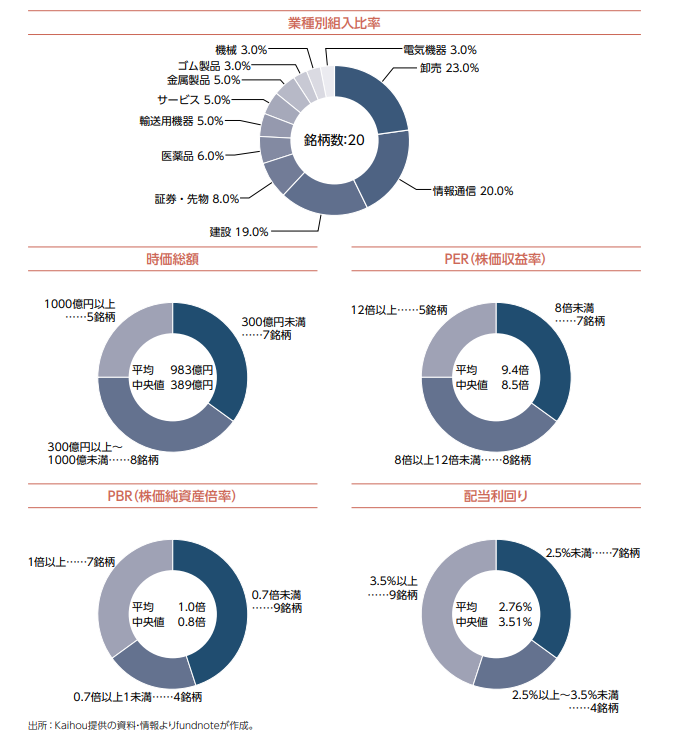

2024年11月時点ですが、ファンドのポートフォリオの内訳は下記のようになっています。

時価総額別比率を見ると、小型株から中型株以上まで、まんべんなく投資している印象ですね。

また、全体20銘柄のうち、配当利回り3.5%以上の銘柄が9銘柄というのも特徴です。

近年、株主還元に力を入れている企業の株価が上昇する傾向がありますので、井村氏もその点に注目しているのかもしれません。

Kaihouファンドのパフォーマンス実績

気になるパフォーマンス実績は下記のとおりです。

| 期間 | パフォーマンス |

| 過去1ヵ月 | 3.45% |

| 過去3ヵ月 | 15.98% |

| 過去6ヵ月 | 26.6% |

| 設定来 | 33.21% |

2025年1月27日の運用開始から「プラス33.21%」の成績ですので、日経平均株価(プラス25.42%)・TOPIX(プラス18.61%)の年初来パフォーマンスに勝っています。

Kaihouファンドは投資額が100万円からで、信託報酬も年率1.87%とコストが高いですが、この実績なら「お金を預けていいかも?」と思う方も多いことでしょうね。

【資産100万円→100億円】井村俊哉の投資手法とフレームワーク

では、井村俊哉氏を伝説の投資家たらしめた、その投資手法の核心とは何でしょうか?

それは一貫した投資哲学に基づいています。

井村流の投資哲学・3つの柱

井村氏の投資哲学は、相互に連関する3つの柱によって支えられています。

①徹底的なリサーチ

井村氏を定義づける最大の特徴は、その超人的な労働倫理です。

日本の全上場企業(約3,900社)の決算短信や適時開示にすべて目を通し 、一日15時間以上を投資に捧げていることは広く知られています。

図書館の「株」と名のつく本をすべて読破したという逸話も、この姿勢を象徴しています。

②アルファ(α)の極大化

井村氏の投資の代名詞です。

市場がまだ認識していない本来の価値と株価のゆがみ、すなわち「アルファ(α)」を見出し、超過収益を獲得することにあります。

つまり、他人の見落としを拾う仕事です。

「市場はしょっちゅう間違える。だから稼げる」が井村氏の口癖。

その投資プロセスのすべては、このアルファの発見と最大化という目的に集約されています。

③集中・高コンビクション投資

井村氏は過度な分散投資を明確に否定し、保有銘柄を「片手で数えられる程度」(おおむね5銘柄以下)に絞り込みます。

そして、最も確信度の高い投資アイデアに対しては、資産の50%から90%を投じるという、極めてダイナミックな配分を行うのが特徴です。

集中投資について、他人におすすめしていないものの、「よく知らない銘柄に分散するよりは、徹底調査した銘柄に集中投資したほうがいい」というのが井村氏の考えです。

「見切り品の納豆」で購入する思考

井村氏の名言「見切り品の納豆理論」は、投資界の「迷言」でもあり、「名言」でもあります。

納豆は賞味期限が近づくと値下げされるが、価値(栄養)は変わらない。

むしろ発酵が進んで旨味(潜在価値)が増す。

それなのに納豆の価格は安い。

そんな状態こそ「半額で買うチャンス」という思考方法です。

市場が潜在価値に気づけば、株価の上昇が見込めます。

さらに、すでに十分に安いため、そこからさらに下落するリスクは限定的であるため、リスク管理もできているのも利点です。

井村俊哉の保有銘柄についての口コミ・評判は?

これだけの実績と影響力を持つ井村俊哉氏ですから、SNSや投資家コミュニティでの評判も賛否両論、非常に賑やかです。

良い口コミ・評判

まず圧倒的に多いのが、賞賛と尊敬の声です。

とくに、保有銘柄のパフォーマンス実績や投資手法への高評価の声が目立ちます。

井村氏の保有する、いわゆる「井村銘柄」は上昇しているものが多いです。

また、先述のとおり、Kaihouファンドも好調です。

Kaihouファンドは一時期募集停止になったほどの人気ですが、その実績と分析能力への絶大な信頼の表れと言えるでしょう。

悪い口コミ・評判

もちろん、全員が井村氏を絶賛しているわけではありません。

X上ではこんな声もあります。

井村銘柄は、「高値でつかんだイナゴ投資家が損をする危険物」という指摘があります。

井村氏が保有していることが明らかになると、イナゴ買いの影響で暴騰するケースが多々あります。

ただし、その後、急落というケースも多いので損してしまった投資家も多数いるようです。

このあたりは、井村氏が人気になりすぎた副作用といえるでしょう。

【まとめ】井村俊哉の保有銘柄を自分の投資に活かすには?

「井村俊哉が買った=自分も買う」は、危険な思考です。

なぜなら、あなたがニュースで知る頃には、井村氏はもう「見切り品」を仕入れ済みだからです。

イナゴタワーの頂上でつかまされるだけのリスクがあります。

ただし、井村氏の「なぜその銘柄なのか?」を考えることは極めて有益です。

- 何を見たのか?

- どんな変化をつかんだのか?

- その時期に投資した理由は?

その「思考プロセス」こそ、真似るべき本質です。

「リサーチの徹底」「価値の歪みを見抜く目」「確信を持った集中投資」。

上記の3点をあなたの投資スタイルに取り入れるだけでも、ポートフォリオは確実に研ぎ澄まされます。

■井村俊哉氏自身の資産推移を知りたい方はコチラの記事へ

株式投資の銘柄選びに積極的に取り組みたい方は、「マーケットナビ」が1つの選択肢になり得るでしょう。当サイトの編集者も300万円の利益を獲得できたAI株式投資ソフトなので、興味がある方は下記をご覧ください。

『井村俊哉 | 🇯🇵の家計に貢献する | 家計⇔市場⇔企業のフルポテンシャルを解放する』の口コミ

口コミ一覧