リオープン・ジャパン2301について

リオープンジャパン2301とは?銘柄の特徴・評価のまとめ

リオープンジャパンは、野村アセットマネジメントが販売した投資信託です。

「経済活動再開(リオープン)で、恩恵を受ける企業への投資」という触れ込みで組成されました。

リオープンジャパンは単位型の投資信託であるため、募集期間が終わった今残念ながら購入はできません。

しかしその銘柄選びは、今後の投資で参考に出来る部分があるはずです。

本記事では、リオープンジャパン組成の目的や、組み入れ銘柄の特徴から投資のヒントを探ります。

リオープンジャパン2301とは

リオープンジャパン2301は、野村アセットマネジメントが2023年1月に販売開始した投資信託です。

募集期間内で集まった金額は1,047億円。

設定額1,000億円超えは、2015年4月に設定された「日本企業価値向上ファンド(限定追加型)」以来です。

投資家から注目を集めたリオープンジャパンですが、現在は購入することができません。

リオープンジャパンは、募集期間内でしか購入でない「単位型投資信託」だからです。

・単位型投資信託…決められた期間内でのみ購入可能

・追加型投資信託…いつでも購入できる

もう追加購入できないとはいえ、1000億円を超える投資金額を集めリオープンジャパンは、投資家からの期待値は高いことが予想されます。

▼リオープンジャパンの概要

投資信託名:リオープンジャパン2301

販売会社:野村アセットマネジメント

設定日:2023年1月25日

募集期間2023年1月16日~1月24日

基準価額:10,310円(2023年4月17日時点)

純資産額:1,073億円

投資先:日本株

公式HP:野村アセットマネジメント

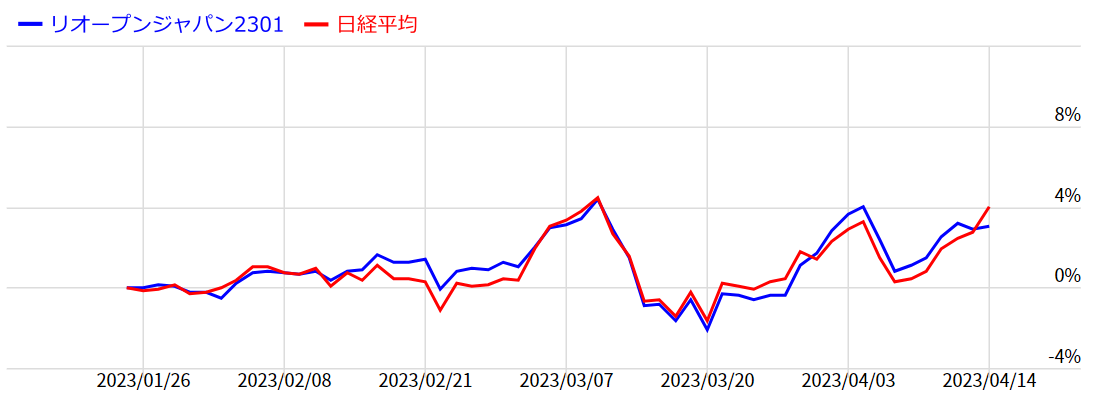

リオープンジャパン2301の投資リターン

リオープンジャパンは、日経平均とほぼ同じ値動きをしています。

設定来の投資リターンは3.04%(2023年4月17日時点)。

日経平均とほぼ同じ動きをするのは、リオープンジャパンの銘柄はプライム市場に上場している銘柄が多いからでしょう。

2023年3月時点の組み入れ上位10銘柄は、すべて日経225に採用されている銘柄です。

2023年後半に向けて日本市場は好景気が期待されているため、上昇の余地は十分に考えられます。

ただせっかくリオープン(経済再開)という旬の銘柄に投資しているのに、日経平均と同じような値上がりをするのは物足りなさも否めません。

その一方、個別株市況は大盛り上がり。

Abalanceが年初来+490%上昇、アースインフィニティという銘柄は+735.8%上昇と、年始から大化け株が次々誕生しています。

これら銘柄は市場でも話題を集めました。

上記2銘柄を事前予測していた「AlphaAI」という銘柄選定ツールを利用した人の中には大きく稼げた人も見られます。

『AlphaAIは相変わらず大化け株選ぶの上手いですね。アースインフィニティもすごかったですけど、Abalanceでも200万円ほど稼がせてもらいました。』

リオープンジャパンでじっくり資産形成をしつつも、好調な個別株で資産底上げを試みるのも投資の選択肢としてはありかもしれません。

リオープンジャパン2301の特徴

リオープンジャパンは、リオープン(経済再開)に伴って株価上昇が期待できる銘柄への投資を行ないます。

その他の特徴として、割安株を中心に選定・繰上償還が設定されているなどがあります。

外需・インバウンド関連への積極的な投資

リオープンジャパンは、外需・インバウンド関連の銘柄に投資をします。

経済再開(リオープン)に伴い、関連企業には業績拡大や業績回復が見込まれるためです。

▼外需関連企業

外需関連企業は、主に海外に製品を輸出する企業を指します。

世界の景気回復に伴い、輸出企業にとっては収益機会が増幅。円安による取引の増加、為替差益で業績拡大にも期待できる。

―業種・企業例

化学:三菱ケミカルグループ

機械:コマツ

輸送用機器:日産自動車

電気機器:東京エレクトロン

精密機器:テルモ

▼インバウンド企業

インバウンド企業は、主に訪日外国人による消費、観光を提供する企業を指します。

訪日観光客の受け入れ緩和、コロナウイルスの影響で業績が落ち込んでいた企業の業績回復が期待される。

―業種・企業例

サービス業:オリエンタルランド

小売業:三越伊勢丹ホールディングス

陸運業:東海旅客鉄道

医薬品:ロート製薬

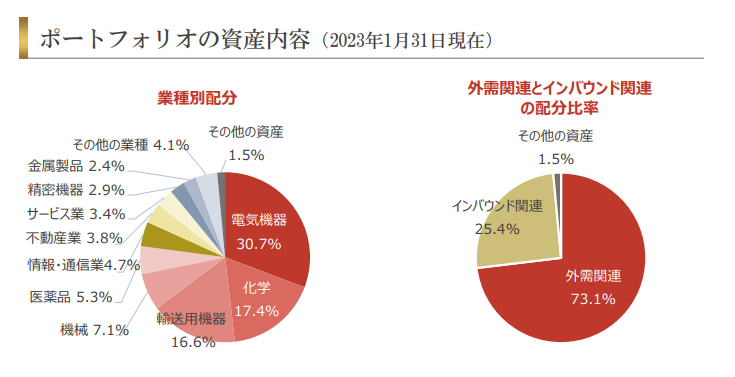

リオープンジャパン2301のポートフォリオは、外需関連73.1%、インバウンド関連25.4%、その他資産1.5%となっています(2023年1月31日時点)。

出典:野村アセットマネジメント

比重としては、外需関連企業の方が多め。

リオープンの動向もさることながら、円安進行がいつまで続くかも投資パフォーマンスに影響を与えそうです。

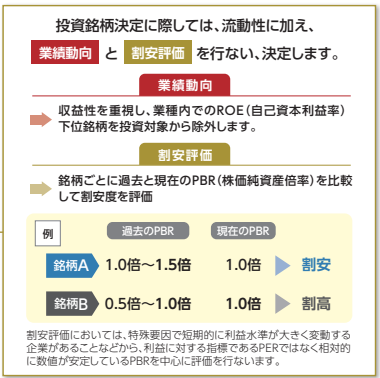

投資先は割安株が中心

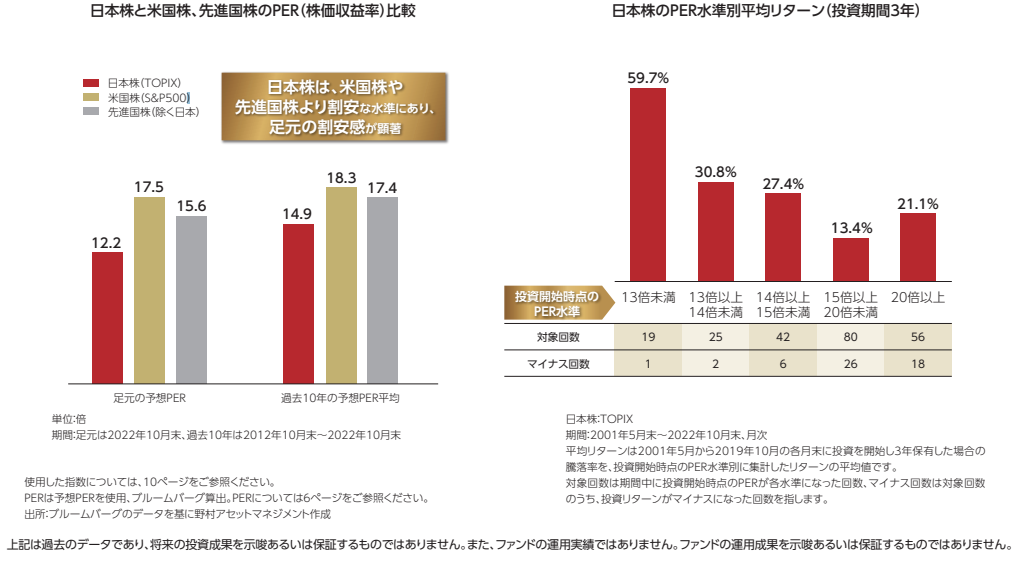

リオープンジャパンでは、日本の割安株(バリュー株)を選ぶといいます。

米国株や先進国株と比べると、日本株は割安。

野村アセットマネジメントは、「割安株へ投資すればハイリターンの見込みが高く、マイナスリターンのリスクが小さい」という見解を示しています。

出典:野村アセットマネジメント

銘柄選定の段階では、割安評価・業績動向・流動性などを確認。

それらの指標を踏まえたうえで最終的に50銘柄ほど絞り、比率を考えて投資を行ないます。

個人的に気になったのが、リオープンジャパンで割安感を見る指標がその都度でバラバラである点です。

先に提示した「割安株に投資すれば投資効果が高い」という調べでは“PER”を見ていたようですが、銘柄選定では“PBR”を中心に見ているようです。

割安株に投資すればハイリターンが見込めるというデータを、PERから読み解いているなら、実際に銘柄選定をする際もPERを中心に見ないと話が合わない気がしますが…。

まぁ説明資料にも書いているように、利益率は大きな変動が起こることも珍しくありません。

そういう意味では、純資産と株価から割安感を測るPBRを採用するは納得できます。

ただ前提と異なるデータを示されて話が進んでいくのは、いちユーザーとしては疑問が湧いてしまうところでした。

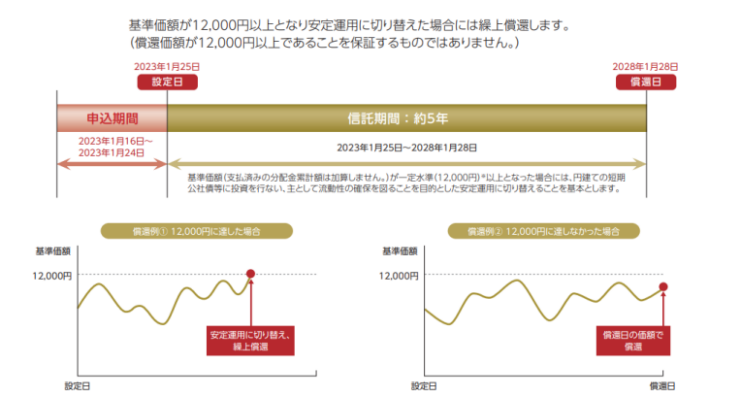

繰上償還が設定されている

リオープンジャパンは、繰上償還がある投資信託です。

繰上償還とは、設定期間より早くに投資運用が終了することを意味します。

リオープンジャパンは「2028年1月28日まで」運用を行う予定ですが、もし基準価額が「12,000円」に達したら繰上償還が行なわれます。

リオープンジャパンは10,000円で販売されたので、+20%になれば繰上償還される設定。

一般的な投資信託は年3%の運用益があれば上等ですから、+20%まで運用益を伸ばせたらお得な投資と言えるでしょう。

しかし「もっと高い株価上昇率を狙いたい!」という方は、アクティブ投資信託を見てみるのもよいでしょう。

「ひふみ投信」や「テンバガーハンター」などは面白い選択肢になり得ます。

また最近はAIを用いて高騰銘柄を予測する「Alpha AI」のような銘柄選定ツールも出ています。

Alpha AIは2022年に株価10倍を果たしたバンクオブイノベーションやマツモトの予測に成功しています。

高騰期待の銘柄をいち早く知りたい方は、こういったツールを利用するのもひとつの手かもしれません。

リオープンジャパン2301の投資先銘柄

リオープンジャパンが投資する具体的な銘柄は、野村アセットマネジメントが発行する「運用報告書」に一部載っています。

運用報告書には組み入れ上位10銘柄が掲載。

| 順位 | 2023年1月(業種)(比率) | 2023年3月(業種)(比率) |

|---|---|---|

| 1位 | Zホールディングス(情報・通信) | Zホールディングス(情報・通信)(4.7%) |

| 2位 | パナソニックホールディングス(電気機器) | パナソニックホールディングス(電気機器)(4.0%) |

| 3位 | 旭化成(化学) | 日産自動車(輸送用機器)(3.5%) |

| 4位 | 三菱ケミカルグループ(化学) | アイシン(輸送用機器)(3.3%) |

| 5位 | 住友化学(化学) | 富士フィルムホールディングス(化学)(2.9%) |

| 6位 | アイシン(輸送用機器) | 日本電気(電気機器)(2.9%) |

| 7位 | 日本電気(電気機器) | セイコーエプソン(電気機器)(2.9%) |

| 8位 | ルネサスエレクトロニクス(電気機器) | SUMCO(金属製品)(2.8%) |

| 9位 | 本田技研工業(輸送用機器) | TDK(電気機器)(2.7%) |

| 10位 | セイコーエプソン(電気機器) | ミネベアミツミ(電気機器)(2.7%) |

(野村アセットマネジメントの運用資料を参考に当サイト作成)

上位10の組み入れ銘柄で30%ほどの投資比率を占めます。

リオープンジャパンの組み入れ銘柄数は50程度に絞っているため、あと40銘柄くらいで残り70%分の投資を行なうようですね。

上位10銘柄のラインナップを見て貰えれば分かる通り、リオープンジャパンでは銘柄を頻繁に入れ替えています。

どの銘柄が入れ替わったのかを追っていけば、今後の経済動向、ひいてはリオープンジャパンがどうやって利益を出していこうとしているかを予測できるでしょう。

リオープンジャパンの銘柄選びには3つの特徴があります。

▼リオープンジャパンで選ばれる銘柄の特徴

①海外売上比率が高い企業

②PBR1.0倍以下の銘柄が多い

③プライム市場の銘柄

特徴①海外売上比率が高い企業

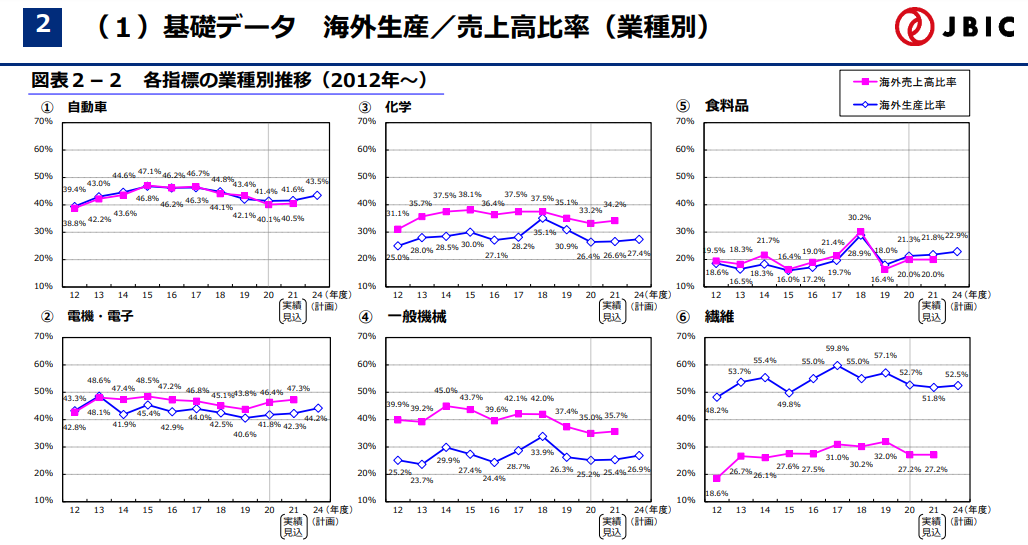

リオープンジャパンの銘柄は「海外売上比率が高い」企業が多いです。

海外売上比率とは、売上高のうち海外での売上が占める割合のこと。要するに、海外に売って稼いでいるということです。

海外売上高比率が高い・低いの基準ですが、これは業種によって平均値が異なるので一概には言えません。

しかしリオープンジャパンでは、業種の平均値以上の海外売上高比率がある企業を選んでいるように見えます。

例えば、日産自動車の海外売上比率は89%を占めます(自動車業界の海外売上高比率は40%前後が平均値)。

【参考】

出典:JBIC

リオープンジャパンのポートフォリオは、外需関連企業が多いです。

海外売上高を見て、円安による恩恵を受けられる企業を選んでいる様子が伺えます。

特徴②PBR1.0倍以下の銘柄が多い

リオープンジャパンは銘柄選びの際に「PBR」を重要視して選ぶとのこと。

組み入れ上位10銘柄を見ると、PBRが1.0倍以下のものが多いことが分かります。

PBRを重要視する傾向は、例えばルネサスエレクトロニクスから見て取れます。

2023年1月には上位銘柄に入っていたルネサスエレクトロニクスですが、3月には上位銘柄から姿を消しています。

その間、PBRは1.6倍⇒2.1倍に変化。

このことから、ルネサスエレクトロニクスの投資比率を落とした、もしくは売却の判断をした背景が予想出来ます。

もちろん銘柄の売買にはPBR以外にも指標があるとは思いますが、リオープンジャパンではPBRが低い割安株を中心に投資しているのは明らかです。

特徴③プライム市場の銘柄

リオープンジャパンの銘柄は、プライム市場の銘柄が多いです。

2023年1月~3月の組み入れ上位10銘柄はすべてプライム市場の銘柄。

リオープンジャパンは流動性や時価総額なども踏まえて投資するとのことなので、自然とプライム市場の銘柄が多く選定されるのでしょう。

リオープンジャパン2301の将来性・今後の展望

リオープンジャパンは、将来的に株価上昇の期待が持てます。

「今後も円安は続く」という見通しがあるためです。

2023年4月10日、日銀新総裁に就任した植田和男は「金融緩和を継続していく考え」を示しています。

リオープンジャパンの組み入れ銘柄75%程度が、外需関連企業。つまり円安によって恩恵を受ける銘柄です。

今後も円安進行が続くのであれば、外需企業の業績拡大の見込みは高く、それに伴う株価上昇にも期待が持てるでしょう。

さらに追い風となるのが、中国の経済再開によるインバウンド需要回復です。

中国では、2022年12月にゼロコロナ政策が事実上の撤廃。

訪日客がコロナ前の水準まで回復していけば、リオープンジャパンに含まれているインバウンド関連銘柄の業績も改善が見られるでしょう。

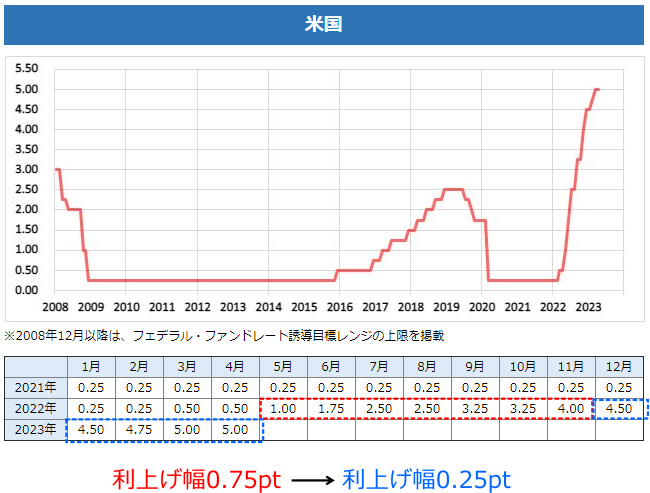

一点注意しておきたいのは、アメリカの金融政策です。

アメリカが利上げをやめたら、円安が円高に転じる可能性があるためです。

2022年3月から始まった米利上げは、2023年3月まで一貫して続きました。

しかし、だんだんと利上げペースは緩和され始めています。

出典:FXZAi

アメリカの利上げ動向にも注視しながら、投資を考えておくとよいでしょう。

まだ投資チャンスがある「円安銘柄」もまとめてあるので、興味があれば参照ください。

『リオープン・ジャパン2301』の口コミ

口コミ一覧