- 世界中の投資家が注目するウォーレン・バフェットの銘柄選び

- ウォーレン・バフェットの銘柄一覧(2022年5月最新)

- ウォーレン・バフェットの銘柄選定方法

- ウォーレンバフェットが選ぶ銘柄の注意点

- ウォーレンバフェット銘柄の売買タイミング

- ウォーレンバフェットのような投資をするには?

- ウォーレンバフェットの投資手法を解説した本の評判

- ウォーレン・バフェットの銘柄が投資家から評判を集める理由

- バークシャーハサウェイとウォーレンバフェットの関係性

「投資の神様」と呼ばれるアメリカの著名投資家、ウォーレン・バフェット。

バフェットが購入する銘柄は必ずニュースになり、軒並み値上がりするほどの影響力があります。

2021年、バフェットの投資先上位10銘柄は平均+40%の株価上昇を記録。S&P500が年+27%だったため、バフェットは米国市場を大きく上回るリターンを得たことになります。

バフェットの類まれなる銘柄選定力は、いつの時代も投資家の注目の的。

本記事ではバフェットが2022年に売買した最新の銘柄情報を踏まえて、「どうすればバフェットのように将来有望な銘柄を見つけられるのか」調査しました。

まずはバフェットが保有している銘柄の最新情報を見ていきましょう。

■バフェットの保有銘柄上位20(米国株)

| コード | 銘柄名 | 保有 | ポートフォリオの占有率 |

|---|---|---|---|

| AAPL | アップル | 1,555.64億ドル | 42.80% |

| BAC | バンク・オブ・アメリカ | 416.36億ドル | 11.50% |

| AXP | アメリカン・エキスプレス | 283.51億ドル | 7.80% |

| CVX | シェブロン | 259.19億ドル | 7.10% |

| KO | コカ・コーラカンパニー | 248.00億ドル | 6.80% |

| KHC | クラフトハインツカンパニー | 128.27億ドル | 3.50% |

| MCO | ムーディーズ | 83.24億ドル | 2.30% |

| OXY | オキシデンシャル・ペトロリウム | 77.38億ドル | 2.10% |

| USB | USバンコープ | 67.19億ドル | 1.80% |

| ATVI | アクティビジョン・ブリザード | 51.52億ドル | 1.40% |

| DVA | ダビータ | 40.83億ドル | 1.10% |

| HPQ | ヒューレット・パッカード | 37.93億ドル | 1.00% |

| BK | バンクオブニューヨークメロン | 35.91億ドル | 1.00% |

| KR | クローガー | 33.27億ドル | 0.90% |

| C | シティグループ | 29.45億ドル | 0.80% |

| VRSN | ベリサイン | 28.51億ドル | 0.80% |

| GM | ゼネラルモーターズカンパニー | 27.14億ドル | 0.70% |

| VIAC | パラマウントグローバル | 26.07億ドル | 0.70% |

| CHTR | チャーターコミュニケーションズ | 20.89億ドル | 0.60% |

| LSXMK | リバティメディア | 19.76億ドル | 0.50% |

引用元:フォーム13F

バフェットの銘柄のうち、ポートフォリオの大半を占めるのはアップル(AAPL)です。

2016年にアップルの株式を購入して以来、一貫して同社を高く評価する姿勢に変わりはありません。

2022年に入ってバフェットが大きく買い増したのは4銘柄。売り越したのは1銘柄。

▼バフェットが銘柄の保有割合を増やした

①シェブロン(CVX):大手石油関連企業

②オクシデンタル(OXY):石油・ガス大手

③アクティビジョン・ブリザード(ATVI):ゲームソフト大手

④ヒューレットパッカード(HP):PC大手

▼バフェットが銘柄の保有割合を減らした

ベライゾンコミュニケーションズ(VZ):大手通信社

①シェブロン(CVX)②オクシデンタル(OXY)

シェブロン(CVX)とオクシデンタル(OXY)はいずれもエネルギー関連銘柄です。

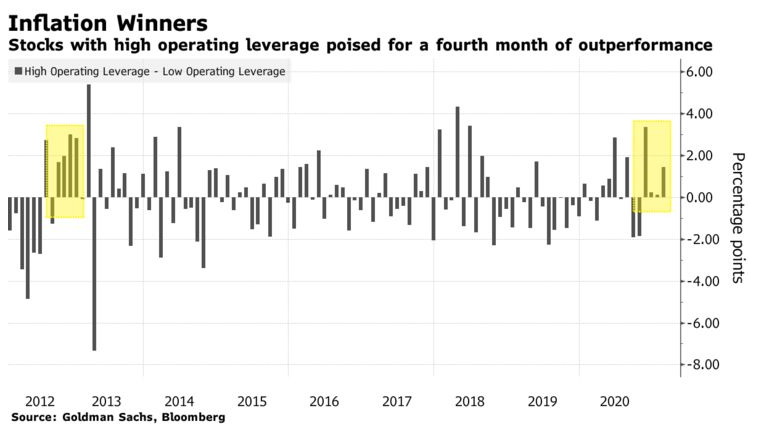

エネルギー関連は過去50年にわたり、インフレ局面で勝ち組のセクターだったと言われています。

引用元:bloomberg

ウクライナ侵攻に伴い世界的にエネルギー価格が高騰しており、エネルギー関連企業である2社の銘柄も上昇を続けています。

バフェットがエネルギー関連の銘柄に大きく投資したことは、「今後本格的なインフレ時代の到来」を予期しているとも捉えられるでしょう。

③アクティビジョン・プリザード(ATVI)

バフェットが買い増したアクティビジョン・プリザード(ATVI)は大手ゲームソフト会社です。

同社はマイクロソフトが買収を予定している銘柄。

バフェットはマイクロソフトが買収で提示する取得価格と実際の株価の差額で利益を狙うマージャー・アビードラージ(合併裁定取引)を狙って同社の株を取得したと言われています。

マイクロソフトは2022年1月、アクティビジョン株を1株当たり95ドルで購入すると発表しましたが、5月17日時点の同社株価は77.92ドル。

マイクロソフトが買収を完了するためには、独占禁止当局の承認を得る必要があり、売買が成立するかどうかは現段階ではわかっておらず、バフェットも「もし売買が成立しなければ、どうなるかはわからない」としています。

④ヒューレット・パッカード(HPQ)

バフェットはヒューレット・パッカード(HP)株式を11%取得し筆頭株主になっています。

2022年に入ってバフェットがヒューレット・パッカード(HP)の筆頭株主になった理由は「業績がよく割安。株主還元に積極的だから」と言われています。

過去8四半期で自社株の26%を買い戻し、2022年度は少なくとも40億ドルの自社株買いを株主に宣言。

またヒューレット・パッカードは四半期ごとに25セントの配当を支払って2.8%の配当利回りを実現している高配当企業です。

株主還元の姿勢を評価するバフェット好みの銘柄といえるでしょう

バフェットはテクノロジー株への出資に慎重であると言われていますが、ヒューレット・パッカードの筆頭株主になったことからは、期待感の表れが透けて見えます。

これから上がる個別株を選別する銘柄選定AIというサービスもまた、バフェット同様に高い投資成績を残しています。

バフェットが選ぶ銘柄を事前に知るのは困難なので、こういったサービスを利用してみるのも面白いかもしれませんね。

・2022年 バフェットはベライゾンコミュニケーションズを手放した

バフェットは大手通信業者の「ベライゾンコミュニケーションズ(VZ)」をほぼすべて手放しています。

手放した理由は発表されていませんが、ベライゾンコミュニケーションズ(VZ)は2021年年末に発表された自社株主への年次書簡内に記載されているバークシャーの保有額上位15銘柄のうち、買い値を割り込んだ唯一の銘柄となっています。

バフェットの投資先銘柄を知りたいときは、フォーム13Fで確認できます。

フォーム13Fとは100億円以上を運用する人が提出する米金融商品の保有銘柄一覧のこと。

ウォーレン・バフェット率いるバークシャー・ハサウェイは、SEC(米証券取引委員会)にフォーム13Fを提出しています。

バフェット銘柄の一覧をさらっと確認したい場合は「guruforcus」も便利です。

↓クリックで開閉できます↓

バフェットの保有上位20銘柄以外

| コード | 銘柄名 | 保有 | ポートフォリオの占有率 |

|---|---|---|---|

| V | ビザ | 18.40億ドル | 0.50% |

| AMZN | アマゾン | 17.39億ドル | 0.50% |

| AON | エーオン | 14.32億ドル | 0.40% |

| MA | マスターカード | 14.25億ドル | 0.40% |

| SNOW | スノーフレーク | 14.04億ドル | 0.40% |

| CE | セラニーズコーポレーション | 11.26億ドル | 0.30% |

| LSXM.A | リバティSiriusXMグループ | 9.24億ドル | 0.30% |

| MCK | マッケソンコーポレーション | 8.95億ドル | 0.20% |

| RH | リストレーション・ハードウェア・ホールディングス | 7.08億ドル | 0.20% |

| TMUS | TモバイルUS | 6.73億ドル | 0.20% |

| GL | グローブライフ | 6.39億ドル | 0.20% |

| FWON.K | フォーミュラワングループ | 5.39億ドル | 0.10% |

| STOR | ストア・キャピタル | 4.31億ドル | 0.10% |

| ALLY | アライ・ファイナンシャル | 3.90億ドル | 0.10% |

| FND | フロア・アンド・デコア・ホールディングス | 3.87億ドル | 0.10% |

| STNE | ストーン | 1.25億ドル | 0.00% |

| VZ | ベライゾンコミュニケーションズ | 0.70億ドル | 0.00% |

| MMC | マーシュ・アンド・マクレナン | 0.69億ドル | 0.00% |

| RPRX | ロイヤルティ・ファーマ | 0.58億ドル | 0.00% |

| JNJ | ジョンソン&ジョンソン | 0.58億ドル | 0.00% |

| PG | プロクター・アンド・ギャンブル・カンパニー | 0.48億ドル | 0.00% |

| MDLZ | モンデレズ・インターナショナル | 0.36億ドル | 0.00% |

| LILA | リバティラテンアメリカ | 0.25億ドル | 0.00% |

| VOO | バンガードS&P 500 ETF | 0.18億ドル | 0.00% |

| SPDR | SPDR S&P500ETFトラスト | 0.18億ドル | 0.00% |

| UPS | United Parcel Service、Inc. | 0.13億ドル | 0.00% |

| LILA.K | リバティラテンアメリカ | 0.12億ドル | 0.00% |

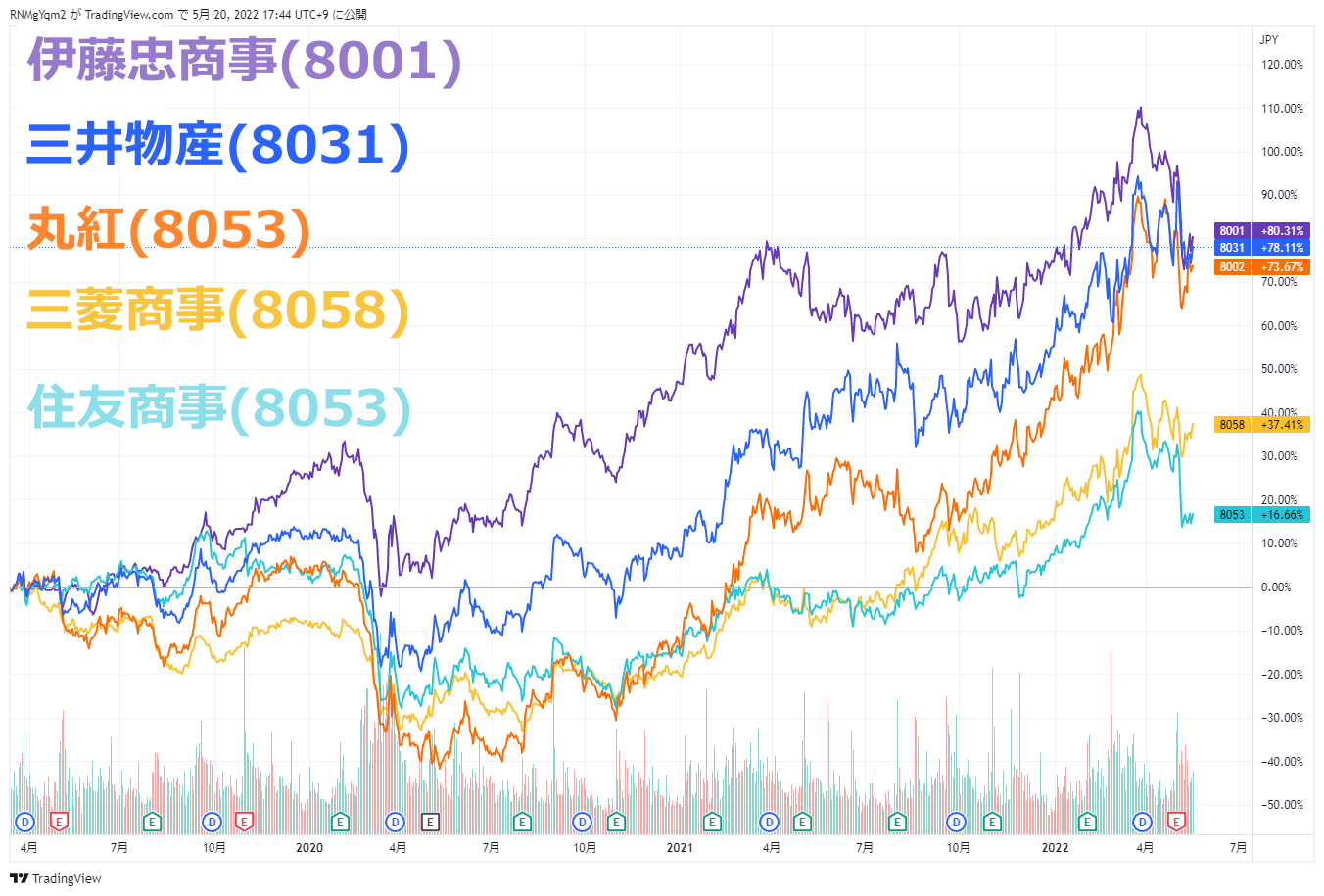

■バフェットの保有銘柄(日本株)

バフェットが保有する日本株についてはフォーム13Fに記載がないため、2020年8月31日にバークシャーハサウェイの子会社であるナショナル・インデムニティー・カンパニーが関東財務局に提出した日本銘柄の大量保有報告書で確認します。

| ティッカー | 銘柄名 | 株価 | 市場 | 業種 | 保有株数 | 1株配当(会社予想) |

|---|---|---|---|---|---|---|

| 8031 | 三井物産株式会社 | 3,095.00 | 東証1部 | 卸売業 | 86,453,900株 | 120 |

| 8002 | 丸紅株式会社 | 1,368.50 | 東証1部 | 卸売業 | 87,877,700株 | 60 |

| 8053 | 住友商事株式会社 | 1,851.50 | 東証1部 | 卸売業 | 63,121,100株 | 90 |

| 8058 | 三菱商事株式会社 | 4,295.00 | 東証1部 | 卸売業 | 74,887,500株 | 150 |

| 8001 | 伊藤忠商事株式会社 | 3,649.00 | 東証1部 | 卸売業 | 79,509,400株 | 130 |

(※2022/5/17時点)

ウォーレン・バフェットはバークシャーハサウェイの子会社であるナショナル・インデムニティー・カンパニーを通して日本の5大商社の株を保有しています。

バフェットは2021年年末に発表された年次書簡内では伊藤忠商事、三井物産、三菱商事の株式を2021年に8~10%増やしたことを明らかにしています。3商社は、2021年12月31日時点でのバークシャーの保有額上位15銘柄にランクインしています。

バフェットが購入した日本の総合商社は、2019年~2020年にPBR(株価純資産倍率)の1倍割れが続いており「万年割安株」といわれていました。

しかし2020年以降は順調に株価が上昇。バフェットは日本の商社株で約2倍の利益が見込まれています。

「本源的価値を大きく割り込んでいる株に投資する」ことを追求してきたバフェットからみて、日本の商社株は割安で資産価値が高い銘柄であったことが証明されたようです。

■バフェットの銘柄 2021年の投資パフォーマンス

バフェットの2021年の投資リターンは+29%でした。

バークシャー社の2021年の営業利益は過去最高を記録。前年比25%増の274億6000万ドルを計上。

純利益は前年比の2倍以上となる898億ドル。その利益に貢献したのは「アップル」「バンク・オブ・アメリカ」「アメリカン・エキスプレス」などの投資収益です。

2021年のバフェットのポートフォリオにある銘柄のうち高パフォーマンスを出している銘柄については以下のようなランキングがあります。

▼バフェットの投資リターン上位10銘柄(2021年)

1位 ウェルズ・ファーゴ(WFC) 2021年のリターン:62%

2位 マーシュ・アンド・マクレナン(MMC) 2021年のリターン:53%

3位 バンク・オブ・アメリカ(BAC) 2021年のリターン:48%

4位 クローガー(KR) 2021年の利益:40%

5位 バンク・オブ・ニューヨーク・メロン(BK) 2021年のリターン:39%

6位 シェブロン(CVX) 2021年のリターン:38%

7位 アメリカン・エキスプレス(AXP) 2021年のリターン:38%

8位 アップル(AAPL) 2021年のリターン:37%

9位 ムーディーズ・コーポレーション(MCO) 2021年のリターン:33%

10位 USバンコープ(USB) 2021年のリターン:21%

引用元:トウシル

たった1年間で2桁以上のリターンを生み出す驚きの運用成果です。

■バフェットの保有銘柄(高配当)

バフェット銘柄の中で配当利回りが高いTOP3は以下の通り。

| ティッカー | 銘柄名 | 配当利回り | ポートフォリオ占有率 |

|---|---|---|---|

| STOR | ストア・キャピタル | 5.80% | 0.10% |

| VZ | ベライゾンコミュニケーションズ | 5.20% | 0.00% |

| C | シティグループ | 4.10% | 0.80% |

バフェットの銘柄が投資家の注目を集めるのは、これまでに彼が上げてきた圧倒的なリターンの賜物でしょう。

S&P500に投資するよりも高いパフォーマンスを見込めるなら、「バフェットが投資する個別銘柄が気になる」という声が上がるのも納得です。

資金の大半を米国株に投資するバフェットの投資姿勢からは、アメリカ市場の今後の成長に期待している様子が伺えました。

2021年はゲームストップ株が28倍の株価上昇、キャッサバサイエンスという米国株が21倍に高騰。米国株にはこういった大化け銘柄が出るのも魅力的ですよね。

ウォーレン・バフェットは「良い企業を本来の価値より安く買う」ことを重視して投資する銘柄を選んでいます。

言い換えれば、バフェットはバリュー株を購入しているということです。

バフェットがバリュー株を見極める際に重視しているポイントは4つ。

①潤沢なキャッシュフロー

②強力なブランド力

③長期にわたり安定的に業績を伸ばす力

④積極的な株主還元

バフェット自身は一度も銘柄の選定方法について公開したことはありません。しかしバフェットの投資を間近で見てきた人物の書籍や、バークシャー・ハサウェイの株主に向けた年次書簡に書かれた内容から推測できました。

バフェットの銘柄選び ①潤沢なキャッシュフロー

バフェットは自己資本比率が高い企業を好んでいます。

自己資本比率とは返済する必要のない自己資本が全体資本に対してどれだけあるかを示す値です。自己資本比率の高さは財務の健全性を表します。

キャッシュフローが潤沢であれば、再投資に充てる資金を増やせます。

バフェットは内部留保(利益剰余金)を再投資して得られる成長、将来の生産性向上とそれによるキャピタルゲインこそ株式投資で最も大事な要素と認識しています。

バフェットの銘柄選び ②強力なブランド力

強力なブランド力とはそのブランド自体に価値が見出されているものです。バフェット銘柄であれば「アップル」や「コカ・コーラ」などが該当します。

同じような商品・サービスがあった場合に、大きくシェアをとれる商品・サービスなのかという点がブランド力を見分けるポイントとなります。

「コーラを買いたい!」と思ったときに、頭に思い浮かぶのはコカ・コーラ、もしくはペプシである人がほとんどでしょう。それがブランドを持っているということです。

ブランド自体に価値を見出す人が多いため、安易な価格競争に陥りにくいのも特徴のひとつ。顧客を引き留めるための新商品開発などにかける投資が少なく済みます。

また弱いブランド力の商品に比べて価格を上げたとしても受け入れやすいため、インフレ局面にも強いと言われています。

バフェットの銘柄選び ③長期にわたり安定的に業績を伸ばす力

バフェットは企業が外的要因(好況・不況)にかかわらず利益を伸ばし続ける力があるかどうかを重要視しています。

1株当たりの利益を表す「EPS」が増加基調にあるか、効率よく稼ぐ力を示す「ROE」が高いかは参考になるでしょう。

バフェットの銘柄選び ④積極的な株主還元

バフェットは株主還元に積極的な企業への投資を行ないます。

内部留保(利益剰余金)の投資先として事業拡大のために投資する先がないのであれば、配当や自社株買いなどの株主還元に充てる経営ができているのかという点を重視。

バフェットが選ぶ銘柄は投資家の人気が高く、株価上昇にも期待がかかると言われています。

しかしバフェットの銘柄に投資をする際に注意しておきたい点が1つ。

バフェットの売買タイミングをリアルタイムに知れないため、気が付いたら株価が大きく変動する可能性があるということです。

バフェットが選ぶ銘柄は100%上がるワケではありません。

例えば2020年には保有していた米航空株を全て売却して数十億ドルの損失を出しています(新型コロナウイルスの感染拡大によって「世界が変わる」と予期しての損切り)。

2022年のポートフォリオでも、2020年に大きく投資した大手通信業者であるベライゾンコミュニケーションズ(VZ)は、損失を出したまま2021年にほぼすべて手放しました。

さらにバフェットは、毎年ポートフォリオ銘柄の組み入れや入れ替えを適宜行っており、短期投資家としての一面も持ち合わせています。

その時々の状況に応じて、バフェットは必要であれば損切りも辞さないということです。

損切りのタイミングも知りたいところですが、私たちはバフェットの売買動向についてリアルタイムで知れません。

「バフェットが買った銘柄だから安心」と放置していると、気が付いた時には大きく値下がりしていたなんてこともあり得ます。

購入した銘柄の最新ニュースや株価動向には、常にアンテナを張っておくようにしましょう。

もしウォーレンバフェットの銘柄を購入したかったら、優良株が割安になった時が良いでしょう。

米国市場全体が下がって、優良企業も釣られて下がっているタイミングは特におすすめ。

本来あるべき評価を度外視して「不当に株価が落ち込む」ため、その後に反発する可能性は高くなります。

バフェット銘柄は、短期的なトレードではなく長期投資を目的にする投資家の姿が見られます。

引用元:Kay -Twitter

2022年は8週連続NYダウが下落するという大暴落も起きています。この暴落は世界大恐慌以来90年ぶり。

一見すると米国株市場の成長止まりのようにも考えられますが、不当に株価が下がったバフェット銘柄を買い集める良いタイミングになるかもしれませんね。

バフェットは綿密な企業分析を行い、本来の企業価値よりも割安で放置されている健全な体質の企業の銘柄を安く買って、長期間保有するバリュー株投資を基本としています。

企業分析の方法として、ニュースや四季報、IR資料からの情報取得など様々な方法がありますが、その前に候補の企業を絞り込むための方法としてスクリーニングもあります。

スクリーニング基準には「PER(株価収益率)」や「PBR(株価純資産倍率)」で割安性を見ることを中心に、財務の健全性を見る「自己資本比率」や稼ぐ力が分かる「EPS(一株当たり純利益)」と「ROE(自己資本利益率)」、株主への還元や内部留保の動向がわかる「配当性向」などの項目が使えます。

詳しくはバフェットのスクリーニング基準や、米国大化け銘柄を見つけるためのやり方を解説した「米国株のスクリーニング」記事を参照してください。

「億万長者をめざすバフェットの銘柄選択術」は、ウォーレンバフェットの投資手法を解説した本です。

2022年の販売以来から売れ続けるロングセラー本となっています。著者はバフェットの投資を身近に見てきたメアリー・バフェット。バフェットの息子ピーターの元夫人です。

本書を読んだ投資家は「バリュー投資の王道」と評価している声もあれば、「バフェットのネームバリューに釣られている」という厳しい声もありました。

『バリュー投資の原理原則を学ぶには最高の本だと思います。

重要な用語や適正株価の求め方など、全くの初学者には難解な部分もあるので、一度で理解するのは難しいかもしれません。

章ごとに練習問題があるので、電卓を使ってしっかり取り組むことをおすすめします。

バリュー投資を学ぶには、この本を理解するまで何度も繰り返し読むのが近道だと思います。

』

『恐らくこの本を良いと言っている方は「周りが良いと言っているから」という先入観から生まれた評価であろう。

内容はごく当たり前のことばかり。

・ブランドがあるか

・生活に必要不可欠か

・独占に近いか

・高ROE、低PBR、EPSやROEの成長率は堅調か

これを長ったらしく、わかりにくく、複雑に説明している。

こんな内容はどんな本でも取り扱っているし、もっとわかりやすく説明している。

バフェットという名前につられ、レビューの良さにつられ高評価しているものは、本質を見抜けていないと考える。』

引用元:Amazon

ウォーレンバフェットはバリュー投資家として名を馳せています。その投資術を学べるのはありがたいという声もありますが、バフェット自身が書いた本ではないため、あまり参考にならないという評判もあるみたいですね。

ウォーレン・バフェットは投資家からの信頼が厚く「投資の神様」「オマハの賢人」などの異名で呼ばれ親しまれています。

過去に上げてきた「圧倒的な投資実績」によって投資界で確固たる地位を築きあげているバフェット。

バフェットがCEOを務める投資運用会社バークシャーハサウェイはS&P500と比較して125倍超のリターンを得ています。

バークシャーハサウェイ:+274万4000%(1964年~2019年)

S&P500:+1万9784%(1964年~2019年)

バフェットは11歳で初めて株式を購入してから、80年以上にわたって自身の投資哲学を守って投資を続けてきました。

バフェットはバークシャーハサウェイで資産運用をする前に「バフェット・アソシエイツ」という会社を26歳の時に設立しています。

バフェットアソシエイツでは解散するまでの13年間、年31パーセント水準で会社の資産を成長させていました。年31%のリターンはウォール街の平均的な数字をはるかに凌駕する数字。そこでもウォーレンバフェットは高い評価を獲得。

バークシャー・ハサウェイではS&P500を上回る投資成績を見せ、年間の収益率がマイナスだったのはわずか10回のみ。「投資の神様」の異名にふさわしいパフォーマンスを出し、これらの実績から彼は世界中の投資家に注目されることとなりました。

バフェットが選んだ個別銘柄の中では、アップルの投資パフォーマンスが目を引きます。

2022年バフェットの最新ポートフォリオで40%以上を占めるアップル社は、バフェットが2016年に初めて取得してから3倍もの値を付けています。

バフェットは2018年までアップル社を買い増したあと、2020年には持ち分を縮小するため110億ドルの売却益を手にしました。

しかしアップル社は株主還元を積極的に行っており、当時も自社株買いを実施したことで、発行済み株式数が減少し、結果的にバークシャーの保有比率は上昇するということも起こったほどです。

2021年末の自社株主に向けた書簡では、アップルを自社の保険事業に次ぐ、バークシャーにおけるナンバー2の「巨人」と呼び、当面はこのポジションを引き下げるつもりはないとしています。

そんな投資実績を持つバフェットの資産額は約14兆円。世界長者番付では毎回TOP5に入っています。

日本の長者番付1位の柳井正の資産は約2.7兆円。個人投資家として著名なcisの資産は230億円。

バフェットの保有資産と比べると規模が桁違いです。

Microsoft創業者のビルゲイツはバフェットのことを『彼はただ優れた投資家というのではなく、世界で最も優れた投資家として記憶されるだろう』と評しています。

ウォーレン・バフェットの人気は日本でも高く、「バフェット太郎」「東大バフェット」など、彼の名を模したニックネームを用いる投資インフルエンサーも存在しています。

90歳を超えても積極的に投資を続けるウォーレン・バフェット。

彼が注目をする銘柄は、今後も投資家の注目を集めることでしょう。

バークシャー・ハサウェイは1888年に創立された紡績会社でした。

1960年代にバフェット氏が買収して経営権を握った後、保険業を足場として様々な企業への投資・買収を行いました。

1985年に綿紡績事業が閉じられた後は、完全なコングロマリット(複合企業)となります。

▼バークシャーハサウェイが保有する事業

・保険業

・鉄道事業

・公共・エネルギー事業

・工業

・サービス

・小売業など

バークシャーハサウェイの傘下企業は200以上。

特に保険業に重点を置いており、保険業の持つ「フロート(float=投資に使えるお金)」を使ってさらに投資・運用を行うことで、投資運用会社としても成長してきました。

市場でバフェット銘柄と呼ばれている銘柄は、一般的にこのバークシャー・ハサウェイがSEC(米証券取引委員会)に提出するフォーム13Fに記載されているものや、自社株主への年次書簡内に記載されている銘柄を指します。

バークシャー・ハサウェイはバフェット氏だけでなく、副会長を務めるチャーリー・マンガー氏を始めとした投資家や運用担当者もおり、バークシャー・ハサウェイの投資銘柄にはこれらの他の投資家や運用担当者の意向も反映されています。

実際、最新のバフェット銘柄にあるゲーム大手アクティビジョン・ブリザードの株式を取得したことについても、運用担当者であるトッド・コムズ氏とテッド・ウェシュラー氏いずれかの投資マネージャーが取得したと言われています。

『バフェット銘柄』の口コミ

口コミ一覧

※株専門家

名無し

名無し

名無し

名無し

名無し