近年、国際情勢の不安定化に伴い、日本の防衛産業への注目度が急速に高まっています。

地政学的リスクの上昇、そしてそれに対応する流れで進む国防費の増大は、防衛分野を大きな成長テーマとして浮上させています。

本記事では、日本の防衛産業の現状と将来性を解説するとともに、防衛の最前線を支える伝統的な重工メーカーから、防衛の未来を担う最先端のテクノロジー企業まで、とくに注目すべき防衛関連銘柄を5つに絞って紹介します。

「国策」で成長拡大中⁉日本の防衛産業の現状と将来性

日本の置かれている防錆の状況について整理してみましょう。

日本の防衛を取り巻く環境は、地政学的リスクの上昇に加えて、国際社会、とくにアメリカとの関係に大きく左右されます。

地政学的リスクの上昇と国防費の増大

日本が現在直面している地政学的リスクは、特定の地域に限定されたものではありません。

欧州ではロシアによるウクライナ侵攻が続き、中東情勢は依然として緊迫しています。

日本にとって最も直接的かつ大きなリスクと考えられるのが、アジアにおける中国と台湾を巡る緊張の高まりです。

台湾を巡る動向は、日本の安全保障と経済活動に直結する脅威として認識され、対処するための防衛力強化は待ったなしの状況といえるでしょう。

世界における防衛に関する象徴的な動きとして挙げられるのが、北大西洋条約機構(NATO)の目標の変化です。

従来「GDP(国内総生産)比2%」を加盟国における防衛費の目標としてきた北大西洋条約機構(NATO)ですが、2025年には各国にGDP比5%まで防衛費を引き上げることを要求するという、きわめて野心的な目標が設定されました。

これは、安全保障に必要な資金が、かつてない水準で求められていることを示唆しています。

参照:NHK「NATO首脳会議 国防費などGDPの5%に引き上げで一致」

GDP比2%では足りない?トランプ政権からさらなる防衛費の要求

日本の防衛費は長らく「GDP比1%未満」を目安としてきており、世界の主要国のなかでも金額・GDP比ともに低水準でした。

しかし、2022年12月に当時の岸田政権は、閣議決定された「国家安全保障戦略」に基づき、2027年度には防衛費の予算水準をGDP比2%に達するよう所要の措置を取る方針を打ち出しました。

これは、日本の防衛産業にとっては大きな追い風といえるでしょう。

しかし、同盟国であるアメリカからはさらなる強い要請が行われており、強力な外部圧力となっています。

英紙フィナンシャル・タイムズは、トランプ政権が日本に対し、防衛費の水準をGDP比3.5%にまで引き上げるよう要求したと報じています。

トランプ政権の要求は、日本の防衛力強化が単なる国内のニーズだけではなく、日米同盟における責任分担という外交的な文脈のなかで、今後も高い水準の支出を求められ続けることを示唆しているでしょう。

参照:毎日新聞「トランプ政権、日本にGDP比3.5%の防衛費増額を要求 英紙報道」

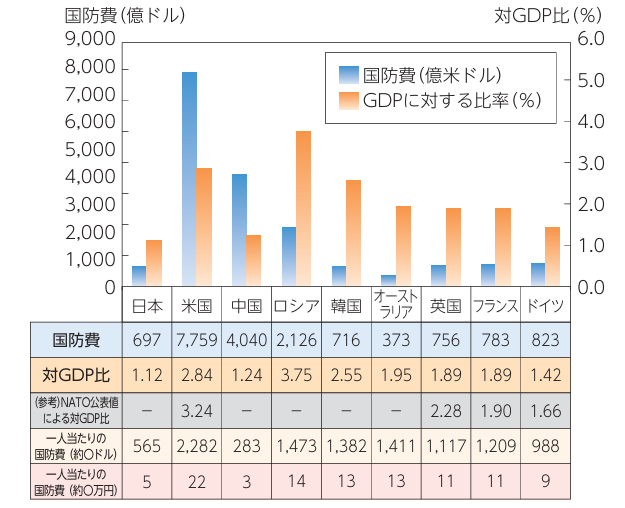

■主要国の国防費比較(2023年度)

出典:防衛省「令和6年版 防衛白書」

防衛産業の未来は「サイバー・宇宙・テック」がカギに

現代の防衛は、もはや従来の陸・海・空の領域にとどまりません。

すでにサイバーセキュリティや宇宙といった新たな領域が、安全保障上の重要な課題となっています。

例えば、サイバーセキュリティは国家のインフラや機密情報を守る「盾」として不可欠です。

AI(人工知能)を活用した情報解析や、ドローンや無人潜水機といった無人技術は、人的リスクを低減しつつ、より迅速かつ広範囲な情報収集・作戦遂行を可能にします。

今後、防衛産業が成長を続けるためには、従来の兵器製造に加え、最先端のテクノロジーを取り込んだ、より「デジタル化」された防衛システムへの転換が不可欠です。

伝統的な防衛企業に加え、ITやAI、通信技術を持つテック企業の参入と貢献が、日本の安全保障の将来を大きく左右するカギとなります。

日本の防衛を支える!注目の防衛銘柄5選

ここでは、日本の防衛を支える上でとくに注目すべき5つの銘柄を、伝統的な重工メーカーから新しい分野を担うテック企業まで、幅広く紹介します。

三菱重工業(7011):国内防衛産業の「本丸」

| 株価 | 3,859円 |

| 時価総額 | 13兆189億円 |

| 配当利回り | 0.62% |

| PER(連) | 49.85倍 |

| PBR(連) | 5.45倍 |

| ROE(連) | 10.69% |

出所:Yahoo!ファイナンス(2025年9月26日時点)

三菱重工業は、日本の防衛産業の「本丸」として揺るぎない地位を築いているといえるでしょう。

長年にわたり防衛省最大のサプライヤーであり続け、潜水艦、護衛艦、ミサイル、戦闘機といった陸・海・空のほぼ全ての領域に製品を提供しています。

国防費がGDP比2%水準へと増大するなか、最も安定的かつ巨大な恩恵を享受できる基盤を保有しているといえます。

とくに、次期戦闘機の開発や極超音速誘導弾など、未来のカギを握る国家的な先端プロジェクトの中核を担っており、長期的な受注残高の積み上げが可能でしょう。

防衛部門以外にも、H3ロケットのような宇宙事業を担っており、最先端の制御技術や超音速飛行に必要な耐熱・材料技術といった高度な技術も保有しています。

宇宙事業の技術は、ミサイルや次世代兵器の開発にそのまま転用可能であり、他の企業にはない技術的なシナジー効果を生み出すでしょう。

また、エネルギー(ガスタービン、原子力)やインフラなど多角的な事業基盤も盤石であり、防衛部門の研究開発を支える強固な体力となっている点も高く評価できます。

ただし、次期戦闘機開発のような国家的な大型プロジェクトは、技術的な難易度が極めて高く、開発期間の長期化や費用超過のリスクが常に伴う点には注意が必要です。

川崎重工業(7012):空と海の防衛に大きな貢献

| 株価 | 9,732円 |

| 時価総額 | 1兆6,327億円 |

| 配当利回り | 1.54% |

| PER(連) | 19.82倍 |

| PBR(連) | 2.21倍 |

| ROE(連) | 13.16% |

出所:Yahoo!ファイナンス(2025年9月26日時点)

日本の防衛において川崎重工業は空と海の「活動範囲の拡大」に不可欠な役割を担っています。

川崎重工業は、空輸能力を飛躍的に高めた輸送機やヘリコプターの開発・製造を手がけています。

輸送機やヘリコプターの装備品は、有事における部隊や物資の迅速な展開、離島防衛、さらには大規模災害時の人道支援においても不可欠であり、自衛隊の活動範囲と能力を支える「縁の下の力持ち」として、安定した事業基盤を築いています。

防衛予算の拡大は、川崎重工業の得意とする高付加価値分野での受注増につながるでしょう。

川崎重工業は三菱重工業と並ぶ日本における潜水艦の2大メーカーの1つであり、海洋国家である日本にとって極めて重要な海洋防衛の中核を担っています。

とくに、高性能なリチウムイオン電池を搭載した最新鋭の潜水艦技術は世界トップレベルであり、潜航能力の向上は日本の抑止力強化に直結します。

国の防衛力強化の流れのなかで、潜水艦は安定的な建造需要が今後も見込まれます。

ただし、全体の収益構造においては景気の変動を受けやすい民生用航空機の割合が大きい点には注意が必要です。

OKI(6703):AIで海洋における情報戦を担う

| 株価 | 1,661円 |

| 時価総額 | 1,448億円 |

| 配当利回り | 3.01% |

| PER(連) | 10.29倍 |

| PBR(連) | 1.03倍 |

| ROE(連) | 8.70% |

出所:Yahoo!ファイナンス(2025年9月26日時点)

ATMやプリンターの印象が強いOKI(沖電気工業)ですが、実は長年にわたり培ってきた通信・情報処理技術を基盤とした防衛関連銘柄でもあります。

とくに注目すべきは、海洋防衛の中核となる技術です。

島国である日本にとって領海侵犯は最大の脅威の1つですが、OKIは潜水艦から周囲を探知するための高性能ソナーシステムのように、海洋での情報戦における中核を担う重要な装備品を提供しています。

近年、軍事力強化を図る中国の船舶や潜水艦が日本の領海付近で活動を活発化させており、他国の動きをいち早く探知するソナーの重要性はますます高まっています。

OKIの技術的貢献は、日本の海上防衛における喫緊の課題解決に直結するといえるでしょう。

さらに、OKIの技術を情報解析分野に応用した「船舶分類AIシステム技術」は、大量の海洋監視データからAIが自動で船舶の種類を検知・分類するもので、情報収集と警戒監視の効率を飛躍的に高めることが期待されます。

AIがもたらす情報優位性は、現代の防衛力強化の核心であり、OKIは他社に先駆けてこの最先端分野で存在感を発揮しています。

防衛システム分野は競争が激しい分野ですが、ソナー技術やAI解析といった技術的な優位性を維持できるかが、今後の成長の大きなポイントでしょう。

トレンドマイクロ(4704):サイバー空間の「盾」

| 株価 | 8,165円 |

| 時価総額 | 1兆1,504億円 |

| 配当利回り | ー |

| PER(連) | 35.51倍 |

| PBR(連) | 9.83倍 |

| ROE(連) | 20.89% |

出所:Yahoo!ファイナンス(2025年9月26日時点)

トレンドマイクロは、サイバーセキュリティという現代の防衛において最も重要性の高い分野で、日本の安全を支えるリーディングカンパニーです。

個人向けサービスでは国内で高いシェアを誇る「ウイルスバスター」で有名ですが、トレンドマイクロの真価は、政府機関や電力、通信といった日本の重要インフラ企業向けの高度な法人向けソリューションにあります。

現代においてサイバー空間での防御力は不可欠であり、日本が防衛費を増額するなかで、サイバーセキュリティへの投資は今後最も伸びる分野の1つと考えられるでしょう。

トレンドマイクロは攻撃手法が巧妙化するなかで、クラウド環境や産業制御システムを守る最先端の防御技術を提供しています。

さらに、トレンドマイクロは防衛省から「日ASEANサイバーセキュリティ協力プロジェクト」の支援役務を受注するなど、国家レベルでの安全保障に深く関与しており、高い実績と信頼を誇ります。

純粋なセキュリティ専門企業であるため、防衛関連予算の拡大が、よりダイレクトに収益拡大につながる事業構造も魅力です。

ただし、サイバーセキュリティの領域は、技術革新のスピードがきわめて速く、競争が激しいという特徴があります。

投資の観点からは、強力な競合会社の出現には常に注意を払う必要があります。

ミライト・ワン(1417):劇的に重要性を増すドローン銘柄

| 株価 | 2,958.5円 |

| 時価総額 | 2,701億円 |

| 配当利回り | 2.87% |

| PER(連) | 12.62倍 |

| PBR(連) | 1.04倍 |

| ROE(連) | 6.69% |

出所:Yahoo!ファイナンス(2025年9月26日時点)

ロシアによるウクライナ侵攻は、ドローンの軍事的役割を劇的に変化させました。安価なドローンが、偵察や監視として機能するだけでなく、爆弾投下や自爆攻撃などに使用され、高価な戦車や装甲車両を無力化する手段として機能しています。

今後の防衛において、大量かつ安価なドローンの運用と敵ドローンからの防御が、不可欠な戦略要素であることを示しており、ドローンの重要性は劇的に増しています。ミライト・ワンは、情報通信インフラの構築を主軸とする総合エンジニアリング企業です。

ミライト・ワンはグループ会社を通じて、ドローンの機体販売から操縦教育、高度な画像解析・測量サービスまでをワンストップで提供しており、ドローン運用全体のソリューションを提供できる強みがあります。

今後、ドローンを防衛装備として導入する上で、高度な運用ノウハウを持つ企業として重要な役割を果たすことが期待されます。

新しい技術であるドローンの運用ノウハウを、本格的な収益の柱へと成長させることができれば、ミライト・ワンの株価はさらなる上値を狙えるでしょう。ただし、現時点でのドローンの収益貢献の割合は、まだ大きくない点には注意が必要です。

ちなみに、防衛銘柄以外の高騰期待銘柄をお探しの方は、「マーケットナビ」が非常におすすめ。株サイト比較ナビの編集部員も300万円の利益を獲得できたので、興味がある方は下記もぜひ。

防衛関連銘柄へ投資する際の2つの注意点

防衛関連銘柄は、現在「国策」という追い風を受けているといえますが、投資に際しては特有の注意点を理解しておく必要があります。

1.アメリカ大統領の交代による世界平和路線の回帰

防衛関連銘柄の株価は、地政学的リスクの変動に対して敏感に反応します。

とくに、世界で最も影響力を持つ国であるアメリカの大統領選挙の結果は、無視できない要素です。

もし、トランプ氏の次の大統領が「協調主義」や「世界平和路線」を強く打ち出し、国際紛争の解決に大きく貢献するような政策を取った場合、市場は一時的に地政学的リスクの低下と判断する可能性があります。

次回のアメリカの大統領選挙は2028年ですが、アメリカによる平和への関与が高まると、防衛関連銘柄は売りに押され、株価が調整する可能性があるでしょう。

投資家は、たんに「有事が近いから買う」という短期的な視点だけでなく、国際情勢の大きな潮流の変化にも目を配る必要があります。

2.バリュエーションが高い銘柄には注意

防衛関連銘柄に限らず有望なテーマに関わる銘柄は人気化しやすく、PER(株価収益率)やPBR(株価純資産倍率)といった指標が市場平均と比較して割高な水準で取引される傾向があります。

高い成長期待の裏返しとはいえ、現実の業績が高いバリュエーション(企業価値評価)を正当化できなければ、株価は調整局面を迎えます。

銘柄に投資する際には、企業の成長見込みと現在の株価水準を冷静に比較し、投資に値するバリュエーションかどうかを慎重に見極めることが重要です。

【まとめ】日本の防衛は長期的な成長テーマ

日本の防衛産業は、「地政学的な緊張の高まり」と「日米同盟における責任分担の要求」という2つの強力な要因によって、今後数年間は成長が見込まれる分野です。とくに、国防費についてGDP比2%水準を目指すという「国策」は、防衛産業に多くの資金を供給します。

注目すべきは、従来の重工メーカーのような「本丸」の企業に加え、宇宙やAI、サイバーセキュリティ、ドローンといった未来の防衛を担うテクノロジーを持つ企業が、防衛のサプライチェーンに深く組み込まれつつある点です。

新たな防衛技術を持つ企業は、日本のデジタル強靭化と安全保障インフラの強化という、より広範な「国策」の恩恵を受ける可能性を秘めています。

ただし、防衛銘柄の投資にあたっては、国際情勢の変化や株価のバリュエーションに十分注意が必要です。長期的な視点と冷静な分析に基づいた投資判断が成功へのカギとなります。

ちなみに、防衛銘柄以外の高騰期待銘柄をお探しの方は「マーケットナビ」が非常におすすめ。株サイト比較ナビの編集部員も300万円の利益を獲得できたので、興味がある方はぜひ。

『』の口コミ

口コミ一覧