バフェット太郎は、米国株にまつわる情報を発信している投資家。彼が提唱した「バフェット太郎10種」というポートフォリオは、年利リターン5%~7%を狙えると評判です。

バフェット太郎10種は米国の高配当銘柄が中心。配当金を再投資して、複利的に資産を増やします。

バフェット太郎のポートフォリオは、ローリスクで長期的な資産形成が狙えるため、投資初心者や忙しいサラリーマンに人気。ポートフォリオ構築後は「ほったらかし」でいい点も好感を集めています。

本記事ではバフェット太郎が紹介したポートフォリオ3つを分析。

- バフェット太郎10種

- バフェット太郎12種

- バフェット太郎30銘柄

ポートフォリオに採用されている銘柄の特徴や配当利回りを確認し、バフェット太郎が推奨するポートフォリオのメリット・デメリットを見ていきます。

バフェット太郎10種を分析

バフェット太郎10種は高配当を出す米国個別株で組まれたポートフォリオです。

ディフェンシブ株8:景気敏感株2で構成されており、ローリスクに重点が置かれているのが分かります。

▼バフェット太郎10種の構成銘柄

| ティッカー | 銘柄名 | セクター | 割合 | 配当利回り | 配当回数 | 銘柄種別 |

|---|---|---|---|---|---|---|

| WMT | ウォルマート | 生活必需品 | 9.90% | 1.53% | 年4回 | ディフェンシブ銘柄 |

| KO | コカ・コーラ | 生活必需品 | 9.50% | 3.04% | 年4回 | ディフェンシブ銘柄 |

| MO | アルトリア・グループ | 生活必需品 | 9.70% | 7.10% | 年4回 | ディフェンシブ銘柄 |

| PM | フィリップ・モリス | 生活必需品 | 10% | 5.09% | 年4回 | ディフェンシブ銘柄 |

| PG | プロクター&ギャンブル | 生活必需品 | 11% | 2.41% | 年4回 | ディフェンシブ銘柄 |

| JNJ | ジョンソン&ジョンソン | ヘルスケア | 10% | 2.49% | 年4回 | ディフェンシブ銘柄 |

| BMY | ブリストルマイヤーズ・スクイブ | ヘルスケア | 9.20% | 3.16% | 年4回 | ディフェンシブ銘柄 |

| VZ | ベライゾン・コミュニケーションズ | 通信 | 8.80% | 4.72% | 年4回 | ディフェンシブ銘柄 |

| MCD | マクドナルド | 消費財・サービス | 9.40% | 2.18% | 年4回 | 景気敏感株 |

| XOM | エクソンモービル | エネルギー | 12.50% | 5.34% | 年4回 | 景気敏感株 |

(※2021年3月にIBMを外してBMYを新規追加)

バフェット太郎と一緒のポートフォリオを作りたいなら、図表を参考に購入していけばOK。

もし、「配当金を多めに貰いたい」「投資リスクを軽減したい」とった要望がある場合、銘柄は変えずに保有割合で調整します。

(例)配当金を多めに貰いたい場合:ウォルマートを減らしてアルトリアグループを増やす

バフェット太郎のポートフォリオ 投資パフォーマンス

バフェット太郎10種でポートフォリオを組むと、資産がどのように増えていくのかを確認。

結論から言うと、資産は右肩上がりに増加しています(2009年~2022年)。

【調査条件】

・資産$10,000(=100万円)スタート

・配当金は再投資

・保有割合は各銘柄10%ずつで統一

・投資金の追加はしない

バフェット太郎10種には、株価が安定しているディフェンシブ銘柄が多く選ばれています。

配当金を再投資することで、資産を純増させることに成功しているようです。

バフェット太郎10種の銘柄詳細

バフェット太郎10種は、ディフェンシブ株で8割占められています。生活必需品、ヘルスケア、通信企業といったディフェンシブ株には大企業が多く、高配当を出す傾向が高いです。

高配当のディフェンシブ株を多く保有することで、「安定的に配当を受け取れて、再投資に回せる」投資環境が作れます。バフェット太郎10種のうち、残り2割を占めるのが景気敏感株(消費財、ハイテク、エネルギーなど)です。

景気敏感株の特徴は、ハイリスクハイリターンであること。相場が好況期に株価は上昇しやすく、不況期には下落しやすい傾向があります。

バフェット太郎10種では景気敏感株を2銘柄のみ採用。好況時のリターンを多めに取っていきたい狙いがあるようです。以下、バフェット10種組み入れ銘柄を簡単に紹介。

■バフェット太郎10種 構成銘柄

・ポートフォリオの検証期間2016年1月〜2021年5月(65ヶ月)

・各銘柄の円金額は売買時レートを参照

・利回り(%)=(売買損益+配当金)÷投資元本÷運用年数×100

↓クリックで開閉できます↓

【生活必需品セクター】50.1%

ウォルマート…世界最大手の大手スーパーマーケットチェーン。

コカ・コーラ…コカ・コーラを代表とする飲料品メーカー。

アルトリア・グループ…大手たばこ製品の製造・販売メーカー。

フィリップ・モリス…世界最大手の大手たばこ製品の製造・販売メーカー。マルボロやアイコスが有名。

プロクター&ギャンブル…一般消費財メーカーの最大手。アリエール、ジョイ、ファブリーズなど日本でもよく見る商品多数。

-バフェット太郎のポートフォリオ実績

基準額138,726.24米ドル=16,767,638円

資産額43,538,673円

上昇率259.6%

利回り5.13%

合計配当金額38498.41米ドル

【ヘルスケアセクター】19.2%

ジョンソン&ジョンソン…ヘルスケア製品、製薬、医療機器を扱う企業。

ブリストルマイヤーズ・スクイブ…医薬品会社。バファリンシリーズが有名。

-バフェット太郎のポートフォリオ実績

基準額27,449.31米ドル=3,317,798円(BMY63157.64米ドル=6,750,920円)

資産額8,690,354円( BMY7,995,125円)

上昇率261%( BMYだと165.7%)

利回り3.34%( BMYだと1.08%)

合計配当金額4951.74米ドル( BMY390.08米ドル)

【通信セクター】8.8%

ベライゾン・コミュニケーションズ…ニューヨーク州に本社を置く大手電気通信業者。米ヤフーのネット事業を買収済み。

-バフェット太郎のポートフォリオ実績

基準額28,425.60米ドル=3,435,802円

資産額7,647,511円

上昇率222.5%

利回り5.43%

合計配当金額8344.62米ドル

【消費財・サービス】9.4%

マクドナルド…ハンバーガー販売世界最大手。日本にもチェーン展開しているファーストフード店。

-バフェット太郎のポートフォリオ実績

基準額26,791.15米ドル=3,238,246円

資産額8,168,932円

上昇率252.2%

利回り3.29%

合計配当金額4773.91米ドル=564,960円

【エネルギーセクター】12.5%

エクソンモービル…アメリカ合衆国テキサスに本社を置く総合エネルギー業者。石油精製量が世界最大手。

-バフェット太郎のポートフォリオ実績

基準額25,557.15米ドル=3,089,092円

資産額10,862,942円

上昇率351.6%

利回り6.77%

合計配当金額9353.03米ドル=1,106,868円

理論上、バフェット太郎10種に投資し続けることで配当利益は増えていきます。リスクを低くしながら、長期的に資産運用をしたい人は参考にしてみると良いでしょう。

ちなみに、配当金を増やすには「入金力を上げる」ことも大事です。言わずもがな、入金力とは投資に回せる資金のこと。配当株投資は、入金力が高ければ高いほど、資産形成のスピードを早められます。

仮に期待利回り6%で運用した場合、入金力1万円と5万円とでは、30年後には4000万円もの差が生まれる計算になります。

■入金力1万円の場合

10年後:167万円

20年後:467万円

30年後:1005万円

■入金力5万円の場合

10年後:838万円

20年後:2339万円

30年後:5028万円

入金力を上げるには、収入を増やす・支出を減らすなど方法は様々。

株に興味がおありでしたら、配当株に長期投資をしつつ、短期投資で値上がり益を狙うのも入金力を上げる方法の一つです。

バフェット太郎12銘柄を分析

バフェット太郎12銘柄は「バフェット太郎10種」よりもさらにリスクを減らしたポートフォリオです。

ETFの「SPYD」と「AGG」の2種類を追加して分散投資を行なっています。

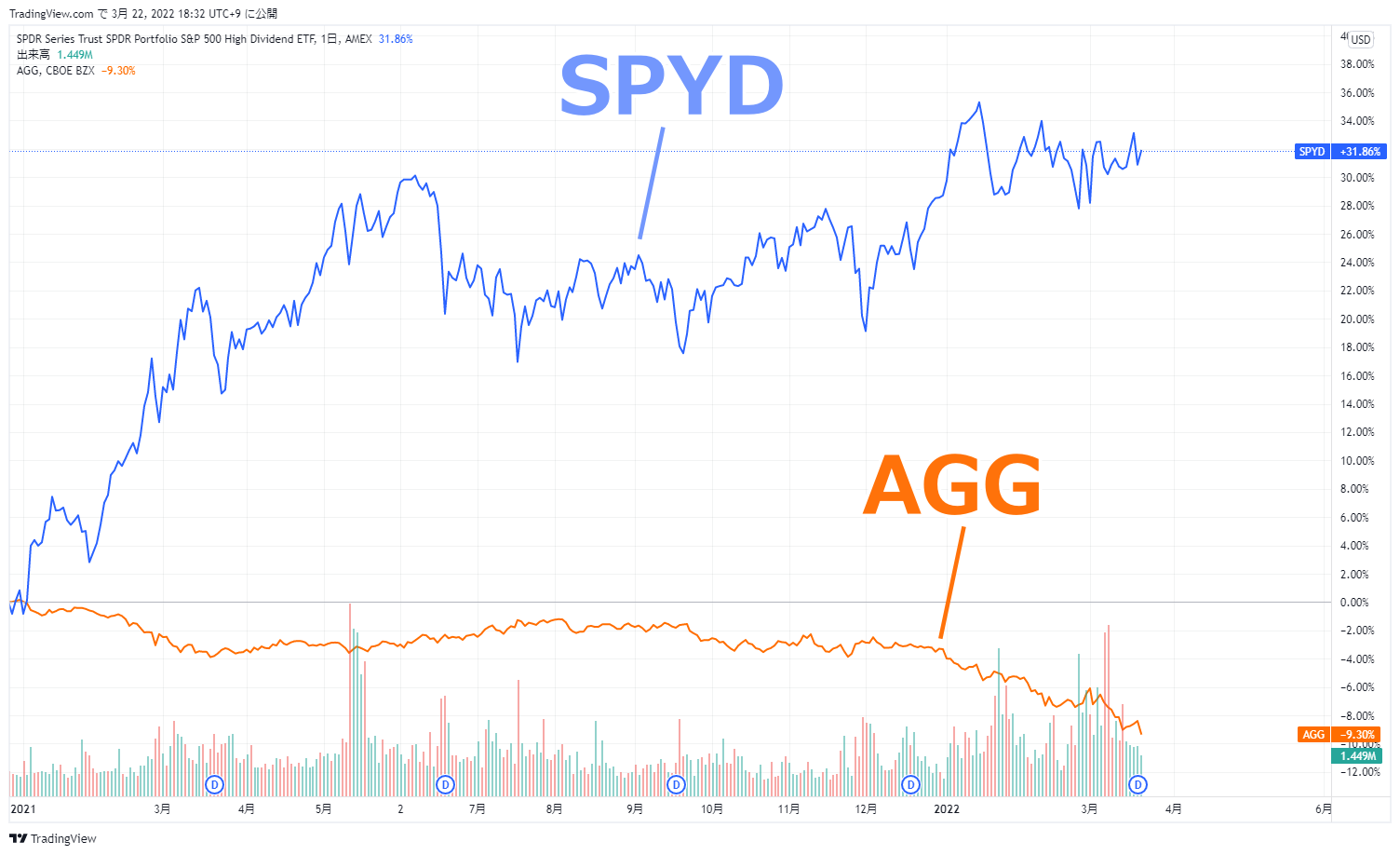

引用元:SPYDとAGGのチャート

ETFとは証券取引所に上場している投資信託のこと。多数の銘柄で構成されており、特定の指数(日経平均、NASDAQ100、S&P500等)の値動きに連動する運用成果を目指します。

SPYDはS&P500に採用された銘柄のうち、高配当の傾向がある80銘柄で構成。AGGは債権市場に連動するETFです。

SPYDに投資をすることで投資先を80ほど増やし、AGGへの投資で債権市場にも分散投資することになります。一般的に株式と債券は逆の動きをする投資商品です。上記チャート画像を見て貰えれば分かりやすいと思います。

株式市場の相場格言「卵は一つのカゴに盛るな」にある通り、様々な銘柄に投資しておくことでリスクは分散されます。一つの銘柄がダメだったとしても、他の銘柄は影響を受けませんからね。

バフェット太郎の12銘柄では、投資先を増やすこと、債券の投資商品を保有することで、相場の変動にも対応できるようにしたということですね。

個別銘柄だけの投資が不安な方は、参考にしてみると良いでしょう。

■バフェット太郎12種で追加されたETF「AGG」とは

AGGの正式名称は「iシェアーズ・コア米国総合債券市場ETF」です。

米国の債券市場全般の動きに連動することを目指した債券ETFで、米国政府機関が発行する債権をメインに構成されています。通常、株価が上がれば債券価格が下がり、株価が下がれば債券価格が上がるのがセオリーです。

債券は金融商品の中で最も安定的な運用が可能で、株価下落時のリスク回避先として活用されます。

バフェット太郎10種に追加すれば、さらに株価下落に強いポートフォリオになるでしょう。

ただしAGGを含む政府系債券メインのETFは、他のETFに比べ利回り率は低い傾向があります。リスクに強い反面、高いリターンは望めないのがデメリットです。

■バフェット太郎12種で追加されたETF「SPYD」とは

SPYDの正式名称は「SPDRポートフォリオS&P500高配当株式ETF」です。

S&P500の採用銘柄の中で配当利回りが高い80銘柄に分散投資できるのがメリットで、配当利回りは4.76%(2021年9月)です。分散投資はリスク分散になるため、長期投資では重要な戦略です。

バフェット太郎10種に追加すれば10種 80銘柄に分散投資していることになり、配当金を得られる上、株価急落の耐性を高めることができます。

ただし銘柄構成が「REIT(不動産投資信託)」「公共事業」「金融」「エネルギー」等の景気敏感株の比率が高いため、景気に左右されやすい傾向があることを留意しておきましょう。

ちなみに、バフェット太郎の銘柄も良いですが、自動で高騰期待銘柄を抽出してくれる株ソフト「マーケットナビ」の方が非常におすすめです。

株サイト比較ナビ編集部員も300万円の利益を獲得できたので、興味がある方は下記の検証記事をぜひ。

バフェット太郎の黄金30銘柄を分析

バフェット太郎の黄金の30銘柄は、バフェット太郎が「長期保有にふさわしい株」として挙げた30銘柄です。

黄金の30銘柄はバフェット太郎の著書「バカでも稼げる「米国株」高配当投資」で紹介されました。

| ティッカー | 銘柄名 | セクター | 配当利回り |

|---|---|---|---|

| PG | プロクターアンドギャンブル | 生活必需品 | 2.40% |

| KO | コカ・コーラ | 生活必需品 | 3.01% |

| PEP | ペプシコ | 生活必需品 | 2.76% |

| PM | フィリップ・モリス | 生活必需品 | 5.58% |

| MO | アルトリア・グループ | 生活必需品 | 7.12% |

| WMT | ウォルマート | 生活必需品 | 1.56% |

| CL | コルゲート・パルモリーブ | 生活必需品 | 2.54% |

| MDLZ | モンデリーズ・インターナショナル | 生活必需品 | 2.36% |

| KHC | クラフトハインツ | 生活必需品 | 4.25% |

| JNJ | ジョンソン&ジョンソン | ヘルスケア | 2.47% |

| ABBV | アッヴィ | ヘルスケア | 3.71% |

| AMGN | アムジェン | ヘルスケア | 3.39% |

| ABT | アボット・ラボラトリーズ | ヘルスケア | 1.63% |

| T | AT&T | 通信 | 4.85% |

| VZ | ベライゾンコミュニケーションズ | 通信 | 4.88% |

| SO | サザン | 公益事業 | 3.85% |

| HD | ホーム・デポ | 消費財・サービス | 2.39% |

| MCD | マクドナルド | 消費財・サービス | 2.44% |

| AAPL | アップル | ハイテク | 0.58% |

| MSFT | マイクロソフト | ハイテク | 0.90% |

| INTC | インテル | ハイテク | 3.29% |

| IBM | IBM | ハイテク | 5.29% |

| XOM | エクソンモービル | エネルギー | 4.30% |

| CVX | シェブロン | エネルギー | 3.41% |

| WFC | ウェルズ・ファーゴ | 金融 | 3.12% |

| USB | USバンコープ | 金融 | 3.26% |

| MMM | スリーエム | 資本財 | 4.15% |

| UNP | ユニオン・パシフィック | 資本財 | 1.83% |

| CAT | キャタピラー | 資本財 | 2.06% |

| EMR | エマソン・エレクトリック | 資本財 | 2.23% |

(※配当利回りは2022年3月時点)

30社中7社が配当利回り4%超の高配当株、14社が25年以上連続増配。半世紀以上増配を続けているのが6社あります。(2021年時点)

黄金の30銘柄はバフェット太郎が長期保有の観点で選んだだけなので、これでポートフォリオを作るというワケではありません。

むしろ、バフェット太郎は「8~16銘柄程度のポートフォリオ」を作ることを推奨しています。

30銘柄全てを運用すると多額の元本が必要な上、資金が分散され配当金の運用効率が下がり、銘柄管理も手間になるからです。

米国個別銘柄の選び方が分からない人は、黄金の30銘柄を見ると投資先を見つけられるかもしれません。

【黄金の30銘柄から学ぶ個別銘柄の選び方】

ローリターンでもリスクを抑えて運用したい人は、「生活必需品」「ヘルスケア」「通信」「公共事業」のディフェンシブ株を多めに採用。

多少のリスクを許容しても配当金と株価上昇にも期待した運用をしたい人は「消費財」「ハイテク」「エネルギー」「金融」「資本財」の景気敏感株から選ぶと良いでしょう。

ここまでバフェット太郎が選んできた銘柄からは、世界一の投資家「ウォーレンバフェットの銘柄」を参考にしている様子が伺えます。

高配当銘柄に比重を置くところは、株主還元を重要視するウォーレンバフェットの銘柄選びそっくりです。

バフェット太郎の名前の由来になった人物でもあるので、やはりポートフォリオを構築する銘柄も似てくるのかもしれませんね。

バフェット太郎のポートフォリオの評判

バフェット太郎のポートフォリオの評判を調べたところ「投資効果の高さ」を評価する声が見つかりました。

下落相場でも無傷または含み益の投資家がいるようです。

引用元:ただのクマ -Twitter

引用元:消しカス -Twitter

バフェット太郎のポートフォリオは下落相場におけるリスク回避を考慮して組まれています。

2021年~2022年にかけての相場は乱高下が激しかったこともあり、リスク分散の効果を特に発揮していたようですね。

リスク回避の重要性に気づいた投資家の中には、バフェット太郎のようなバランスの良いポートフォリオを目指してセクター分散やETF・コモディティの追加を検討している人もいました。

引用元:まきろんボーイ -Twitter

また、バフェット太郎のポートフォリオは米国株投資をしたことが無い人も参考にしている様子。

バフェット太郎が出版した「バカでも稼げる米国株」は18万部突破のロングセラー。バフェット太郎のYoutubeチャンネル「バフェット太郎の投資チャンネル」は登録者数45.8万人。

米国株長期投資インフルエンサーとして投資メディアでコラムを出すこともあり、米国株初心者が情報に触れる機会も多いのでしょう。

引用元:こじ -Twitter

ポートフォリオを参考にする投資家は、全銘柄を真似する人や一部の模倣、内容を参考に自分なりに銘柄を選ぶ人がいたりと様々。

評判を見ている限り、バフェット太郎を参考にする投資家は「リスクをなるべく減らして投資効果を高めよう」とする傾向があるようです。

ローリスクで長期的な資産運用を考える人は、バフェット太郎のポートフォリオを参考にするのも良いかもしれません。

バフェット太郎が米国株に投資するようになった経緯

米国株一筋で投資しているバフェット太郎ですが、元々は日本株投資を行なっていました。

実はバフェット太郎は8年間の日本株投資を経てから米国株投資に移っているのです。

日本株から米国株投資に切り替えた理由は、米国株の方が魅力があったから。

米国企業は日本企業に比べ利益率が高く経営基盤が強固、なおかつ配当金に対する考え方が違います。

例えば、米国コカ・コーラの利益率29.8%に対しサントリー食品は8.8%、米国P&Gの利益率22.1%に対し花王は13.8%です。花王は日本で25年連続増配記録を持つ企業ですが、米国では50年連続増配の企業も珍しくありません。

▼米国株の連続増配企業ランキング(2022年3月時点)

| ティッカー | 銘柄名 | 増配年数 | 配当利回り | 株価 |

|---|---|---|---|---|

| AWR | アメリカン・ステイツ・ウォーター | 67 | 1.67% | 87.21 |

| DOV | ドーバー | 66 | 1.26% | 158.16 |

| GPC | ジェニュイン・パーツ | 65 | 2.79% | 128.28 |

| NWN | ノースウェスト・ナチュラル・ガス | 65 | 3.62% | 53.34 |

| PG | プロクター・アンド・ギャンブル | 65 | 2.31% | 150.72 |

| PH | パーカー・ハネフィン | 65 | 1.43% | 288.53 |

| EMR | エマソン・エレクトリック | 64 | 2.10% | 98.2 |

| MMM | スリーエム | 63 | 4.01% | 148.58 |

| CINF | シンシナティ・ファイナンシャル | 61 | 2.11% | 131.11 |

| JNJ | ジョンソン&ジョンソン | 59 | 2.41% | 175.83 |

日本企業は業績が低迷すると減配する傾向がありますが、米国では稼いだ利益は株主に還元する考えが根付いているため、ほとんどの企業が景気や業績に左右されず増配を続けています。

バフェット太郎が日本株から米国株に移ったのは、米国株に高配当銘柄が多いのが大きな理由を占めていたのでしょう。

バフェット太郎は日本株から銘柄を選ぼうとしても、日本企業の経営指標は米国企業に比べ見劣りしており納得できる銘柄が見つけられなかったと述べています。

たしかに日本は米国に比べて増配銘柄は少ないかもしれません。ただ、優待が付いていたり、キャピタルゲインが狙える成長率の高い銘柄は日本株にも存在しています。

2021年は米国市場より日本市場の方が景気が良い時期はありましたしね。

引用元:日本市場と米国市場の比較

高配当銘柄を探すなら米国株が有利かもしれませんが、変に固執して投資チャンスを狭める必要は無いでしょう。

「米国株には米国株の良いところ、日本株には日本株の良いところ」が存在します。それぞれの良いところを必要に応じて取っていくのが大事です。

バフェット太郎の投資戦略

バフェット太郎の投資戦略は「米国の高配当銘柄への再投資」です。

複数の米国の連続増配・高配当の超大型銘柄でポートフォリオを組み長期保有。獲得した配当金で再投資を繰り返す手法で2016年からの5年間で資産を2.5倍に増やしました。

バフェット太郎の投資戦略のポイントは2つ。1つ目はバランスよくセクターを分散すること。2つ目は配当金全額を再投資に回すことです。

■バフェット太郎の投資戦略①セクターの分散

セクターを分散する理由はリスクを回避するため。バフェット太郎のポートフォリオは食品株、小売株、ヘルスケア株、エネルギー株、ハイテク株等様々なセクターの銘柄で構成されています。

例えば一般消費財・サービス株や素材株は好況時は強いのですが、不況時に暴落しやすい特徴があります。反面、生活必需品株やヘルスケア株は比較的不況に強い特徴があります。

セクターを分散するのは暴落への耐性をつけるのが目的で、長期投資においてとても重要なポイントです。

■バフェット太郎の投資戦略②配当金の再投資

再投資の資金はすべて配当金です。配当金が配当金を生むサイクルを回し続けるので、配当金が出ない企業には投資しません。日本では配当金の支払いは年1〜2回ですが、米国企業の場合は通常年に4回支払われ支払い時期もバラバラです。

バフェット太郎は毎月、その月にもらった配当金全額を10銘柄の中で最も時価評価額の低い銘柄に再投資します。10銘柄均等に保有しているので、時価評価額が低いということは株価が下がりおおむね割安だと判断できるからです。割安なうちに買い増せば、後に得られるリターンは大きくなります。

なお、バフェット太郎は売買益を目的に投資していないので、ポートフォリオの変更は基本的に考えていません。ポートフォリオを変更したのは2021年の1回のみです。ポートフォリオの入れ替えや売却を考える時は、営業キャッシュフローが3期連続で低下し事業の優位性が崩壊したタイミングです。IBMの売却を決めた理由がそうでした。

時々ポートフォリオの銘柄の業績や配当性向を調べて、今後も持ち続けていいのかはチェックしておくと良さそうです。バフェット太郎がポートフォリオを組み替えた際には、また改めて検証を行なう所存です。

ちなみに、バフェット太郎のように投資戦略を組むのが苦手な方は、自動で高騰期待銘柄を抽出してくれる株ソフト「マーケットナビ」が非常におすすめです。株サイト比較ナビ編集部員も300万円の利益を獲得できたので、興味がある方は下記の検証記事をぜひ。

『バフェット太郎 ポートフォリオ』の口コミ

口コミ一覧

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名

匿名