- 「毎月分配金が出る」

- 「銀行や郵便局が勧めるから安心」

- 「長年持ってるから愛着がある…」

- 「損切りするのが怖い」

- 年金の足しになる

- 毎月お金が入る安心感

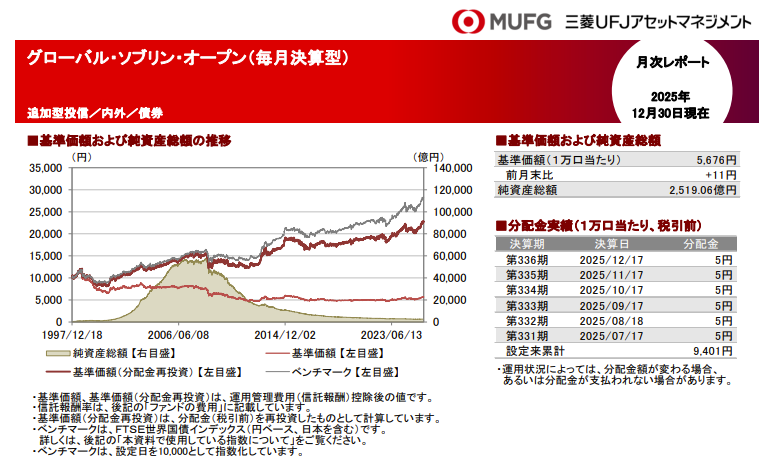

- 基準価額:5,676円(2025年12月30日現在)/スタートの1万円からほぼ半値です。「アベノミクスだ」「株高だ」と世間が騒いでいる間もずっと低空飛行です。

- 純資産総額:約2,519億円(2025年12月30日現在)/ピークの約5兆7,000億円から約95%の金額が蒸発し、20分の1以下となりました。もはやお化けファンドでも何でもない、ただの中規模ファンドです。

- 分配金:5円(1万口あたり/月)(2025年12月30日現在)/昔は40〜60円も出ていましたが、今ではたったの5円。100万口(約57万円分)持っていても月500円(税引前)。ランチ代にもなりません。

- グロソブ:1.375%

- オルカン:0.057%

- 資産を少しでも増やしたい(グロソブじゃ増えません)

- 新NISAを使いたい(毎月決算型はNISAの対象外)

- 信託報酬で年率1.375%も払うのはイヤだ(もっと効率よく運用できる商品はあります)

- 含み損を見るのがストレス(損切りしてオルカンで取り返した方が精神的にラク)

- 資産が増えなくても「毎月チャリンと入金される」だけで幸せ

- もう元本回収したから損益とかどうでもいい

- 相続まで手続きするのが面倒くさい

そんな甘い言葉で、2000年代にバカ売れした投資信託がありました。

「グロソブ」こと、「グローバル・ソブリン・オープン(毎月決算型)」です。

ピーク時の純資産総額は約5兆7,000億円でした。

日本のファンド史上、トップに君臨した「お化けファンド」です。

ですが、今では「オワコン」「タコ足分配の王様」なんてボロカスに言われています。

そうやって口座の奥底で塩漬けにしていませんか?

今回は感情論抜きで、最新データをもとにグロソブの「今」を徹底解剖します。

銀行の窓口じゃ絶対言わない「手数料の闇」や「利回りの実態」、「回復の可能性」について、本音で書きます。

これは、グロソブと心中するか、損切りしてやり直すかを決めるための記事です。

【基礎知識】かつて人気を誇った「グロソブ」とはどんなファンド?

なぜあんなにグロソブ(グローバル・ソブリン・オープン)に日本中が熱狂したのでしょうか?

まずはグロソブの正体から確認していきましょう。

グロソブ(グローバル・ソブリン・オープン)とは?|その基本構造

グロソブ(グローバル・ソブリン・オープン)は、世界各国の国債や政府機関債に投資するファンドです。

投資対象は株式ではなく、あくまで債券です。

日本、アメリカ、ヨーロッパ、オーストラリアなど、OECD(経済協力開発機構))加盟国を中心とした、信用力の高い先進国債券が主な対象でした。

当時よく言われていたのが「国が潰れない限り、債券は安全」 という説明です。

実際には為替リスクがありますし、価格も動くのですが、「株よりは安全」というイメージが強烈に浸透していました。

毎月決算型・3ヵ月決算型の違い|選ばれたのはなぜ「毎月」だったのか

| 毎月決算型 | 3ヵ月決算型 | |

| 決算頻度 | 年12回 | 年4回 (3月、6月、9月、12月) |

| 新NISA対応 | 対象外 | 対象 (成長投資枠) |

| 投資対象 | 世界主要先進国のソブリン債券 (A格以上) | 世界主要先進国のソブリン債券 (A格以上) |

| 信託報酬 (運用管理費用) | 年率1.375% (税込) | 年率1.375% (税込) |

| 購入時手数料 | 上限1.65% (税込) | 上限1.65% (税込) |

| 信託財産留保額 (解約手数料) | なし | なし |

| 主なニーズ | 毎月の分配金を 生活費やお小遣いの足しに したい層 | ・毎月分配は不要だが、 定期的な分配金は欲しい層 ・NISA口座を活用したい層 |

グロソブには複数の決算コースがありますが、圧倒的に資金が集まったのは「毎月決算型」でした。

理由は単純で以下の2点です。

ただ、2024年から始まった新NISAでは、毎月決算型は対象外になりました。

金融庁が「長期の資産形成には向かない」と判断したからです。

一方、3ヵ月決算型はNISAの成長投資枠の対象です。

同じ中身でも、決算頻度だけで評価が大きく分かれました。

「安全」「年金代わり」という言葉が刺さった時代背景

グロソブがなんであんなに売れたかと言えば、2000年代半ばの環境が「奇跡的に良かった」だけです。

海外の金利が高いが、日本は超低金利。しかも円安です。

「高い金利」と「為替差益」のダブルパンチで、分配金を出しても基準価額があんまり減らなかったのです。

窓販をしていた銀行員も楽だったでしょうね。

「銀行預金よりマシですよ、しかも世界の国債だから安心」って言えば、疑うことを知らない預金者が列をなしたのですから。

【伝説】あまりの人気で「グロソブの島」が実在した?

嘘みたいな話ですが、香川県の小豆島では一時、島全体で100億円超のグロソブを保有していたと言われています。

小豆島はお金持ちの高齢者が多かったそうですが、当時の証券マンによると、帯封付きの現金を袋に入れて持ってきて、「これください」と買っていったといいます。

今聞くと極端ですが、当時はそうした光景が珍しくありませんでした。

グロソブはそれだけ「雰囲気」で売れていた商品だった、という話でもあります。

グロソブの現在【基準価額・利回り・純資産総額はどうなっている?】

かつての国民的ファンドとして君臨したグロソブですが、現在のパフォーマンスはどうなっているのでしょうか?

数字で見るグロソブの現在地

毎月決算型の運用報告書(2025年11月〜12月)の数字を確認すると、以下のとおりです。

利回りは?分配金とリターンの違い

「でも、トータルならプラスでしょ?」と思いたいですよね。

直近1年(2024年末〜2025年末)のグロソブのリターンはプラス6.7%です。

5年平均で見ると年3%前後に落ち着いています。

「お、意外といいじゃん」と思いました?

騙されないでください。

同じ時期、S&P500やオルカンみたいなインデックスファンドはもっと稼いでいます。

リスクを取っている割に、過去5年平均だとリターンは年率3.0%程度なのです。

あと、「分配金が出ている=儲かっている」ではないという点は、やはり押さえておく必要があります。

なぜ「解約だらけ」になったのか

グロソブの純資産総額が20分の1になった理由は単純です。

「みんなが見限ったから」です。

その理由は2つあります。

1つ目は「タコ足分配」です。

利益ではなく元本を削って分配する状態が長く続きました。

2つ目は「相対的な魅力の低下」です。

株式ファンドが伸びる中で、債券ファンドはどうしても地味に見えてしまいました。

おまけに新NISAの開始も追い打ちとなり、インデックス投資ブームが加速する中で、グロソブに投資する魅力はますます薄れています。

グロソブの信託報酬は高い?【オルカン等と徹底比較】

グロソブがオワコンと言われるのはコスト(信託報酬)の問題もあります。

今の基準だと、もはや「ぼったくり」レベルと評価されています。

信託報酬という「見えにくいコスト」の影響

グロソブの信託報酬は、年率1.375%(税込)です。

「たった1.3%?」とか思うなかれです。

債券ファンドの期待リターンは年2〜4%程度です。

そこから毎年確実に1.375%が差し引かれます。

利益の半分近くを運用会社や銀行などに持っていかれる構造となっています。

これで手元にお金が残るわけないですね…。

オルカンなど低コストファンドとの決定的な違い

新NISAで人気の「eMAXIS Slim 全世界株式(オール・カントリー)」の信託報酬は年率0.05775%(税込)です。

その差は約24倍です。

同じ100万円投資しても、グロソブは年約1万3,750円差し引かれるのに、オルカンなら約570円で済みます。

最新スマホが月500円で使える時代に、ガラケーに月1万3,000円払ってるようなものです。

同じ100万円でも、残るお金がまったく違ってきますし、これでは解約者が続出するのも納得ですよね。

グロソブの今後はどうなる?【回復シナリオは現実的か】

「いつかまた5兆円ファンドの輝きを…」なんて淡い期待を持ちたくなるかもしれませんが、グロソブの現実は厳しいです。

回復を期待できる条件はそろっているのか

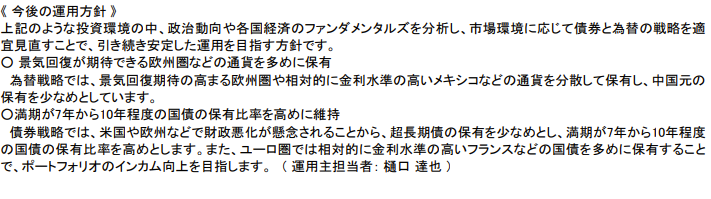

一応、グロソブにもポジティブな要素もあります。

2025年秋に米欧が利下げしました。

教科書通りなら「金利低下=債券価格上昇」なため、多少の値上がりは期待できるかもしれません。

グロソブの運用担当者も、金利の高い国債の比率を高めて必死に対応しているみたいです。

考えられる3つの未来シナリオ

グロソブの現実的なシナリオは「じり貧・現状維持」です。

せっかく債券価格が上がっても、高い信託報酬(年率1.375%)で相殺される。

もし「円高」になったら為替差損でさらに下落する。

基準価額5,000円台をウロウロして、分配金は5円のまま。

これが一番ありそうなシナリオですね。

もう1つ考えられるのは、「さらに債券価格が下落し、インフレ再燃で金利が上がったらアウト」という結末です。

タコ足分配が続けば、基準価額は4,000円台、さらには3000円台へと沈んでいきます。

そしてほぼあり得ないシナリオが「V字回復」です。

債券ファンドにV字回復を求めるのは酷というものでしょう。

【口コミ】グロソブに対するネット・SNSからの評判は?

グロソブについての世間の評価はどうなっているのでしょうか?

ネットやSNSを覗いてみました。

お年寄りや情弱をカモにする典型的な投資信託

「情弱の極み」「親がカモられた」という批判が非常に多いです。

「銀行員から勧められた投資信託は買うな」というのは今でこそ通説ですが、グロソブの全盛期当時はあまりメジャーではなかったのです。

そのため、「銀行さんが勧めるなら…」と、お年寄りを中心に大勢の方が大金を投資してしまい今の悲惨な状況があるわけです。

時代遅れで投資する価値なしという判断

インデックス投資が全盛期の現代では時代遅れという意見が多いです。

それは純資産総額を見れば明らかでしょう。

リテラシーのある人はグロソブからとっくに逃げています。

グロソブに残っているのは、「分配金があるから」という人と、逃げ遅れた人だけではないでしょうか。

【結論】グロソブは保有継続か、解約か?判断のためのチェックリスト

ここまで読んでも、グロソブをどうしようか迷っているなら、以下のチェックリストで決めてください。

解約・乗り換えを推奨するケース

下記に当てはまる人はグロソブをさっさと解約したほうが良いです。

保有継続でも良いケース

次のような人ならグロソブの保有を検討してよいのかもしれません。

【まとめ】今の時代、グロソブへ投資する価値はほぼなくなった

グロソブがかつて一時代を築いた功績は認めます。

でも、低コスト投信と新NISAがある今、グロソブの役目は完全に終わりました。

銀行に相談に行っても無駄です。

「今は解約の時期じゃない」「こっちの新しいファンド(手数料が高い商品)はどうですか」って引き止められるのがオチです。

損切りは失敗ではありません。

仕切り直しは大切なことです。

ここは勇気を出して、解約に踏み切ってみてはいかがでしょうか?

その瞬間から、高い手数料(信託報酬)とタコ足分配の呪縛から解放されますよ。

投資・資産運用に安心して取り組みたい方は、「マーケットナビ」が1つの選択肢になり得るでしょう。当サイトの編集者も300万円の利益を獲得できたAI株式投資ソフトなので、興味がある方は下記をご覧ください。

『グローバル・ソブリン・オープン(毎月決算型)』の口コミ

口コミ一覧