2026年の株式市場は、「金利のある世界」が定着し、企業の真の実力がよりシビアに問われる局面を迎えています。

バリュー株(割安株)への注目度は依然として高いものの、単にPER(株価収益率)やPBR(株価純資産倍率)などの指標が安いだけの銘柄を拾う投資手法は、もはや通用しにくくなっているのが現状です。

割安だと思って株を買ったのに、株価が何年も動かない…。

そんな「万年割安株」の罠に陥る投資家は後を絶ちません。

今の相場で勝ち抜くために必要なのは、市場から見直される「きっかけとなる材料(カタリスト)」を持った銘柄を選別する眼力です。

本記事では、2026年に飛躍が期待できる「伸びるバリュー株(割安株)」の探し方と、注目したいバリュー株5銘柄を厳選して解説します。

伸びるバリュー株(割安株)の見つけ方

バリュー株(割安株)投資は、株式投資の王道ともいえる手法です。

しかし、冒頭でも触れた通り、2026年以降は割安なら買いという単純な図式が崩れつつある転換点でもあります。

まずは、改めてバリュー株の定義とメリットを整理し、その上で利益を生む割安株と資金を拘束するだけの割安株を分ける決定的な差について解説します。

バリュー株(割安株)とは?投資するメリット

バリュー株(割安株)とは、企業の持つ本来の価値(利益や資産)に対して、現在の株価が割安に放置されている銘柄のことを指します。

一般的には、PER(株価収益率)が15倍以下、PBR(株価純資産倍率)が1倍以下といった水準が目安とされています。

「100円の価値がある商品が、今は80円で売られている」状態とイメージすればわかりやすいでしょう。

バリュー株投資の最大のメリットは、何といっても下値不安が小さいことです。

すでに市場での評価が低いため、悪材料が出てもこれ以上売り込まれる余地が限定的です。

相場全体が暴落するような局面でも、過熱感のあるグロース株(成長株)に比べて下落幅を抑えられる傾向があり、資産を守るディフェンシブな役割を果たしてくれます。

また、バリュー株には成熟企業が多く、配当利回りが高い銘柄が豊富です。

株価が見直されて適正価格に戻るまでの間、配当金を受け取りながらじっくり待てる点も魅力といえます。

「万年割安」を避けるための「カタリスト(きっかけとなる材料)」探し

一方で、割安株には重大な注意点があります。

それは、業績不振や将来性の欠如といった安くなるだけの正当な理由がある場合です。

こうした銘柄に投資してしまうと、いつまで経っても株価は上がらず、資金が塩漬けになる「バリュートラップ(割安の罠)」に陥ってしまいます。

これを避けるためには、株価上昇の起爆剤となるカタリスト(材料)の有無を確認しなければなりません。

ではどのような事象がカタリストになるのか、3点紹介します。

1つ目のカタリスト:業績の変化

長らく横ばいだった売上が増加傾向に転じたり、赤字事業の撤退によって黒字転換が見えたりするタイミングは絶好のチャンスです。

特に、本業の儲けを示す営業利益率が改善している銘柄は、市場からの評価が一変する可能性を秘めています。

2つ目のカタリスト:株主還元姿勢

東京証券取引所によるPBR1倍割れ是正要請以降、日本企業の意識は劇的に変わりました。

豊富な手元資金を使って自社株買いや大幅増配を行う企業が増えています。

これらは明確に株価を押し上げる要因となります。

株主還元に関する具体的な数値目標を掲げ、実行に移している企業は、投資家からの信頼を集め、万年割安からの脱却を果たす可能性が高いでしょう。

3つ目のカタリスト:市場の「転換」

わかりやすいところで言えば、長らく低金利が続いてきた日本が2024年3月に政策金利をマイナスから0.1%程度へ引き上げ、2024年7月に0.25%程度へとさらに引き上げました。

このゼロ金利政策からの脱却は市場にとって大きな転換点であり、貸出の利ざや改善が期待されて多くの銀行株が上昇するきっかけとなりました。

このように、市場に大きな転換が起きたときには、それまで割安に放置されてきた銘柄に見直し買いが入ることは歴史が証明しています。

バリュー投資家は、大局を見据えて次の大きな転換点を常に意識する必要があるのです。

2026年に注目したいバリュー株(割安株)5銘柄

ここからは、指標面の割安さに加え、2026年に向けて株価の水準訂正が期待できる5つのバリュー株(割安株)を厳選して解説します。

なぜ割安なのかという理由を理解しつつ、それを上回る成長ストーリーや回復シナリオが描ける銘柄ばかりです。

INPEX(1605):エネルギー安全保障の要と株主還元の両輪

| 株価 | 3,184円 |

| 時価総額 | 約4兆円 |

| 配当利回り | 3.14% |

| PER(連) | 9.76倍 |

| PBR(連) | 0.84倍 |

| ROE(連) | 9.46% |

東証プライム市場 出所:Yahoo!ファイナンス 2025年12月12日時点

日本最大級のエネルギー開発企業であるINPEXの株価は、原油や天然ガスの価格に業績が連動する傾向があるため、割安な水準で放置される傾向にあります。

しかし、最近でもオーストラリアでの大型LNG(液化天然ガス)プロジェクトが安定稼働するなど、キャッシュフロー創出力は潤沢そのもの。

豊富な資金を原資とした増配や自社株買いといった株主還元策の実施について、期待が高い銘柄といえるでしょう。

経営陣もPBR1倍割れの是正に意欲的であり、総還元性向の高さは投資家にとって大きな安心材料となります。

エネルギー安全保障の重要性が叫ばれる中、国策企業としてのポジションも見逃せません。

一方で、世界的な景気後退による原油需要の減退や、中東情勢の沈静化による原油価格の急落は、業績をダイレクトに直撃します。

また、長期的には脱炭素の流れに対応する、再生可能エネルギー事業への転換スピードが遅れれば、投資家の評価を下げるおそれがあります。

SUBARU(7270):米国市場の堅調さと関税リスクの織り込み

| 株価 | 3,517円 |

| 時価総額 | 約2.5兆円 |

| 配当利回り | 3.27% |

| PER(連) | 16.04倍 |

| PBR(連) | 0.93倍 |

| ROE(連) | 12.81% |

東証プライム市場 出所:Yahoo!ファイナンス 2025年12月12日時点

自動車セクターの中でも、特に北米市場への依存度が高いのがSUBARUです。

その一本足打法はリスク視されがちですが、2026年に向けては売り込まれた後のリバウンドが期待できる可能性があります。

最大の注目点は、米国経済のソフトランディングと、トランプ政権による関税政策の落ち着きです。

市場はこれまで関税引き上げによる収益悪化を過度に懸念し、株価をディスカウントしてきました。

しかし、現地生産体制の強化や、熱狂的な顧客層の支持基盤により、SUBARUの販売台数は底堅く推移しています。

不透明感が晴れ、悪材料が出尽くしたタイミングでの見直し買いは、上昇圧力を生む可能性があります。

トヨタ自動車との協業によるEV(電気自動車)戦略の具体化も、遅れていた電動化への懸念を払拭する材料となります。

ただ、 円安の恩恵を受けやすい体質である反面、円高方向へトレンドが転換した際のダメージも甚大です。

また、米国経済が失速した場合、他メーカー以上に業績が落ち込むリスクがある点には注意が必要です。

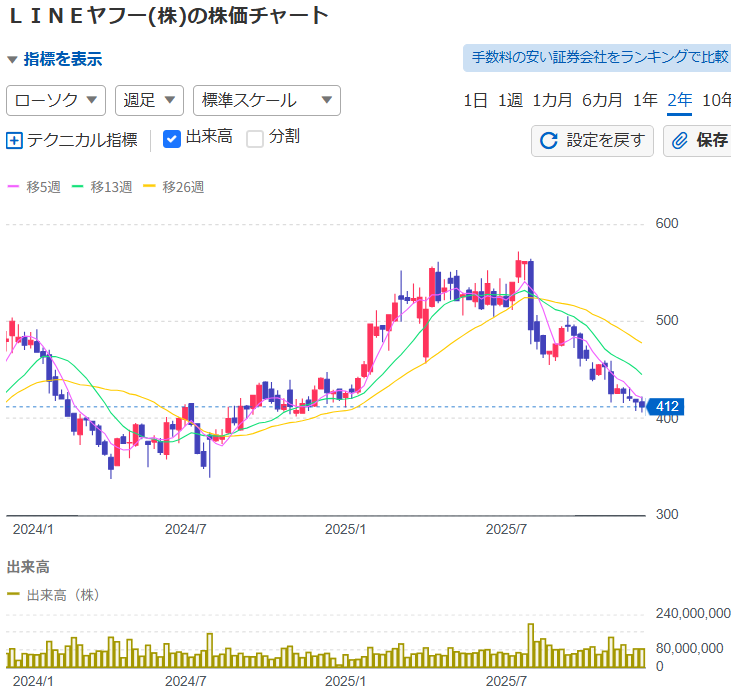

LINEヤフー(4689):ガバナンス改革を経てPayPayの収穫期へ

| 株価 | 408.7円 |

| 時価総額 | 約2.8兆円 |

| 配当利回り | 1.77% |

| PER(連) | ー |

| PBR(連) | 0.97倍 |

| ROE(連) | 5.09% |

東証プライム市場 出所:Yahoo!ファイナンス 2025年12月12日時点

IT・通信セクターでありながら、度重なる不祥事や親会社の問題により株価が低迷し、バリュー株の領域まで売り込まれているのがLINEヤフーです。

しかし、事業の実態を見れば、国内屈指のプラットフォーマーであることに疑いの余地はありません。

特筆すべきは、QRコード決済の覇者となった「PayPay」の成長力です。

巨額の先行投資フェーズを終え、いよいよ本格的な利益回収期(収穫期)に入ります。

また、時期は未定ですが、PayPayは上場の方針を明確にしていることから、将来的な株式売り出し益も見込めます。

現在の株価水準は、将来の成長力をほとんど織り込んでいないと言っても過言ではなく、ガバナンス体制の再構築が進めば、水準訂正の余地は極めて大きいといえます。

懸念点は、やはり信用の問題です。

個人情報の漏洩問題によりLINEヤフーは市場の信頼を大きく損ねました。

セキュリティ面での強化が実績とならず、さらなる問題が再燃すれば、どれだけ業績が良くても投資家は資金を入れづらくなります。

千葉銀行(8331):金利ある世界の到来で輝く地銀の雄

| 株価 | 1,709円 |

| 時価総額 | 約1.3兆円 |

| 配当利回り | 2.81% |

| PER(連) | 14.23倍 |

| PBR(連) | 0.98倍 |

| ROE(連) | 6.38% |

東証プライム市場 出所:Yahoo!ファイナンス 2025年12月12日時点

日銀の金融政策正常化に伴い、2026年も日本は金利の上昇が見込まれる年となります。

この恩恵を最も享受できるのが銀行株であり、中でも千葉銀行は地銀のトップランナーとして注目に値します。

長らく続いたマイナス金利下でも堅実な経営を続けてきましたが、金利上昇は貸出金利の引き上げに直結し、本業の儲けである利ざやを改善させます。

一方で、千葉銀行のPBRはいまだ1倍を割れる水準にあり、上昇余地は十分です。

さらに、近隣の地銀と連携する「TSUBASAアライアンス」によるコスト削減効果や、DX(デジタルトランスフォーメーション)への積極投資も評価ポイントです。

配当利回りも比較的高く、インカムゲイン狙いの投資家にとっても魅力的といえるでしょう。

ただし、金利上昇は銀行の収益にとってプラスですが、同時に過去に購入した国債などの価格下落を招きます。

また、千葉県は比較的恵まれた商圏ですが、人口減少による貸出需要の先細りにも注意が必要です。

SOMPOホールディングス(8630):不祥事からの復活と「出遅れ」是正

| 株価 | 5,200円 |

| 時価総額 | 約4.8兆円 |

| 配当利回り | 2.88% |

| PER(連) | 8.90倍 |

| PBR(連) | 0.99倍 |

| ROE(連) | 6.89% |

東証プライム市場 出所:Yahoo!ファイナンス 2025年12月12日時点

損保セクターは高配当・安定成長の優等生ですが、SOMPOホールディングスは一時期、中古車販売大手との癒着問題により大きく信頼を失いました。

その結果、東京海上ホールディングスやMS&ADインシュアランスグループホールディングスといった競合他社に比べて株価の回復が遅れ、相対的な割安感が生じています。

しかし、本業の収益力そのものが毀損したわけではありません。

海外保険事業の拡大や、介護・ヘルスケア事業という独自の収益源が育っており、業績は堅調です。

不祥事に対する業務・ガバナンスの改善が市場に認知され、市場の評価がフラットに戻れば、他社とのバリュエーションの差を埋める動きが加速するでしょう。

リスクは、自然災害の頻発化です。

台風や地震などの大規模災害が多発すれば、多額の保険金支払いが利益を吹き飛ばします。

また、一度失ったブランドイメージの回復には時間がかかります。

再びコンプライアンス違反が発覚すれば、今度こそ市場から見放される可能性があるため、経営陣の規律には厳しい目が向けられ続けるでしょう。

バリュー株(割安株)の2つの注意点

ここまで、2026年以降に飛躍が期待できる注目銘柄を解説してきましたが、投資に絶対はありません。

特にバリュー株(割安株)投資は、初心者にとって一見簡単そうに見えて、実は特有の落とし穴が存在する手法でもあります。

せっかくの投資資金を無駄にしないためにも、エントリーする前に必ず押さえておくべき2つの注意点を解説します。

これらを理解しておくことで、不用意な損失を避け、勝率を高めることができるはずです。

【1】割安というだけで銘柄を選んではいけない

最も陥りやすい失敗は、PERやPBRといった指標の数字だけを見て飛びついてしまうことです。

「PERが5倍だから割安だ」「PBRが0.5倍だから底値だろう」という単純な判断は、変化の激しい市場では命取りになりかねません。

なぜなら、その株が割安なのは、割安であるがゆえの理由があるケースが多いからです。

例えば、将来的に主力製品の市場が縮小することが確実視されていたり、巨額の設備投資が必要で利益が出にくい体質だったりする場合、市場はそれを織り込んで低い評価を下しています。

これをバリュートラップ(割安の罠)と呼びます。

ここに資金を投じても、株価は上がらないどころか、ジリジリと下値を切り下げる展開が待っているでしょう。

また、景気敏感株(シクリカル銘柄)の扱いにも注意が必要です。

鉄鋼や化学、海運などは、景気のピーク時に最高益を叩き出し、PERが極端に低くなる傾向があります。

しかし、そこが株価の天井であることも珍しくありません。

「見かけ上の割安さ」に惑わされず、その企業の利益が構造的に成長しているのか、それとも一時的な特需なのかを見極める冷静な眼を持つことが大切です。

【2】上昇するまで保有する忍耐が必要

バリュー株投資は、種を撒いてから芽が出るまでに時間がかかる農耕型の投資スタイルです。

AI関連や半導体株のように、買った翌日から株価が急騰するような派手さは、基本的には期待できません。

市場がその企業の真の価値に気づき、評価を見直すまでには、数ヵ月から数年単位の時間を要することもザラにあります。

そのため、株価が動かない期間に耐えきれず、他の急騰している銘柄がうらやましいと、乗り換えたくなってしまうのが投資家の心理です。

しかし、皮肉なことに、手放した直後に株価が修正高を始めるというのは投資あるあるの1つといえます。

この忍耐勝負に勝つためには、配当金を心の支えにするのが有効です。

株価が上がらなくても、高い配当を受け取り続けることで、トータルのリターンは着実に積み上がります。

株価はいずれ適正水準に戻るというシナリオに自信が持てる銘柄を選んだのなら、日々の値動きに一喜一憂せず、どっしりと構えて待つ。

そのようなスタンスが、バリュー株投資で大きな果実を得るためのカギとなるでしょう。

【まとめ】バリュー株(割安株)投資は「選別」が勝敗を分ける

バリュー株(割安株)投資は、単にPERやPBRが低いだけの銘柄に投資することではありません。

重要なのは、その安さが放置によるものか、それとも市場が真の価値に気づいていないことによるものか、を見抜くことです。

今回紹介した注目銘柄のように、株主還元や構造改革といった明確なカタリストを持つ企業は、いずれ適正な評価を受ける可能性が高いと考えます。

もちろん、待ち時間は必要であり、株価が上昇しない期間には忍耐が必要です。

しかし、安易な飛びつき買いを避け、分析により真の価値を見抜いたバリュー株を保有することで、将来の大きな成功を呼び込むことができるはずです。

※本記事内で個別銘柄に言及していますが、当該銘柄を推奨するものではありません。本記事は、投資判断の参考となる情報の提供を目的としており、投資勧誘を目的として作成したものではございません。また、将来の投資成果を保証するものでもございません。銘柄の選択、投資の最終決定はご自身のご判断で行ってください。

株式投資の銘柄選びに積極的に取り組みたい方は、「マーケットナビ」が1つの選択肢になり得るでしょう。当サイトの編集者も300万円の利益を獲得できたAI株式投資ソフトなので、興味がある方は下記をご覧ください。

『』の口コミ

口コミ一覧