株価の変動に一喜一憂せず、企業からの贈り物である株主優待を楽しむ投資スタイルは、2026年も変わらず個人投資家の王道の1つです。

しかし、ただ優待品が豪華なら良いというわけではありません。

インフレや金利上昇が懸念される今だからこそ、表面的な豪華さに惑わされず、資産価値としても優秀な銘柄を選ぶ必要があります。

本記事では、新NISA制度が定着し始めた2026年の市場環境を踏まえ、「持っているだけで得をする」優待株の注目5銘柄を解説します。

優待株投資で失敗しないための買い方や、賢い選定基準も解説しますので、ぜひ銘柄選びの参考にしてください。

「損しない」「高配当」がポイント!得する優待株4つの見つけ方

優待株投資は楽しむことが重要ですが、投資である以上、トータルで損をしては元も子もありません。

「優待品をもらったけれど、株価が下がって含み損の方が大きくなってしまった」という事態は、なんとしても避けたいところです。

2026年以降の相場環境において、目指すべきは優待も楽しめて、資産もしっかり増える銘柄です。

ここでは、表面的な優待に騙されず、本当に得をする優待株を見つけるための4つの基準を解説しましょう。

【1】表面利回りに騙されない!配当を含めた「総利回り」に注目

まず徹底したいのが、配当金と優待価値を合算した「総利回り」でのチェックです。

優待内容の豪華さに目を奪われがちですが、優待利回りが高くても無配(配当金がゼロ)の銘柄には注意が必要です。

なぜなら、業績が悪化した際に真っ先にカットされるのは優待だからです。

本当に強い銘柄は、配当だけでも魅力的で、そこに優待がおまけとして乗ってくるような企業です。

総利回りの計算式はシンプルです。

■総利回り=(予想配当金 + 優待の金額換算)÷株価×100

総利回りが、現在の市場では3.0%を超える銘柄を選択すると、下値抵抗力が強く、市場全体が暴落した際も売られにくいと考えられます。

配当利回りをベースにしつつ、優待で利回りを底上げできる銘柄こそが、2026年以降に狙うべき、価値のある銘柄といえるでしょう。

【2】2026年の新常識!?「長期保有要件」を逆手に取る

ここ数年、優待株投資のトレンドが大きく変わってきました。

それが長期保有優遇制度の導入増加です。

「1年以上継続保有の株主にのみ優待を贈呈」あるいは「3年以上の保有でクオカードの金額が増額」といった条件をつける企業が急増しています。

これは短期的な権利取りを防ぎ、安定株主を増やしたいという企業の思惑があります。

一見、投資家にとってハードルが高くなったように感じられるかもしれません。

しかし、これを逆手に取るのが賢い戦略です。

長期保有要件がある銘柄は、権利落ち後の売り圧力が比較的少ないという特徴があります。

つまり、株価が安定しやすいのです。

これから優待株を購入するのであれば、目先の優待獲得だけでなく、2027年、2028年と中長期で保有し続けることでランクアップしていく銘柄を今のうちに仕込んでおくのがおすすめです。

株主優待も育てる時代に入ってきたといえます。

【3】自分の「生活圏」で使えない優待&銘柄は選ばない

「おすすめ優待株ランキング」などで上位にあるからといって、無思考に飛びつくのは危険です。

例えば、どんなに利回りの良い食事券をもらったとしても、その店舗が自宅や職場の近くになければどうなるでしょうか。

「わざわざ電車賃を払って使いに行く」あるいは「期限切れでゴミ箱行き」という本末転倒な結果になりかねません。

地方にお住まいの方が都心中心の店舗の優待を取ったり、お酒を飲まない人が居酒屋の優待を取ったりするのは、投資効率の観点からはマイナスです。

生活圏内で使える優待がないのであれば、汎用性の高い「QUOカード」や「カタログギフト」を採用している銘柄を選ぶのが無難です。

【4】NISA枠を活かす「長期保有」の優遇制度

株式投資においてNISAを活用しない手はありません。

通常、売買益を含めて配当金には約20%の税金がかかりますが、NISA口座であればこれがまるまる非課税になります。

特に高配当を兼ねた優待株とNISAの相性は抜群です。

優待品自体には税金がかかりませんが、配当金と合わせて長期で保有する場合、複利効果や非課税メリットは年数が経つほど大きくなります。

NISAの成長投資枠を使って優待株を買う際は、頻繁に売買する銘柄ではなく、一度買ったら永久保有するつもりで選べる銘柄が適しています。

また、株主優待を実施している企業は、個人株主を大切にする姿勢を持っていることが多いです。

NISAの非課税枠の限度額を埋めるピースとして、長期的に優待と配当を享受し続ける戦略は、老後の資産形成において精神的な安定剤ともなり得ます。

2026年に注目したい優待株・厳選5銘柄を紹介

ここからは、数ある優待株の中から、2026年に特に注目したいおすすめの5銘柄を深掘りしていきます。

選定基準は「使いやすさ」と「高配当とのバランス」です。

良い面だけでなく、注意すべき落とし穴も正直に解説しますので、自分自身の投資スタイルに合うか冷静にジャッジしてください。

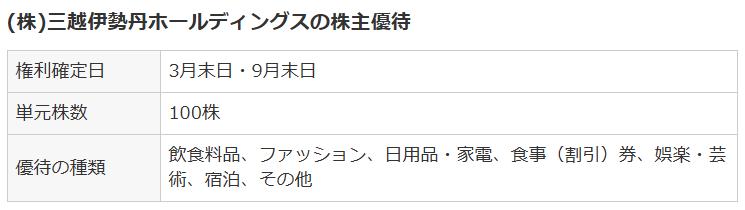

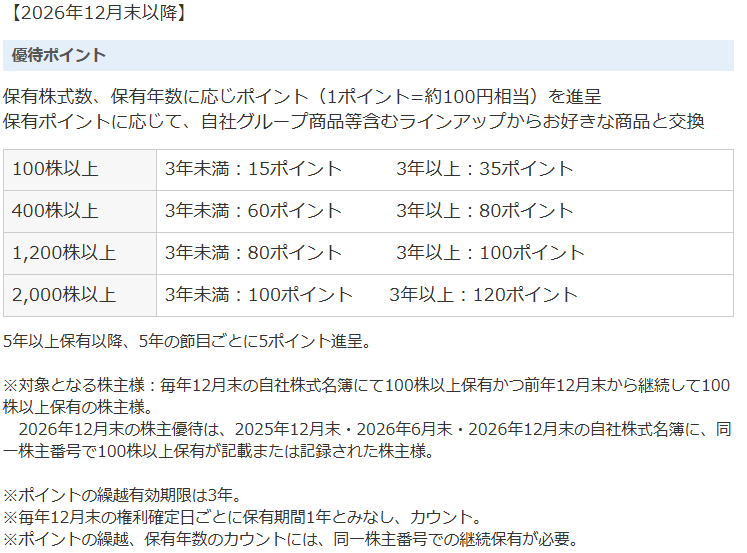

三越伊勢丹ホールディングス(3099):高級百貨店で「10%オフ」

| 株価 | 2,421円 |

| 時価総額 | 8,894億円 |

| 配当利回り | 2.68% |

| PER(連) | 14.03倍 |

| PBR(連) | 1.46倍 |

| ROE(連) | 8.84% |

東証プライム市場 出所:Yahoo!ファイナンス 2025年12月12日時点

インバウンド需要と富裕層の消費意欲を背景に、三越伊勢丹ホールディングスは注目に値する銘柄です。

株主優待は、なんと「お買い物が10%割引」になるという内容です。

限度額の範囲内であれば、デパコス(高級化粧品)もお惣菜も割引対象になるため、百貨店ユーザーにとっては現金支給に近い価値があります。

特に都心部に住んでいて、贈り物や日常のちょっとした贅沢に百貨店を利用する人には、お得度の高い優待株です。

業績もしっかりしており、長期的に株価も下値が限定的な動きを見せています。

ただし、「近くに三越や伊勢丹がない」「そもそも百貨店で買い物をしない」という人には、全く無価値な優待になってしまいます。

また、百貨店株は景気敏感株の代表格です。

不景気になると先行して株価が下がる傾向があるため、高値づかみには警戒が必要です。

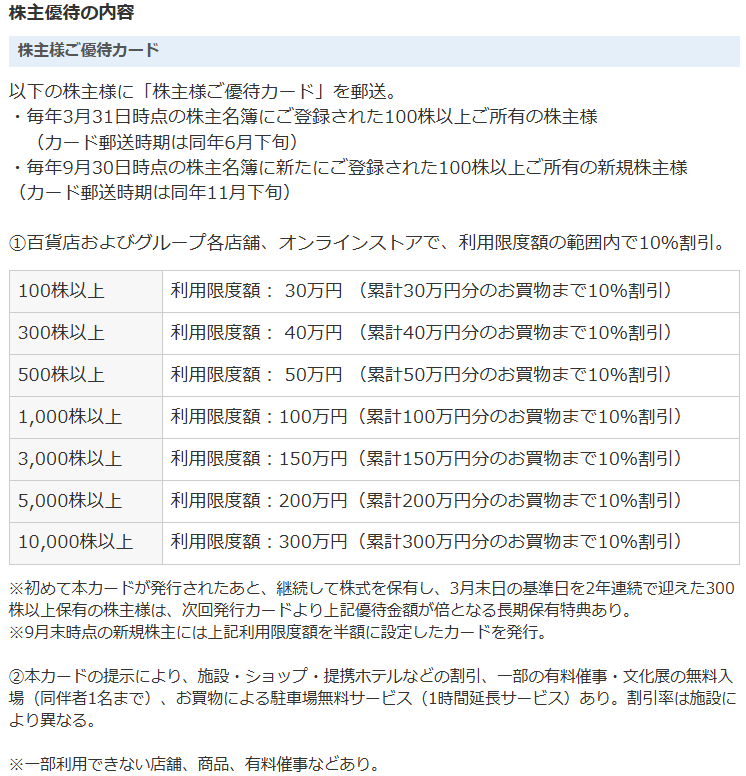

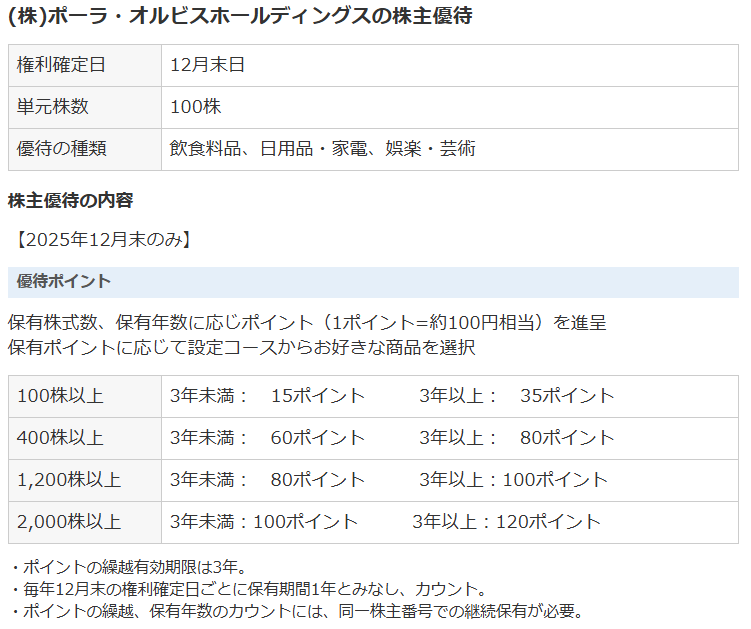

ポーラ・オルビスホールディングス(4927):美の追究と高配当が両立

| 株価 | 1,337円 |

| 時価総額 | 3,063億円 |

| 配当利回り | 3.89% |

| PER(連) | 34.81倍 |

| PBR(連) | 1.83倍 |

| ROE(連) | 5.59% |

東証プライム市場 出所:Yahoo!ファイナンス 2025年12月12日時点

女性投資家なら知っておきたい優待銘柄がポーラ・オルビスホールディングスです。

保有株数に応じてポイントが付与され、自社の高級化粧品と交換できる優待は、満足度が高いことで知られています。

自分では買わないけれど、もらえるならうれしい高級ボディソープなどが手に入るため、生活に彩りを与えてくれる銘柄です。

優待内容の豪華さに加え、伝統的に高配当である点も魅力です。

株価が下落した局面では配当利回りが上昇するため、あえて逆張りで参入する投資家も少なくないようです。

一方、化粧品は近年において中国市場の影響が大きくなっている点には注意が必要です。

国内景気と中国景気の両方に配慮が必要な銘柄といえます。

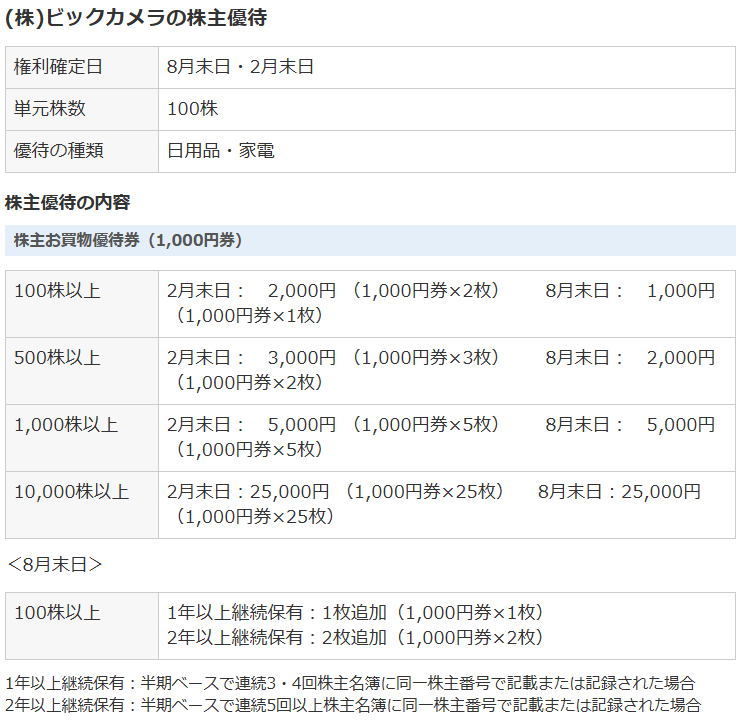

ビックカメラ(3048):長期保有でどんどんお得に家電入手

| 株価 | 1587.5円 |

| 時価総額 | 2,986億円 |

| 配当利回り | 2.58% |

| PER(連) | 15.53倍 |

| PBR(連) | 1.61倍 |

| ROE(連) | 10.90% |

東証プライム市場 出所:Yahoo!ファイナンス 2025年12月12日時点

家電量販店系の優待株は数多くありますが、使い勝手の良さではビックカメラがおすすめです。

ビックカメラの特徴は、長期保有優遇制度が手厚いことです。

1年以上、2年以上と持ち続けることで、もらえる商品券の額が増えていきます。

ビックカメラの店舗では、家電だけでなく、日用品、お酒、おもちゃ、薬なども販売しています。

つまり、優待券が実質的に現金のように使えるのです。

ネット通販でも利用可能なため、近くに店舗がない人でも無駄になりません。

配当と優待を合わせた総合利回りが高く、NISA口座でじっくり寝かせておくのに良い銘柄の1つです。

ただし、家電量販店業界は競争が激しく、利益率が低いのがネックです。

Amazonや楽天などのECサイトとの価格競争にさらされており、稼ぎにくい環境が続くでしょう。

また、優待券には有効期限があります。

うっかり使い忘れて紙切れにしてしまわないよう注意しましょう。

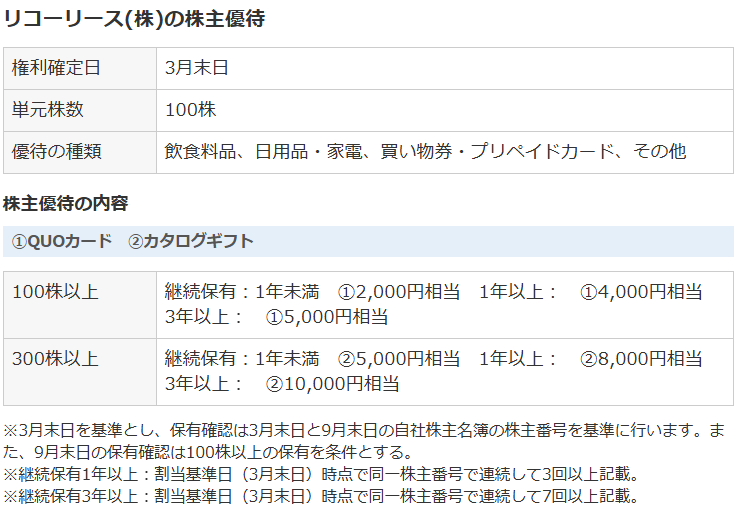

リコーリース(8566):安定感抜群のQUOカードと高配当

| 株価 | 5,760円 |

| 時価総額 | 1,799億円 |

| 配当利回り | 3.21% |

| PER(連) | 13.45倍 |

| PBR(連) | 0.74倍 |

| ROE(連) | 6.87% |

東証プライム市場 出所:Yahoo!ファイナンス 2025年12月12日時点

続いて紹介するのは、派手さはないけれど実力はピカイチのリコーリースです。

リース会社は安定したキャッシュフローを生み出すため、高配当株が多いセクターですが、その中でもリコーリースは株主還元への意識が高いことで知られています。

優待品は使い勝手抜群の「QUOカード」または「カタログギフト」(保有株数による)です。

さらに、こちらも長期保有で優待額がアップします。

また、長年にわたり配当金を増やし続けており、株主を大切にする姿勢が明確です。

優待でQUOカードをもらい、コンビニで使いつつ、増え続ける配当金を再投資に回すという、堅実な資産形成を目指す人には、良きパートナーになるはずです。

ただし、リース業界は金利動向の影響を受けやすいビジネスです。

金利が上昇する局面では、資金調達コストが上がり、利益を圧迫する懸念があります。

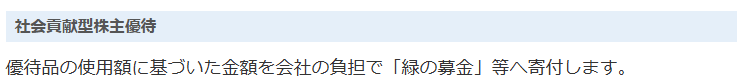

NTT(9432):長期保有で総合利回りアップ

| 株価 | 155.5円 |

| 時価総額 | 14兆805億円 |

| 配当利回り | 3.41% |

| PER(連) | 12.37倍 |

| PBR(連) | 1.39倍 |

| ROE(連) | 9.97% |

東証プライム市場 出所:Yahoo!ファイナンス 2025年12月12日時点

2023年の株式25分割によって、お小遣いのような金額で買えるようになったNTT株。

NTTの魅力は、圧倒的な安心感と「dポイント」による還元です。

100株保有で、保有期間に応じてdポイントが付与される仕組みは、まさに持っているだけでお小遣いが増える感覚を味わえます。

配当利回りも比較的高く、増配(配当金を増やすこと)にも積極的といえます。

通信インフラという「なくならないビジネス」の最大手企業は、長期投資の核となる銘柄としても適しています。

ただし、発行済株式数が膨大なため、株価が重くなりやすく、値上がり益(キャピタルゲイン)を短期間で狙う銘柄ではありません。

また、優待のdポイント付与には「2年以上保有」などの条件があり、買ってすぐに恩恵を受けられるわけではない点も要注意です。

知っておかないと痛い目に⁉優待株の2つの落とし穴

ここまで注目したい優待株の5銘柄を解説してきましたが、最後に注意点をお伝えしなければいけません。

優待株投資は、一見すると得ばかりの投資法に見えますが、仕組みを理解していないと、もらう優待品の金額以上に損失を被ってしまうという本末転倒な事態に陥ります。

初心者が陥りやすい2つの罠について解説します。

【1】「権利落ち日」の株価急落メカニズム

「来週が権利確定日だから、今すぐ買わなきゃ!」と、権利付き最終日の直前に慌てて注文を出す。

これは、最もやってはいけない優待株の買い方の典型例です。

なぜなら、権利付き最終日の翌営業日である権利落ち日には、高い可能性で株価が下落するからです。

優待と配当をもらう権利がなくなった瞬間、市場ではその株を持つ短期的なメリットが消滅するため、多くの投資家が一斉に売りに出します。

これを防ぐための対策は、徹底した時期分散しかありません。

みんなが欲しがる権利確定月の直前は、株価が割高になっていることがほとんどです。

あえて、権利確定から半年ほど過ぎた閑散期や、相場全体が下落して皆が投資を控える時期に仕込んでおく。

優待株投資では、目先の権利日を追うのではなく、将来の権利日を見据えて安く拾う余裕を持つことが、トータルリターンをプラスにする方法です。

【2】突然の「改悪・廃止」リスクと向き合う

優待投資家にとって最大の悪夢、それが優待の改悪・廃止です。

例えば「来年から優待制度を廃止します」という発表が出た瞬間、その銘柄の株価は大幅な下落に見舞われることも覚悟しなければなりません。

では、どんな銘柄が危ないのでしょうか?

それは、本業の業績が悪化しているのに、無理をして豪華な優待を続けている企業です。

株主優待は業績の悪化があった場合には、比較的コストカットの対象となりやすい傾向があるからです。

優待の改悪・廃止のリスクをゼロにすることはできませんが、ダメージを最小限にすることは可能です。

それは1つの銘柄に資金を集中させないこと。

優待株でポートフォリオを作り、仮に1社が優待廃止になっても、他の銘柄の利益でカバーできるように分散投資を徹底しましょう。

【まとめ】優待株は長期保有でお得を楽しむことが大切

株主優待株の投資の魅力は、数字上のリターンだけでなく、日々の生活に「彩り」と「ワクワク感」をもたらしてくれる点にあります。

優待券を持って家族と食事に出かけたり、普段は買わない商品を試したりする体験は、他の投資手法では味わえない「特別な配当」といえるでしょう。

しかし、どれほど魅力的な優待も、投資である以上リスクとは隣り合わせです。

優待の改悪・廃止や権利落ち後の下落という落とし穴があることを常に頭の片隅に置き、投資の配分を賢く調整する冷静さが必要です。

そしてNISA制度をフル活用するなど、目先の損得よりも長期のメリットを重視する投資スタイルこそが、成功への道筋となります。

今回紹介した銘柄を参考に、ぜひ自分自身のライフスタイルに合ったお得な優待銘柄を見つけてみてください。

※本記事内で個別銘柄に言及していますが、当該銘柄を推奨するものではありません。本記事は、投資判断の参考となる情報の提供を目的としており、投資勧誘を目的として作成したものではございません。また、将来の投資成果を保証するものでもございません。銘柄の選択、投資の最終決定はご自身のご判断で行ってください。

株式投資の銘柄選びに積極的に取り組みたい方は、「マーケットナビ」が1つの選択肢になり得るでしょう。当サイトの編集者も300万円の利益を獲得できたAI株式投資ソフトなので、興味がある方は下記をご覧ください。

『』の口コミ

口コミ一覧